دفتر سفارش یا اوردر بوک چیست؟ آموزش خواندن و تحلیل Order Book

تصور کنید وارد یک بازار شلوغ و پرجنبوجوش میشوید، جایی که خریداران و فروشندگان با هیجان در حال داد و ستد هستند. حالا فکر کنید میتوانستید تمام این معاملات را در یک نگاه ببینید و بفهمید چه کسی چه چیزی میخواهد بخرد یا بفروشد. این دقیقاً همان کاری است که اوردر بوک یا دفتر سفارش انجام میدهد؛ یعنی نمایش تصویری زنده و لحظهای از تمام سفارشهای خرید و فروش. در این مقاله، میخواهیم ببینیم اوردر بوک چیست، چطور کار میکند و چرا دانستن آن میتواند شما را به یک معاملهگر زبده تبدیل کند. همراه ما باشید.

فهرست مطالب

دفتر سفارش یا همان اوردر بوک چیست؟

اوردر بوک (Order Book) در واقع سابقهای کامل از تمام سفارشهای خرید و فروش (Bid and Ask) برای یک ارز دیجیتال در پلتفرمهای معاملاتی مانند صرافیها است. این دفتر مجموعهای از سفارشهای ناتمام معاملهگران و سرمایهگذارانی است که میخواهند دارایی خود را با قیمتهای مشخصی بخرند یا بفروشند و سفارش آن را ثبت کردهاند، اما این سفارش هنوز اجرا نشده است.

سفارشهای خرید یا بید (Bid) در اوردر بوک معمولاً در یک طرف و سفارشهای فروش یا اسک (Ask) در طرف دیگر قرار میگیرند. در بسیاری از پلتفرمها هم اوردر بوک بهصورت عمودی است؛ یعنی سفارشهای فروش در بالا و سفارشهای خرید در پایین قرار گرفتهاند. شکل ظاهری اوردر بوک هر طور که باشد، هر سفارش دو بخش اصلی دارد:

- تعداد واحدهای ارز دیجیتالی که طرف معامله میخواهد داد و ستد کند.

- قیمتی که برای این معامله در نظر گرفته است.

این اطلاعات به صورت سلسلهمراتبی نمایش داده میشوند، طوری که بالاترین پیشنهادهای خرید و پایینترین پیشنهادهای فروش در بالای لیست قرار میگیرند. در دفتر سفارشات عمودی نیز، پایینترین پیشنهادهای فروش در پایین فهرست و بالاترین پیشنهادهای خرید در بالای فهرست هستند؛ بهطوریکه، پایینترین قیمت فروش نزدیک بالاترین قیمت خرید است.

وقتی یک سفارش جدید ثبت میشود، بر اساس سطح قیمت آن به اوردر بوک اضافه میشود. اگر یک سفارش خرید جدید قیمت پیشنهادی بالاتری نسبت به سفارشهای فروش موجود داشته باشد، یا یک سفارش فروش جدید قیمت درخواستی پایینتری نسبت به سفارشهای خرید موجود داشته باشد، احتمالا معاملهای صورت میگیرد و سفارش از اوردر بوک حذف شود. به این فرایند «تطبیق سفارش» میگویند.

اوردر بوک به طور مداوم با ثبت، اجرا یا لغو سفارشها بهروزرسانی میشود. همچنین، معاملهگران میتوانند با ثبت سفارشهای بازار که با بهترین قیمتهای موجود اجرا میشوند، یا سفارشهای لیمیت که تا زمان تطبیق با یک سفارش متناظر در اوردر بوک باقی میمانند، با آن تعامل کنند.

کارکرد اوردر بوک چیست؟

اوردر بوک، به عنوان قلب تپنده بازارهای مالی، نقشی مهمی در شفافیت و کارآیی معاملات ایفا میکند و خدمات ارزشمندی را به فعالان بازار ارائه میدهد.

- تصویری لحظهای از وضعیت عرضه و تقاضا برای دارایی مورد نظر.

- نقاط قیمتی که در آنها علاقه قابلتوجهی برای خرید یا فروش وجود دارد.

- نشانههایی از دیدگاه کلی معاملهگران نسبت به دارایی.

- عمق بازار و میزان نقدینگی موجود در سطوح مختلف قیمت.

- امکان پیشبینی نوسانات احتمالی قیمت بر اساس ساختار دفتر سفارش.

- مطابقت سفارشهای خرید و فروش و انجام معاملات.

- نقطهای که بالاترین قیمت خرید و پایینترین قیمت فروش به هم میرسند.

- اولویتبندی سفارشها بر اساس قیمت و زمان ثبت.

- بهروزرسانی مداوم اطلاعات با ثبت، اجرا یا لغو سفارشهای موجود.

- تفاوت بین سفارشهای بازار و سفارشهای لیمیت.

اجزای اصلی اوردر بوک کدامند؟

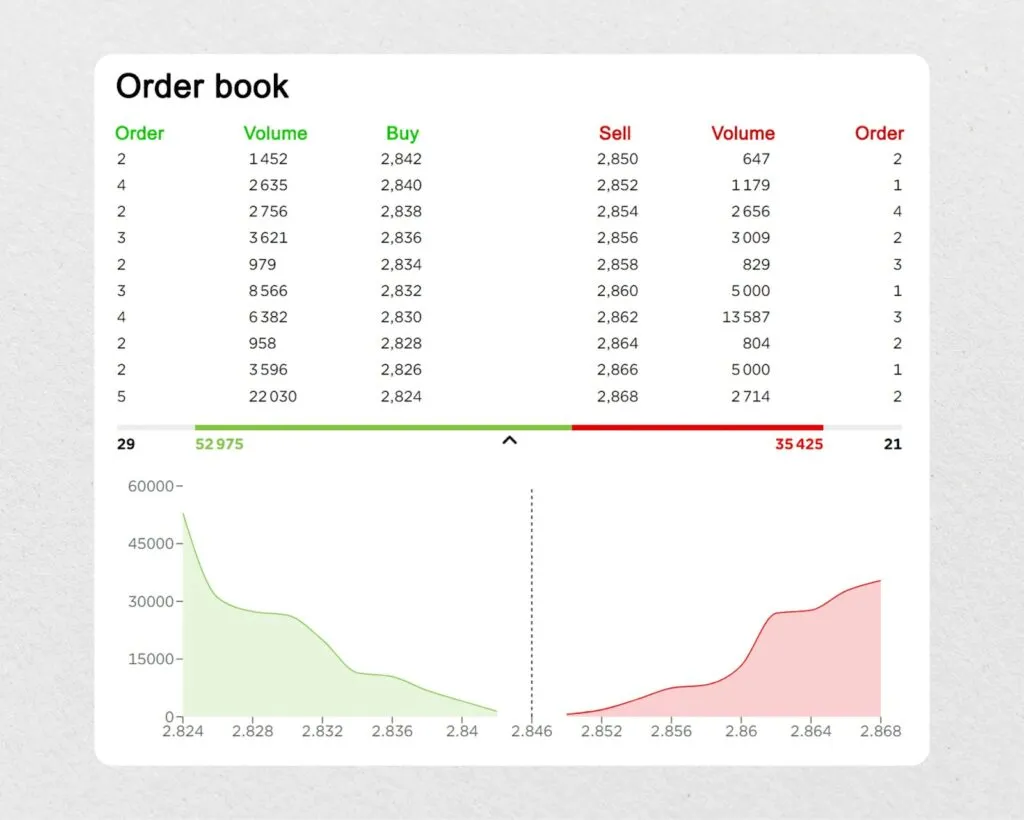

بیایید نگاهی دقیقتر به اجزای اوردر بوک بیندازیم. تصویر زیر را ببینید:

- سمت تقاضا یا بید (خرید): این بخش تمام سفارشهای خرید را نشان میدهد که معمولاً با رنگ سبز نمایش داده میشوند. اینجا میتوانید ببینید خریداران در چه قیمتهایی علاقهمند به خرید هستند و چه مقدار میخواهند بخرند.

- سمت عرضه یا اسک (فروش): این قسمت سفارشهای فروش را معمولاً با رنگ قرمز نمایش میدهد و میتوانید ببینید فروشندگان در چه قیمتهایی میخواهند بفروشند و چه مقدار برای فروش دارند.

- سطوح قیمت: دفتر سفارش، خرید و فروش را بر اساس قیمت مرتب میکند. بالاترین قیمت خرید در بالای سمت تقاضا و پایینترین قیمت فروش در بالای سمت عرضه قرار میگیرد. البته در دفتر سفارشات عمودی، پایین قیمت فروش و بالاترین قیمت خرید نزدیک هم هستند. این سطوح قیمت، میزان عرضه و تقاضا را نشان میدهند.

- مقدار: هر سفارش شامل تعداد واحدهای ارز دیجیتالی است که معاملهگر میخواهد بخرد یا بفروشد و این مقدار میتواند کسری از یک واحد تا هزاران واحد باشد.

- اولویت زمانی: سفارشهایی که زودتر ثبت شدهاند، در میان سفارشهای با قیمت مشابه، دارای اولویت هستند.

- سفارشهای بازار: این سفارشها در واقع سفارشهایی هستند که میخواهند با بهترین قیمت موجود در بازار معامله کنند. سفارشهای بازار وقتی اجرا میشوند با سفارش مخالف در دفتر سفارش تطبیق دارند و میتوانند فوراً روی دفتر سفارش تأثیر بگذارند.

- سفارشهای لیمیت: این سفارشها برای خرید یا فروش در قیمت مشخصی هستند. آنها در دفتر سفارش میمانند تا با سفارش متناظر خود همراه یا لغو شوند. این سفارشها به نقدینگی بازار کمک میکنند.

- تطبیق سفارش: دفتر سفارش، خرید و فروش را هماهنگ میکند. وقتی یک سفارش خرید با یک سفارش فروش جور میشود، معامله انجام و سفارشها از دفتر حذف میشوند. این فرایند، قیمت معامله را تعیین میکند.

اوردر بوک چگونه کار میکند؟

نحوه کار اوردر بوک در کل ساده است، اما برای بررسی دقیق آن بهتر است نگاهی عمیقتر به عملکرد این دفترها داشته باشیم و ببینیم دفتر سفارشات چطور بازار را زنده نگه میدارند و خرید و فروش بیوقفه ارزهای دیجیتال را ممکن میکند.

۱- بخش اول کار اوردر بوک: جوهره تطبیق سفارشها

کار اصلی اوردر بوک، تطبیق دادن سفارشهای خرید و فروش است که با الگوریتمهای پیچیده انجام میشود. در واقع، این فرایند مثل جور کردن لنگه کفشهاست! یک سفارش خرید را با یک سفارش فروش متناسب جفت میکند.

اگر دفتر سفارش را مثل یک الاکلنگ تصور کنیم، سعی دارد بین خریداران و فروشندگان تعادل برقرار کند. یک سفارش فروش بازار با بالاترین سفارش خرید موجود یا «بهترین پیشنهاد خرید» جور میشود و یک سفارش خرید بازار با پایینترین سفارش فروش موجود یا «بهترین پیشنهاد فروش» مطابقت مییابد.

یک مثال ساده برای درک نحوه کار اوردر بوک

فرض کنید یک معاملهگر سفارش فروش ۱۰۰ بیت کوین را در یک صرافی ارز دیجیتال ثبت میکند. الگوریتم اوردر بوک دنبال بالاترین سفارش خریدی میگردد که بتواند این درخواست را برآورده کند. برای مثال در آن لحظه، بهترین پیشنهاد خرید برای ۵۰ بیت کوین به قیمت هر واحد ۵۰ دلار است.

الگوریتم این بخش از سفارش فروش را به قیمت ۵۰ دلار برای هر واحد اجرا میکند. اگر بالاترین پیشنهاد خرید بعدی برای ۷۵ بیت کوین به قیمت ۴۹ دلار باشد، الگوریتم ۵۰ واحد باقیمانده را به قیمت ۴۹ دلار برای هر واحد میفروشد. بهاینترتیب، اوردر بوک همه سفارشهای را در هر زمان با بهترین قیمت ممکن پر میکند.

۲- بخش دوم کار اوردر بوک: عمق و اسپرد – دو روی یک سکه

دو شاخص کلیدی وضعیت یک ارز دیجیتال در اوردر بوک، عمق بازار و اسپرد یا شکاف هیسمت است. عمق بازار یعنی حجم سفارشهای باز خرید و فروش و اسپرد قیمت یعنی فاصله بین بالاترین قیمت پیشنهادی خرید و پایینترین قیمت پیشنهادی فروش. این دو عنصر با هم کار میکنند تا تصویری از نقدینگی و احساسات بازار نسبت به یک ارز دیجیتال ارائه دهند.

برای مثال، اسپرد کم (تفاوت کم بین قیمتهای خرید و فروش) همراه با عمق قابلتوجه در این سطوح، معمولاً نشاندهنده نقدینگی بالا و رقابت سالم بین معاملهگران است که هزینه معاملات را کاهش میدهد. از طرف دیگر، اسپرد گسترده همراه با عمق کم میتواند نشاندهنده نقدینگی پایینتر و نوسان بیشتر باشد که منجر به هزینههای معاملاتی بیشتری میشود.

۳- بخش سوم کار اوردر بوک: قانون اولویت قیمت-زمان

مهمترین قانونی که کار اوردر بوکها را هدایت میکند، قانون اولویت قیمت-زمان است. این قانون میگوید سفارشی که بالاترین قیمت پیشنهادی (برای خریداران) یا پایینترین قیمت درخواستی (برای فروشندگان) را دارد، اول پر میشود. همچنین، اگر دو سفارش قیمت یکسانی داشته باشند، آن که زودتر ثبت شده اولویت دارد.

این قانون برای حفظ بازی عادلانه در بازار بسیار مهم است و تضمین میدهد که شرکتکنندههای بازار، صرفنظر از اندازه یا قدرت معاملاتی آنها، از مجموعه قوانین یکسانی پیروی میکند. قانون اولویت قیمت-زمان بازار در حفظ وضعیت دموکراتیک بازار، جلوگیری از دستکاری بازار و حفظ یکپارچگی آن نقشی حیاتی دارد.

۴- بخش چهارم کار اوردر بوک: ماهیت بلادرنگ اوردر بوک

اوردر بوکها به صورت بلادرنگ کار میکنند؛ یعنی لحظهبهلحظه بهروز میشوند تا وضعیت فعلی بازار را در زمان واقعی نشان دهند. این ماهیت پویا برای نقش آنها در بازار اساسی است و اطمینان میدهد که معاملهگران به تازهترین اطلاعات دسترسی دارند. دادههایی که در دفتر سفارش جریان مییابد، به شرکتکنندگان این امکان را میدهد که با روندها و احساسات بازار همگام بمانند.

انواع اوردر بوک کدامند؟

اوردر بوک بر اساس ویژگیهای کاری و کاربرد آن به دستههای مختلفی تقسیم میشود. در ادامه، انواع رایج اوردر بوک را بررسی میکنیم:

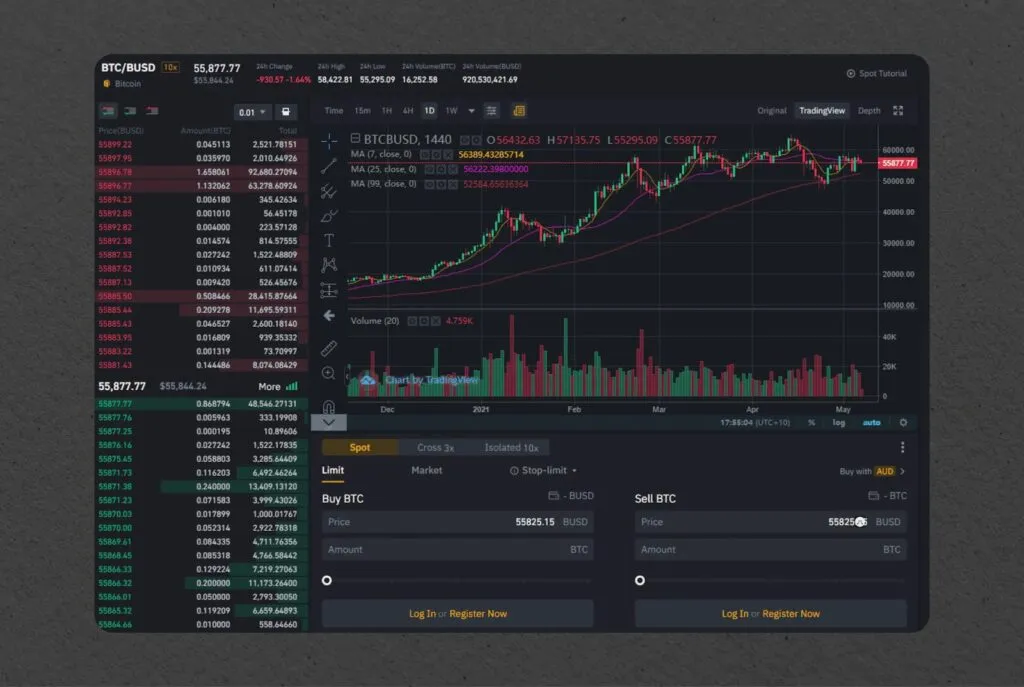

۱- دفترهای سفارش متمرکز

اوردر بوکهای متمرکز در صرافیهای متمرکز، مانند بایننس و کوکوین، استفاده میشوند. این صرافیها نقش واسطه بین خریداران و فروشندگان را ایفا میکنند. مدیریت دفاتر سفارشات متمرکز با همان صرافی است و سیاستهای صرافی در نحوه کارکرد اوردر بوک مؤثر است.

همچنین، اوردر بوکهای متمرکز اغلب نقدینگی بالایی دارند و معاملات را از طریق یک پلتفرم واحد تسهیل میکنند. میتوان گفت این دفترها مثل یک بازار بزرگ و شلوغ هستند که همه معاملهگران را زیر یک سقف گرد هم آوردهاند.

۲- اوردر بوک غیرمتمرکز

اوردر بوک غیرمتمرکز در پلتفرمها و صرافیهای غیرمتمرکزی به کار میروند که روی شبکههای بلاک چین ساخته شدهاند. در صرافیهای غیرمتمرکز، معاملات مستقیماً بین افراد و بدون نیاز به واسطه و بهاصطلاح بهصورت همتابههمتا انجام میشود. صرافیهای غیرمتمرکز (DEX) مانند یونیسواپ و سوشیسواپ از این اوردر بوک غیرمتمرکز استفاده میکنند.

اوردر بوکهای غیرمتمرکز بهطور کامل با الگوریتم صرافی غیرمتمرکز مدیریت میشوند و هیچ نهاد متمرکز در تعیین سیاستهای آن نقشی ندارد. تغییر الگوریتم نیز فقط در صورتی امکانپذیر است که مشارکتکنندگان در آن شبکه با آن موافق باشند. البته ممکن است اوردر بوکهای غیرمتمرکز نقدینگی کمتری نسبت به همتایان متمرکز خود داشته باشند.

۳- اوردر بوک بازار

دفتر سفارش بازار بر اجرای سفارشهای بازار تمرکز دارد. سفارش بازار یا مارکت اوردر (Market Order) سفارشی است که بر اساس تعدادهای ارزهای دیجیتال ثبت میشود و قیمتی برای آن تعیین نشده است. این سفارشهای با بهترین سفارش موجود در اوردر بوک، یعنی بالاترین قیمت خرید یا پایینترین قیمت فروش، تطبیق داده میشوند. به عبارت دیگر، دفتر سفارش بازار، سفارشهای بازار ورودی را نمایش داده و آنها را با بهترین سفارشهای متناظر موجود تطبیق میدهد.

اوردر بوک بازار عمدتاً برای اجرای معاملات با قیمتهای جاری بازار استفاده میشود و عمق کامل بازار یا سفارشهای لیمیت را نشان نمیدهد.

۴- اوردر بوک ترکیبی

برخی از صرافیها ویژگیهای دفترهای سفارش متمرکز و غیرمتمرکز را ترکیب میکنند تا از مزایای هر دو بهره ببرند. برای مثال، یک صرافی ترکیبی ممکن است یک موتور تطبیق سفارش متمرکز داشته باشد، اما از تسویه غیرمتمرکز برای معاملات استفاده کند.

به بیان ساده، سازوکار این اوردر بوک مانند دفتر سفارشات صرافیهای متمرکز است، اما وقتی سفارشات با هم منطبق میشوند، معامله بهصورت همتابههمتا انجام میشود. بهطور کلی، هدف این پلتفرمها ارائه نقدینگی و سرعت صرافیهای متمرکز درکنار امنیت و تمرکززدایی سیستمهای غیرمتمرکز است.

۵- استخرهای تاریک

استخرهای تاریک یا همان دارک پول (Dark Pool) بخشی از اوردر بوک هستند که در آنها سرمایهگذاران بزرگ نهادی میتوانند سفارشهای خود را به صورت ناشناس اجرا کنند. حجم خرید یا فروش سرمایهگذاران نهادی معمولاً بسیار بالا است و میتواند نوسانهای بزرگی در قیمت ایجاد کند. صرافیهای برای جلوگیری از تأثیرات منفی این سفارشات، آنها را در دفتر سفارش نشان نمیدهند.

برای مثال، تصویر کنید شرکت مایکرواستراتژی (Microstrategy) که بزرگترین هولدر خصوصی بیت کوین است، بخواهد چند صد هزار واحد بیت کوین را بفروشد. حضور چنین سفارش بزرگی در دفتر سفارشات عمومی، بدون تردید باعث سقوط قیمت بیت کوین میشود. برای همین، این سفارش از چشم دیگران پنهان شده و با سفارشهای کوچکتر در چند معامله تکمیل میشود تا بازار را تحتتأثیر قرار ندهد.

چگونه یک دفتر سفارش را بخوانیم و تحلیل کنیم؟

خواندن و تحلیل اوردر بوک مهارتی است که برای هر معاملهگری، چه مبتدی چه حرفهای، لازم است. درک اطلاعات ارائه شده در اوردر بوک و تفسیر آن میتواند روی استراتژی و نحوه انجام معاملات ارزهای دیجیتال تأثیر بگذارد. بههمیندلیل، در ادامه مقاله بخشهای مختلف اوردر بوک و نحوه تحلیل آن را با هم بررسی میکنیم.

۱. شناسایی طرف تقاضا و عرضه

اوردر بوک به دو بخش کلی تقسیم میشود:

- طرف تقاضا (خرید)

- طرف عرضه (فروش)

طرف تقاضا سفارشهای خرید یا همان بید (Bid) و طرف عرضه سفارشهای فروش یا همان اسک (Ask) را نمایش میدهد. بالاترین قیمت خرید و پایینترین قیمت فروش معمولاً در بالای طرف مربوطه خود قرار دارند. مثل یک میدان که خریداران یک طرف و فروشندگان طرف دیگر ایستادهاند!

گاهی اوقات نیز طرف عرضه در بالا و طرف تقاضا در پایین نمایش داده میشود. در چنین حالتی، بالاتری قیمت خرید در بالای طرف تقاضا و پایینترین قیمت فروش در پایین طرف عرضه دیده میشود.

۲. بررسی سطوح قیمت و مقدار

هر سطح قیمت در دفتر سفارش نشاندهنده یک سفارش متفاوت است و تعداد واحدهایی را که در آن قیمت خریده یا فروخته میشود، نشان میدهد. با تحلیل مقدار سفارشها یا همان حجم سفارشها میتوانیم عمق بازار را در سطوح مختلف قیمت ارزیابی کنیم. مقادیر بالاتر نشاندهنده علاقه یا نقدینگی بیشتر است. انگار دارید عمق آب را در نقاط مختلف یک استخر اندازه میگیرید.

۳. نگاهی دقیق به عمق بازار

با ارزیابی کل عمق بازار، میتوانید فرصتهای معاملاتی بالقوه را کشف کنید. یک بازار عمیق با حجم قابلتوجه در سطوح قیمتی مختلف حکایت از نقدینگی بالاتر و فرصتهای معاملاتی بیشتری دارد. چنین بازار، فرصتهایی بیشتری را برای خرید و فروش و حجم معاملات بالا ارائه میدهد.

برعکس، بازار کمعمق با سفارشهای کمتر، نقدینگی پایینتری دارد و چالشهای زیادی به همراه دارد. اما معاملهگران حرفهای میتوانند با استراتژی مناسب بر این چالشها غلبه کنند. تحلیل عمق بازار مثل این است که دارید عمق یک رودخانه را بررسی میکنید تا بفهمید تا کجا میتوانید شنا کنید.

۴. بررسی اولویت سفارشها

درک اینکه سفارشها چطور در صف قرار میگیرند، بسیار مهم است. سفارشهایی که زودتر ثبت شدهاند، اولویت بیشتری دارند، بهشرط آنکه در قیمت یکسانی باشند. وقتی دو سفارش با یک قیم ثبت میشوند، اولویت اجرا با سفارشی است که زودتر ثبت شده است.

۵. تحلیل اسپرد

پیشتر گفتیم که اسپرد یا شکاف قیمت تفاوت بین بهترین قیمت خرید و بهترین قیمت فروش است. برای مثال، اگر پایینترین قیمت پیشنهادی فروش بیت کوین ۱۰ دلار و بالاترین قیمت پیشنهادی خرید آن ۹ دلار باشد، اسپرد این بازار یک دلار است. جالب است بدانید که همیشه بالاترین قیمت پیشنهادی خرید از پایینترین قیمت پیشنهادی فروش کمتر است و این یک منطق ساده دارد؛ چون همه دوست دارند ارزانتر بخرند و گرانتر بفروشند.

پس اسپرد قیمت با کم کردن بالاترین قیمت خرید از پایینترین قیمت فروش به دست میآید. هرچه اسپرد یا شکاف قیمت کمتر باشد، بازار روانتر عمل میکند، یعنی خرید و فروش راحتتر انجام میشود. اما اگر اسپرد زیاد باشد، یعنی خرید و فروش سختتر است یا قیمتها ممکن است زیاد بالا و پایین شوند.

۶. تحلیل جریان سفارش

با مشاهده تغییرات در دفتر سفارش در طول زمان، جریان سفارش را زیر نظر بگیرید. به دنبال الگوهایی مانند افزایش یا کاهش مقادیر در سطوح قیمت خاص یا اضافه یا حذف شدن سفارشهای قابلتوجه باشید. تحلیل جریان سفارش اطلاعات مهمی در مورد احساسات بازار و تغییرات جدید در عرضه و تقاضا ارائه دهد.

وقتی میبینیم حجم پیشنهادهای فروش مدام افزایش مییابد و قیمتهای کمتری برای فروش پیشنهاد میشود، این نشان میدهد که فشار فروش در حال افزایش است. وقتی فشار فروش افزایش مییابد، نشان میدهد که احتمالاً یک سقوط قیمت در پیش داریم. برعکس، اگر حجم و قیمت پیشنهادهای خرید افزایش یابد، میفهمیم که فشار خرید در حال افزایش است و احتمالاً افزایش قیمت در انتظار بازار است.

۷. تحلیل عمق بازار

به مجموع سفارشها در قیمتهای مختلف، هم در طرف تقاضا و هم در طرف عرضه نگاه کنید. اگر در قیمتی خاص تعداد زیادی سفارش با حجم بالا وجود دارد، شاید آنجا نقطهای مهم است که قیمت در آن تغییر جهت میدهد. البته این راه در نظر داشته باشید که این تنها یک فاکتور کوچک برای تحلیل بازار است. صدها عامل دیگر در تعیین جهت بازار ارزهای دیجیتال مؤثر است و نمیتوانیم فقط به یک عامل اتکا کنیم.

۸. مقایسه با سایر شاخصها

سعی کنید اطلاعاتی که از دفتر سفارش میگیرید را با سایر ابزارهای تحلیل بازار مقایسه کنید. دفتر سفارش به تنهایی اطلاعات خوبی درباره عرضه و تقاضا میدهد، اما اگر آن را با سایر اطلاعات مثل نمودارهای قیمت و شاخصهای تکنیکال ترکیب کنید، میتوانید تصویر کاملتری از وضعیت بازار به دست آورید.

نقش اوردر بوک در بازارهای مختلف

اوردر بوک مثل یک آینهی جادویی است که در بازارهای مالی مختلف، تصویری شفاف از وضعیت خرید و فروش را نشان میدهند. بیایید نگاهی به نقش اوردر بوک در بازارهای مختلف بیندازیم:

| بازار | نقش دفتر سفارش |

| بازار سهام | نمایش فعالیتهای معاملاتی برای سهام شرکتها |

| بازار فارکس | نمایش عمق بازار برای جفت ارزها |

| بازار ارزهای دیجیتال | نمایش علاقه خریداران و فروشندگان به داراییهای دیجیتال |

۱- نقش اوردر بوک در بازار سهام

دفتر سفارش در بازار سهام مثل یک فیلم زنده از معاملات سهام است. فرض کنید میخواهید سهام شرکت «الف» را بخرید. با نگاه به دفتر سفارش، میتوانید ببینید چند نفر میخواهند این سهام را بفروشند و چند نفر میخواهند بخرند. این اطلاعات به شما کمک میکند تا تصمیم بگیرید الان وقت خوبی برای خرید است یا نه.

۲- نقش اوردر بوک در بازار فارکس

اوردر بوک در این بازار نشان میدهد چقدر از هر ارز در بازار موجود است. مثلا اگر میخواهید دلار را با یورو مبادله کنید، دفتر سفارش به شما میگوید چه کسانی حاضرند دلارشان را بفروشند و چه کسانی میخواهند یورو بخرند.

۳- نقش اوردر بوک در بازار ارزهای دیجیتال

در بازار ارزهای دیجیتال، دفتر سفارش مثل یک ترازوی بزرگ است که علاقه خریداران و فروشندگان به ارزهای دیجیتال مثل بیتکوین را نشان میدهد. از آنجایی که قیمت این ارزها بهسرعت بالا و پایین میرود، دفتر سفارش به معاملهگران کمک میکند تا بفهمند کِی بخرند و کِی بفروشند.

مزایای استفاده از اوردر بوک چیست؟

اوردر بوک در صرافیهای ارز دیجیتال چندین مزیت کلیدی دارد:

۱- نقدینگی بالاتر

صرافیها با جمعآوری سفارشها به صورت عمومی در یک پلتفرم واحد، نقدینگی بازار را افزایش میدهند. از طرف دیگر، معاملهگران با مشاهده شفافیت و یکپارچگی بازار، اعتماد بیشتری برای خریدوفروش پیدا میکنند. نقدینگی بالاتر معمولاً به معنای اسپرد کمتر و هزینههای پایینتر است. به زبان ساده، وقتی پول بیشتری در گردش باشد، همه راحتتر میتوانند خرید و فروش کنند و کمتر جیبشان خالی میشود.

۲- کشف قیمت بازار

مکانیسم دفتر سفارش اجازه میدهد نیروهای بازار بهطور طبیعی قیمتها را تعیین کنند. این امر باعث میشود ارزش واقعی داراییها بر اساس عرضه و تقاضای واقعی کشف شود. انگار بازار خودش تصمیم میگیرد هر چیزی چقدر میارزد، نه اینکه کسی از بالا قیمتها را دیکته کند.

۳- شفافیت در قیمت گذاری

همه معاملهگران معمولاً دسترسی یکسانی به دادههای قیمتگذاری و جریان سفارش در لحظه دارند تا بتوانند تصمیمات آگاهانه بگیرند. مثل این است که همه بازیکنها کارتهایشان را روی میز گذاشتهاند و کسی دست پنهانی ندارد. بهاینترتیب، شرایط عادلانه و برابری در بازار حاکم میشود. باوجوداین، فراموش نکنیم که هیچوقت نمیتوان به عدالت مطلق رسید و همیشه دستهایی هستند که قوانین را دور بزنند.

۴- کارایی بالای اوردر بوک

مکانیسم تطبیق همراه با اوردر بوک کمک میکند معاملات سریعتر انجام شوند. معاملهگران میتوانند سفارشهایشان را ثبت کنند و مطمئن باشند وقتی شرایط مهیا شد، سفارششان اجرا میشود. در واقع، این قابلیت اوردر بوک کارایی بازار را حفظ میکند و جریان خریدوفروش را زنده و ثابت نگه میدارد.

سؤالات متداول

اوردر بوک یا دفتر سفارشات بخشی از صرافیها یا پلتفرمهای خرید و فروش ارزهای دیجیتال هستند که سفارشهای خرید و فروش در آن ثبت میشود و همه میتوانند ببینند.

اوردر بوک در روانکردن جریان معاملات و افزایش شفافیت بازار مؤثر است.

اوردر بوک متمرکز، اوردر بوک غیرمتمرکز، اوردر بوک ترکیبی، اوردر بوک بازار، اوردر بوک لیمیت و اوردر بوک تاریک.

دفتر سفارش، سفارشهای خرید و فروش و قیمتها و مقادیر مربوط به آنها را نشان میدهد. همچنین عمق بازار را به تصویر میکشد که نشاندهنده حجم کل سفارشها در هر سطح قیمت است.

معاملهگران دفتر سفارش را تحلیل میکنند تا احساسات بازار را بسنجند، سطوح حمایت و مقاومت را شناسایی کنند و معاملات را با قیمتهای مناسب انجام دهند. به عبارت دیگر، آنها با نگاه کردن به این دفتر، نبض بازار را میگیرند و میفهمند کجا بهترین جا برای خرید یا فروش است.

جمعبندی

اوردر بوک یا دفتر سفارش، ابزار مهمی در بازارهای مالی است که نقشی حیاتی در شفافیت و کارآیی معاملات ایفا میکند. این سیستم، سابقهای جامع از تمام سفارشهای خرید و فروش برای یک دارایی خاص را نگهداری میکند و به صورت مداوم بهروزرسانی میشود.

اوردر بوک از چندین جزء کلیدی تشکیل شده است، از جمله سمت تقاضا (خرید)، سمت عرضه (فروش)، سطوح قیمت، مقدار سفارشها و اولویت زمانی. این اجزا با هم کار میکنند تا تصویری دقیق از وضعیت بازار ارائه دهند. همچنین، انواع مختلفی از اوردر بوک وجود دارد، شامل دفترهای سفارش متمرکز، غیرمتمرکز، بازار، ترکیبی و استخرهای تاریک که هر کدام برای نیازهای خاصی طراحی شدهاند.