- صفحه اصلی

- مقالات

- آموزش سرمایهگذاری و ترید

- نحوه تشخیص حجم معاملات تقلبی در صرافیها

نحوه تشخیص حجم معاملات تقلبی در صرافیها

در بازارهای سنتی، صرافیها با حجم معاملات بالا دارای نقدینگی بالایی نیز هستند. اما در دنیای ارزهای دیجیتال، بالا بودن حجم معاملات در صرافیها لزوما نمیتواند به معنای نقدینگی بالا باشد. زیرا بسیاری از این صرافیها با انجام فعالیتهای غیرقانونی و شرکت در پولشویی و دستکاریهایی، حجم معاملات خود را افزایش میدهند. در این مقاله با استناد به پستی که در وبلاگ کوینگیکو (Coingecko) به بررسی این مسئله یعنی حجم معاملات تقلبی صرافیها میپردازیم.

طبق گفته کوینگیکو برای مبارزه با حجم تقلبی ایجاد شده در صرافیها، میتوان از یک الگوریتم جدیدی به نام «امتیاز اعتماد» (Trust Score) استفاده کرد. این الگوریتم، یک فرمول ترکیبیست که بر اساس حجم خرید و فروش گزارش شده توسط خود صرافی، ترافیک وبسایت صرافی و بازه سفارشات، حجم واقعی یک صرافی را بررسی میکند.

بررسی بازدید وبسایت صرافی

با وجود اینکه حجم معاملات انجام شده در یک صرافی به راحتی توسط خود صرافی از طریق دستکاری های مختلف و بطور کلی پولشویی قابل تغییر است، میتوان گفت این اطلاعات نمیتوانند قابل استناد باشند و امکان دستکاری آنها توسط صرافیها بسیار بالاست، اما از آنجایی که دادههای مربوط به ترافیک وبسایتها توسط شرکتهای واسط ارائه میشود که مشهورترین آنها الکسا (Alexa) و سیمیلار وب (SimilarWeb) هستند، امکان دستکاری این اطلاعات توسط صرافی ها بسیار سخت خواهد بود.

ایدهای که در اینجا مورد بحث و بررسی قرار گرفته این است که به یک منبع اتکا نکنیم، بلکه از منابع اطلاعاتی متعددی استفاده کنیم که بتوانیم تقلبهای صورت گرفته را تشخیص دهیم.

تخمین حجم معاملات در صرافیها با استفاده از ترافیک، شامل چندین مرحله میشود که در ادامه آورده شده است:

ابتدا باید آمار مربوط به ترافیک ماهیانه سایت صرافیها را از سایت SimilarWeb جمعآوری کرده و سپس برای یافتن ترافیک متوسط روزانه آنها، این آمار را بر ۳۰ تقسیم کنیم.

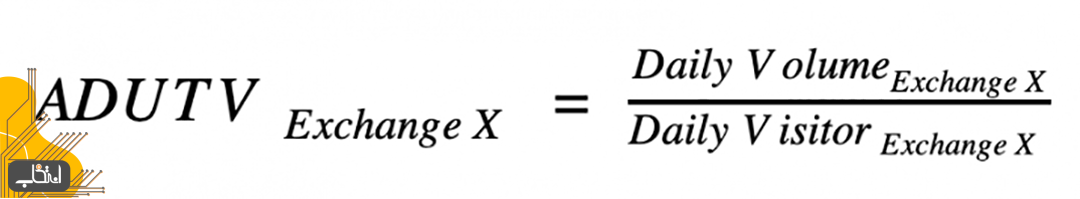

بر اساس اطلاعات مربوط به حجم معاملاتی گزارششده، میتوان میانگین حجم معاملات روزانه یک کاربر (ADUTV) را برای صرافیهای مختلف به صورت زیر بدست آورد:

میانگین حجم معاملات روزانه یک کاربر (ADUTV) = حجم روزانه معاملات صرافی تقسیم بر بازدید روزانه از صرافی

همانطور که در رابطه بالا مشخص است، با تقسیم میزان حجم معاملات روزانه یک صرافی که توسط خود صرافی گزارش میشود، بر تعداد بازدیدهای روزانه از سایت آن صرافی که می توان آن را از سایت Similarweb تهیه کرد، پارامتر ADUTV صرافی که نشان دهنده میانگین حجم معاملات روزانه یک کاربر است، بدست میآید.

سپس بین مقادیر بدست آمده این پارامتر در صرافیهای مختلف که شامل ده صرافی بایننس، بیتفینکس، کراکن، بیتاستمپ، کوینبیس، بیتفلایر، جمینی، آیتیبیت، بیترکس، پولونیکس می شود مقدار میانگین آن در نظر گرفته شده و آن را معیار (Benchmark) حجم معاملات روزانه یک کاربر مینامیم.

معیار = میانگین ADUTV از ده صرافی برتر

صرافی هایی که ADUTV آنها بالاتر از معیار است، ADUTV آن را در نظر نگرفته و ترافیک روزانه تخمینی آنها را با توجه به اطلاعات موجود در سایت SimilarWeb در مقدار معیار ضرب میکنیم، تا میانگین حجم معاملات روزانه در آن برای هر کاربر بدست آید، سپس آن را با حجم معاملات روزانه گزراش شده توسط آن صرافی مقایسه می کنیم تا بفهمیم چه میزان از حجم گزارش شده توسط خود صرافی، واقعی بوده و چه مقدار از آن جعلی ست.

در این روش فرض میشود که درصد کاربرانی که با API و اپلیکیشن موبایل به معامله میپردازند در تمام صرافیها یکسان است. شاید بتوان این فرض را ساده سازی و در نگرفتن واقعیت دانست، اما یک گام لازم برای ارائه بهتر دادههای مربوط به حجم معاملاتی صرافیها به شمار میرود.

مقایسه بین ۵ صرافی برتر از نظر حجم معاملات بر اساس حجم معاملات گزارش شده (تصویر سمت چپ) و حجم معاملات واقعی طبق معیار بازدید (تصویر سمت راست)

تصویر بالا یک مقایسه بین حجم معاملات گزارش شده توسط صرافیها و حجم معاملات نرمالیزه شده که الگوریتم آن در بالا مطرح شد، انجام میدهد و همانطور که در تصویر مشخص است، ترتیب ۵ صرافی برتر از نظر حجم معاملات پس از مرتب کردن صرافیها بر اساس حجم معامله نرمالیزه شده نسبت به حجم معامله گزارش شده توسط صرافیها بطور کامل تغییر کرده است.

صرافیهایی که از طریق صفر کردن کارمزد در برخی معاملات خود و بطور کلی پولشویی، حجم تقلبی برای خود ایجاد کردهاند، با استفاده از این پارامتر حجم معاملات نرمالیزه شدن، بلافاصله قابل شناسایی خواهند بود.

تجزیه و تحلیل سفارشات خرید و فروش

دو معیار دیگر که برای تشخیص حجم جعلی در صرافیها می تواند مورد استفاده قرار گیرد، مبتنی بر سفارشات خرید و فروش خواهد بود.

- بازه سفارشات

- محدوده ۲%±

بیشتر بخوانید: اسپوفینگ (Spoofing) یا سفارشهای جعلی؛ فریبی که باید مراقبش باشید

هنگامی که این دو پارامتر را با دادههای مربوط به حجم معاملات ترکیب کنیم، دید کلی بهتری از نقدینگی واقعی یک جفت معاملاتی در یک صرافی به ما خواهد داد. دو معیار مبتنی بر سفارشات خرید و فروش به صورت زیر تعریف می شوند:

بازه خرید/ فروش:

(کمترین قیمت فروشنده – بیشترین قیمت خریدار)/ کمترین قیمت فروشنده×۱۰۰

بازه خریدار/فروشنده، به صورت محدودهی کمترین قیمت فروش (کمترین قیمتی که یک فروشنده مایل به فروش یک دارایی است) تا بیشترین قیمت خرید (بالاترین قیمتی که یک خریدار مایل است برای خرید آن دارایی پرداخت کند)، تعریف می شود.

این بازه به صورت درصدی بیان می شود و برای سنجش نقدینگی یک دارایی در یک بازار، معیار بسیار خوبی است. کوچک بودن بازه خرید/فروش به این معنی خواهد بود که یک دارایی در یک بازار نقدینگی بالایی دارد، در حالی که بزرگ بودن این بازه به معنای کم بودن نقدینگی آن دارایی خواهد بود.

محدوده ۲%±

سرمایه مورد نیاز بر حسب دلار برای جابجایی سفارشات به اندازه ۲% نسبت به قیمت آخرین معامله انجام شده، به عنوان محدوده ۲%± مطرح شده و می تواند برای تشخیص حجم معاملات تقلبی ایجاد شده در صرافیها مورد استفاده قرار گیرد.

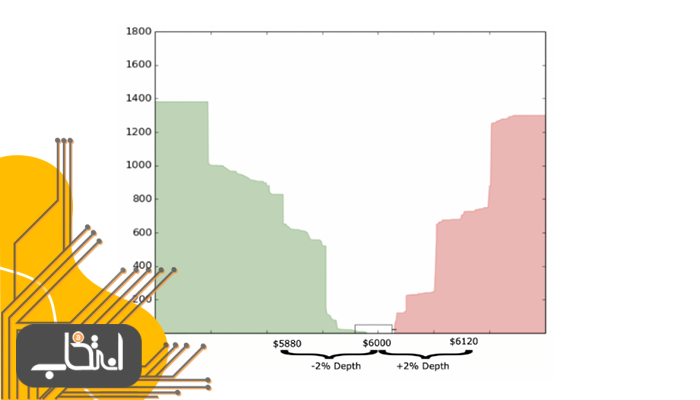

در ابتدا آخرین قیمت معامله یک دارایی در یک بازار خاص را پیدا کرده و محدوده ۲ درصد بالا و پایین آن قیمت را محاسبه میکنیم. فرض کنید آخرین قیمت معامله شده برای جفت معاملاتی بیت کوین/تتر (BTC/USDT) در یک صرافی مشخص ۶۰۰۰ دلار بوده است. ۲% بیشتر از این قیمت ۶۱۲۰ دلار و ۲% کمتر از این قیمت، ۵۸۸۰ دلار خواهد بود.

عمق ±۲% در معامله بیت کوین/تتر، با فرض در نظر گرفتن قیمت ۶۰۰۰ دلار برای بیت کوین

سپس مقدار سفارشات فروشی را که در بازه بین ۶۰۰۰ تا ۶۱۲۰ دلار قرار دارد، جمع میزنیم و آن را در قیمت ثبت شده برای سفارش فروش ضرب میکنیم. حاصل، مقدار سرمایه مورد نیاز برای جابجایی سفارشات (Orderbook) به اندازه ۲% خواهد بود که به آن عمق ۲%+ میگوییم.

برای محاسبه عمق ۲%- نیز به طرز مشابه، مقادیر بیت کوینی را که در بازه قیمتی ۵۸۸۰ تا ۶۰۰۰ دلار در سفارشات خرید قرار گرفتهاند جمع زده و آن را در قیمت سفارش خرید ضرب میکنیم. این مقدار سرمایه مورد نیاز برای جابجایی سفارشات به سمت پایین به اندازه ۲% خواهد بود که به آن عمق ۲%- میگوییم.

وجود تعداد زیاد سفارشات در Orderbook نشان میدهد که نقدینگی بیشتری برای یک تریدر وجود دارد که یک دارایی خاص را بدون افت شدید قیمتی خرید و فروش کند، در حالی که تعداد سفارشات کم، نشان میدهد که نقدینگی کمی برای یک تریدر وجود دارد که بتواند بدون احتمال افت شدید قیمت، به معامله بپردازد.

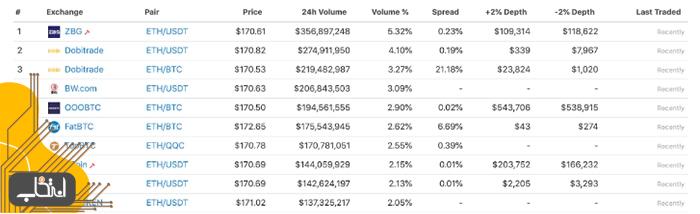

تصویر نشان داده شده در زیر، مربوط به صرافیهایی ست که امکان خرید و فروش اتریوم در آنها وجود دارد که در تصویر اول، این صرافیها به ترتیب حجم معاملات اتریوم انجام شده، بدون در نظر گرفتن Trust Score نشان داده شده است و در تصویر دوم این صرافیها به ترتیب حجم اتریوم معامله شده در آنها و با در نظر گرفتن Trust Score نشان داده شدهاند.

۱۰ صرافی برتر از نظر حجم معاملات با در نظر گرفتن معیار Trust Score

۱۰ صرافی برتر از نظر حجم معاملات با در نظر گرفتن معیار Trust Score

با اعمال Trust Score، فهرست صرافیهای برتر (از نظر بالا بودن حجم معاملات) بطور چشمگیری تغییر میکند، زیرا این الگوریتم صرافیها را بر اساس پارامترهای دیگری به جای در نظر گرفتن تنها حجم معاملات گزارش شده توسط آنها، اولویتبندی و مرتب میکند. استفاده از چنین الگوریتمهایی میتواند منجر به کاهش تمایل صرافی ها نسبت به دستکاری حجمشان شود و در نتیجه منجر به افزایش تمرکز آنها بر روی چیزی که برای معاملهگران مهم است، یعنی نقدینگی، شود.

«مارک تایر» در کتاب «۲۳اصل سرمایه گذاری وارن بافت و دیگر نابغه های سرمایه گذاری» خود بیان می کند: هنگامی…

هنگامی که به نظر رسد سیستم سرمایه گذاری شما دیگر کارآیی ندارد،چه اقدامی انجام می دهید؟ «مارک تایر» در کتاب…

همانطور که فلسفه هر سرمایه گذار خبره منحصر به فرد می باشد،معیارهای سرمایه گذاری او و روش سرمایه گذاری او…

اصطلاح پرزرق و برقی همچون «روش ریسک پذیری» صرفا به پنهان کردن این باور می پردازد که شما باید فرصت…