- صفحه اصلی

- گزارش و تحلیل

- هاوینگ بیت کوین و تأثیر آن؛ بخش اول: قیمت و بازار

هاوینگ بیت کوین و تأثیر آن؛ بخش اول: قیمت و بازار

انتظار میرود هاوینگ بعدی بیت کوین در تاریخ ۱۳ می ۲۰۲۰ (۲۴ اردیبهشت ۹۹) به وقوع بپیوندد. در شرایطی که اقتصاد جهانی از همهگیری کرونا متحمل ضربات سختی شده و بازارهای سنتی نظیر بازار بورس و کالا گرفتار نوساناتی شدهاند که بیتکوین مدتها برای آن مورد انتقاد قرار میگرفت، اکنون هاوینگ میتواند با برهم زدن شرایط، خود را در کانون توجه همگان قرار دهد.

برای تجزیه و تحلیل تاثیر هاوینگ بیت کوین بر بازار، حساب کاربری شرکت Braiins در مدیوم، پای صحبت تنی چند از کارشناسان و افراد اهل فن در دنیای بیت کوین نشسته است.

معرفی کارشناسان حاضر در این گفتگو

- نیک کارتر (Nic Carter): همکار شرکت کستل ایسلند ونچرز (Castle Island Ventures)، همبنیانگذار وبسایت coinmetrics.io، تحلیلگر مالی

- وانگ وینان (Wang Weinan): ماینر بیت کوین در کشور چین (استانهای سیچوان و چینگهای) از سال ۲۰۱۱

- کریستی لی-مینهان (Kristy-Leigh Minehan): توسعهدهندهی الگوریتم اثبات کار، مشاور شرکت کورویو (CoreWeave)، مشاور کوینماین (Coinmine)، معاون ارشد فنی پیشین کور ساینتیفیک (Core Scientific)، کارشناس اسبق جنسیس ماینینگ (Genesis Mining)

- یان کپک (Jan Capek) و پاول موراوک (Pavel Moravec): مدیران اجرایی اسلاش پول (Slush Pool)، همبنیانگذاران و مدیران عامل برینز (Braiins)، مهندسان نرمافزار در حوزهی دستگاههای نهاده (مانند ایسیکها)

به نظر شما اگر یک سرمایهگذار ریسکپذیر آمریکایی، یک ماینر چینی بیت کوین، یک مهندس استرالیایی اثبات کار و دو مدیرعامل استخر از کشور چک دور یک میز بنشینند و دیدگاههای خود را در مورد هاوینگ بیت کوین به اشتراک بگذارند، چه نکاتی دستگیر شما میشود؟ بهتر است تا پایان با این مقاله همراه باشید تا این نکتهها را از دست ندهید.

ماینینگ چه تأثیری بر قیمت بیت کوین دارد و برعکس؟

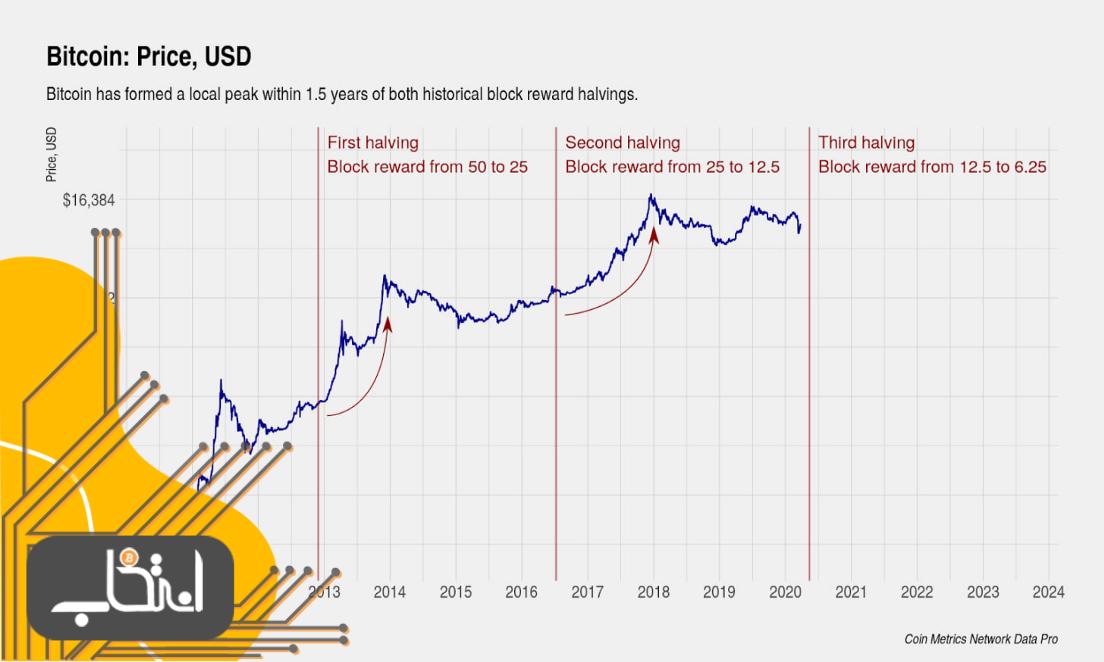

در دو هاوینگ گذشته (سالهای ۲۰۱۲ و ۲۰۱۶)، یک سال پیش از وقوع هاوینگ، قیمت بیت کوین شروع به افزایش تدریجی کرد. این بار اما بخت یار ما نبوده است و هجوم به سوی نقدینگی در بازار از بیم ویروس کرونا منجر به افت شدید بازار ارزهای دیجیتال (و همچنین بازارهای سنتی) شد.

پرسش: نظر شما در مورد این واقعیت که تا ۴۰ روز پیش از وقوع هاوینگ، هیچ حرکت صعودی در قیمت بیت کوین رخ نداده چیست؟ (سوال حدود ۲۰ روز پیش مطرح شده است)

نیک کارتر: من اعتقاد ندارم که هاوینگ بتواند عاملی تسریعکننده برای حرکت صعودی یا نزولی بیت کوین باشد. بدون شک، میزان فروش ماینرها نصف میشود، اما این میزان بخش خیلی کوچکی از حجم جهانی بازار است (صدور بیت کوین در یک سال تنها ۳.۶ درصد از کل عرضه را شامل میشود). ما داریم در مورد کاهش فشار فروش به ۹۰۰ بیت کوین در روز گفتگو میکنیم [که رقم چشمگیری نیست.]

یان کپک: صنعت ماینینگ از زمان وقوع آخرین هاوینگ، تا حد زیادی حرفهای شده و هیچکس از رخدادهای احتمالی آتی شگفتزده نخواهد شد. از آنجا که قیمت بیت کوین، بسیار کمتر از ۱۲ هزار دلار است (دو برابر متوسط هزینه تولید یک بیت کوین برای ماینر در حال حاضر)، بسیاری از ماینرها طی دو الی سه ماه پس از هاوینگ، عطای صنعت استخراج را به لقایش خواهند بخشید و با نقد کردن داراییهای خود از این بازار خارج خواهند شد. سپس در ادامه، سختی استخراج کاهش مییابد و شبکه بیت کوین همانند ۱۱ سال گذشته به حیات خود ادامه میدهد. زمان وقوع هاوینگ، زمانی اضطرابآور همراه با نوسانات کوتاهمدت شدید در قیمت بیت کوین برای ما ماینرها خواهد بود؛ اما برای نگهدارندگان بیت کوین جای هیچ گونه نگرانی نیست.

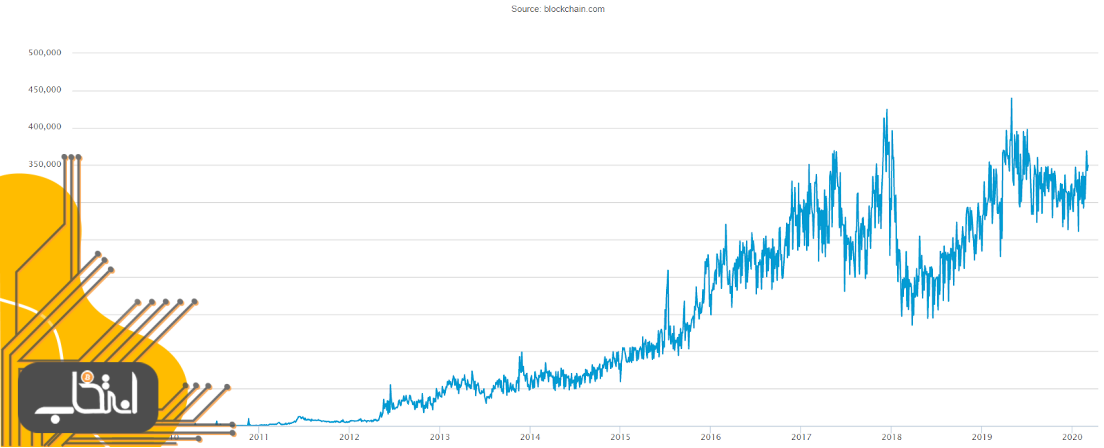

وانگ وینان: تاکنون ۸۶.۷ درصد از کل بیت کوینهای قابل دستیابی، استخراج شده است و روز به روز با کاهش میزان بیت کوین تولیدشده توسط ماینرها، اثرگذاری آنها بر بازار نیز رو به افول میرود. به بیان دیگر، بازار صعودی دیگر توسط ماینرها رقم زده نمیشود. این یک پیشرفت خوب است. در گذشته و حتی اکنون، بسیاری از فعالان جامعهی کاربری جهانی بیت کوین، نسبت به ماینرهای چینی ابراز انزجار میکردند؛ چرا که این ماینرها کنترل بخش عمدهای از نرخ هش بیت کوین را در دست داشتند. تا جایی که میتوان گفت اگر چین به کارخانهی جهانی بیت کوین بدل میشد، همه نگران این بودند که مبادا کنترل این ارز دیجیتال به دست چینیها بیفتند (این گزاره به نظر میرسد تا اندازهای واقعگرایانه باشد. برای مثال میتوان به نقش تمامیتخواهان چینی در هارد فورک یا انشعاب سخت بیت کوین در سال ۲۰۱۷ اشاره کرد). اما هنوز هم بسیاری از ماینرهای چینی پشت مدل اجماع بیت کوین ایستادهاند و از آغاز به آن اعتقاد داشتهاند. شرایط فعلی به گونهای است که اجماع عمومی با قدرت برای بیت کوین پابرجاست و پابرجا نیز خواهد ماند. در کل اکوسیستم بیت کوین، ماینرها تنها به سرویسدهی مشغولاند و جایگاه حکمرانی ندارند. حکمرانان حقیقی، کاربران هستند. هرچه تعداد کاربران بیشتر شود، تار و پود اجماع بیت کوین مستحکمتر خواهد شد. بنابراین بازار صعودی هیچ ارتباطی با هاوینگ ندارد و همه چیز به بازار و کاربران برمیگردد.

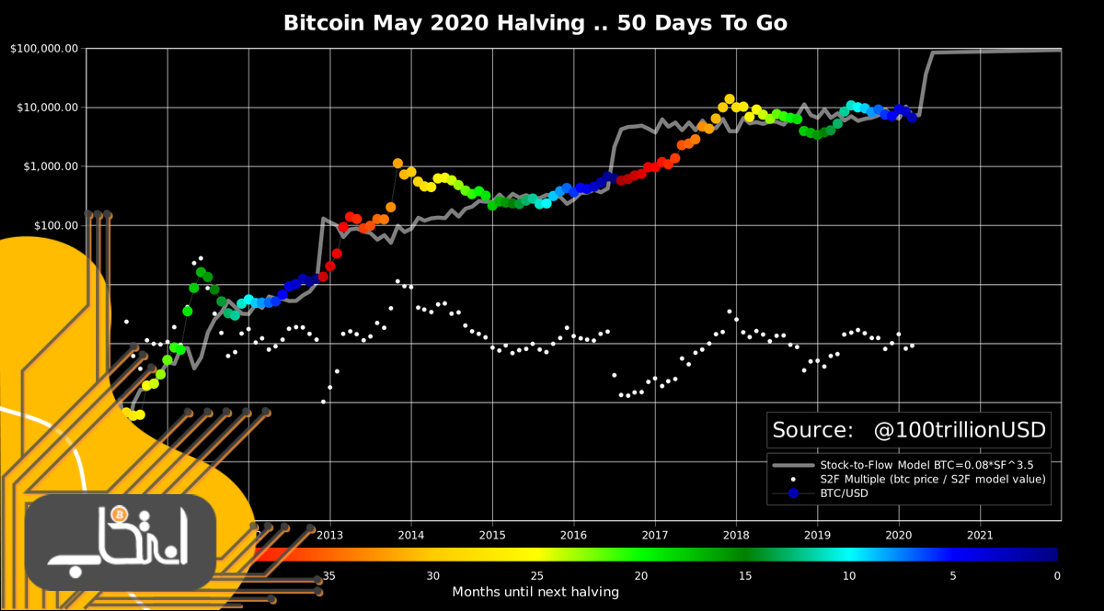

پرسش: دیدگاه شما دربارهی مدل ارزیابی محبوب انباشت به جریان (stock-to-flow) برای بیت کوین چیست؟

نیک کارتر: هیچ ابایی ندارم که آشکارا بگویم من نسبت به این مدل، بدبین هستم. اعتقاد ندارم که تغییرات در عرضه و صدور [بیت کوین] نمایانگر اطلاعات جدیدی به بازار باشد؛ بنابراین در نظر گرفتن این تغییرات به مانند شوکهای اطلاعاتی وارده به بازار، ناهمگون و بیربط به نظر میرسد. زمانبندی عرضهی بیت کوین از آغاز تاکنون شناخته شده است؛ بنابراین به سادگی هرچه تمامتر این داعیه را که تغییرات در عرضه و صدور بیت کوین، محرک اصلی تغییرات قیمتی این ارز دیجیتال است، میتوان رد کرد. من به این باور دارم که فصل مشترک تمامی عوامل محرک قیمت بیت کوین، میزان تقاضا برای این ارز دیجیتال (به جای میزان عرضه) است. به نظر من، بیت کوین کاملاً نسبت به عرضه، لخت و بیحس است. در نهایت این نوسانات تقاضا (و انتظارات آتی مشارکتکنندگان در بازار) است که قیمت را تعیین میکند.

وانگ وینان: این مدل ارزیابی چندان با بیت کوین همخوانی ندارد. اول آنکه ۸۶.۷ درصد از کل موجودی قابل استخراج بیت کوین اکنون استخراج شده است. علاوه بر این، بسیاری از مردم بیت کوین را یک طلای دیجیتال و روشی امن برای ذخیرهی ارزش میدانند؛ از این رو «جریان» بهشدت بر قیمت بازار متکی است. برای نمونه، پس از ورود به بازار نزولی از فوریهی ۲۰۱۸ حجم تراکنشهای درونزنجیرهای (on-chain transaction) هنوز که هنوز است از سطوح بازار صعودی قبلی که در سال ۲۰۱۶ آغاز شد، عبور نکرده است.

نکتهی دوم هم این است که صرافیها و نهادهای مالی بیت کوین دست به توسعهی بسیاری از تراکنشهای برونزنجیرهای (یا تراکنشهای بیت کوینی غیرهمتابههمتای ساختگی) و همچنین ابزارهای مشتقه بیت کوینی زدهاند. به این ترتیب، جریان تراکنشها چندین برابر شده، در حالی که ارزش ذخیرهشده کمتر شده است.

پول نقد بینهایت در برابر موجودی ثابت

پیشتر ویدئویی منتشر شد که در آن نیل کاشکاری (Neel Kashkari)، رئیس شعبهی مینیاپولیس بانک مرکزی آمریکا میگوید که در بانک مرکزی آمریکا بینهایت پول نقد وجود دارد که میتوان از آن برای عبور از بحران اقتصادی ناشی از شیوع کرونا استفاده کرد. عدهای از این منظر، بیت کوین و پول نقد را در مجاورت هم قرار داده و به مقایسهی این دو پرداختهاند؛ چرا که صدور و عرضهی بیت کوین به گونهای زمانبندی شده است که هر چهار سال یکبار نصف میشود؛ در حالی که ارزهای رایج یا فیات، درست در جهت عکس این رویه عمل میکنند.

پرسش: هاوینگ بعدی نرخ تورم بیت کوین را به ۱.۸ درصد میرساند؛ نرخی که از متوسط تورم دلار آمریکا (USD)، پوند استرلینگ (GBP) و دیگر ارزهای رایج عمده پایینتر است. آیا گمان میکنید این نرخ تورم زیر دو درصد، روایتی را که میگوید بیت کوین، ابزاری برای ذخیرهی ارزش است، قابل توجه میکند؟

نیک کارتر: من معتقد نیستم که آزادسازی تدریجی و عرضهی بیت کوینهای جدید به معنای «تورم» باشد. به نظر من، تمامی ۲۱ میلیون بیت کوین در ابتدا ایجاد شدهاند و به تدریج با گذشت زمان، عرضه میشوند. من به بیت کوین به عنوان سهامی نگاه میکنم که از قبل تخصیص دادهشده اما واگذار نشده است. تحلیلگران عموماً هنگام ارزیابی سهام با واگذاری، یک اصل تقلیلیافته را مدنظر قرار میدهند. بر مبنای این اصل، تحلیلگران از بسیطترین و جامعترین منظر به عرضه نگاه میکنند. بیت کوینرها هم باید دست به اتخاذ چنین رویکردی بزنند و درک کنند که کل موجودی و عرضه بیت کوین برابر با ۲۱ میلیون واحد است که تاکنون ۱۸ میلیون واحد از آن واگذار شده و بخش کوچکتری از آن به بازار مربوط است. بنابراین من نرخ تورم پولی بیت کوین را صفر درصد میدانم.

وانگ وینان: اول اینکه از منظر تورم، بیت کوین، طلا، پوند استرلینگ و دیگر ارزهای رایج در مقایسه با ارزهای فیات کشورهای در حال توسعه با حکومتهای ناپایدار، نرخ تورم کمتری داشتهاند. ارزهای فیاتی همچون دلار آمریکا و پوند استرلینگ در دسترسپذیری و استفاده در سطح جهانی با موانع فراوانی روبهرو هستند؛ اما بیت کوین از قید و بند همهی آنها آزاد است. چراکه هر کسی میتواند بدون هیچ مانعی از آن استفاده کند؛ به ویژه در کشورهایی مانند زیمبابوه یا ایران، بیت کوین ممکن است ابزاری قابل اعتمادتر از ارزهای قانونی آن کشورها برای ذخیرهی ارزش و ثروت خالص باشد. دوم اینکه همانطور که در کتاب «انسان خردمند» به آن اشاره شده، نوع بشر دارای قدرت تخیل است و میتواند داستانهایی خلق کند که به دانش عمومی برای بسیاری از افراد بدل شوند. بیت کوین نیز از زمرهی چنین داستانهایی است. تلاش ساتوشی ناکاموتو و جامعهی بیت کوین مبنی بر استفاده از اصول ریاضی اثبات شده با روشهای علمی و مجموعهای از الگوریتمها، به خلق داستان بیت کوین بر پایه یک شالودهی مستحکم انجامیده است. در نتیجه، این داستان، یک داستان خیالی نیست و هر کسی میتواند آن را تایید کند. این داستان به ما میگوید که ۲۱ میلیون بیت کوین، طلاهای دیجیتالی با کمیابی خدشهناپذیر هستند. به این ترتیب، نرخ تورمهای دلار آمریکا، پوند بریتانیا و دیگر ارزهای فیات، ماهیت متفاوتی نسبت به بیت کوین دارند و آن این است که بیت کوین، طلای دیجیتال است.

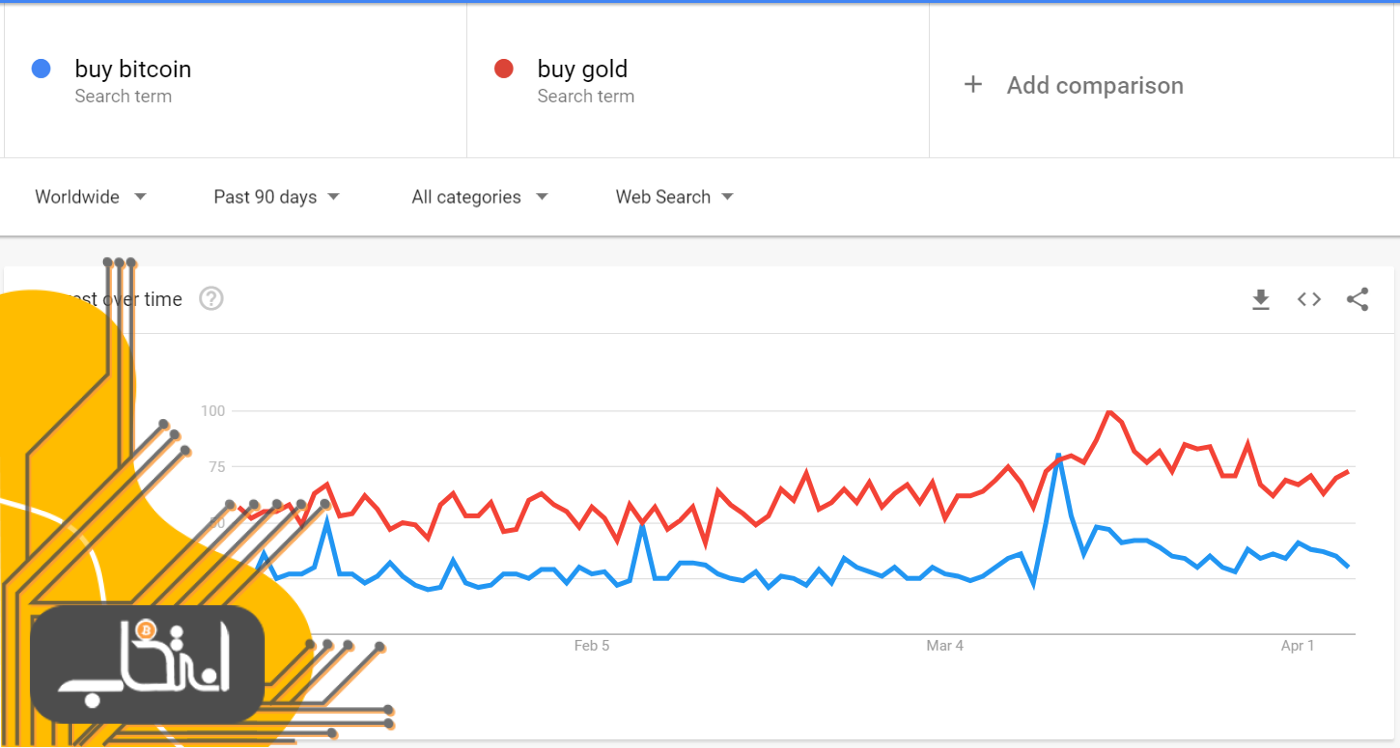

پرسش: در گذشته، علاقه سرمایهگذاران خرد به بیت کوین تا حد زیادی به قیمت آن وابسته بود. با این حال، با روند فزایندهی شیوع کرونا حجم جستجوی گوگل برای بیت کوین به رغم کاهش قیمت آن به طور چشمگیری افزایش یافته است (بیش از ۲۵ درصد). آیا شما اعتقاد دارید که این همهگیری دیدگاه سرمایهگذاران خرد را نسبت به بیت کوین طی یک تا دو سال آینده، دستخوش تغییر میکند؟

نیک کارتر: فکر نمیکنم که همهگیری [ویروس کرونا] علت قطعی بحران اقتصادی و مالی کنونی باشد؛ اما آن را یک عامل تسریعکننده بسیار قوی و فوری میدانم. علت اصلی را باید در میزان قابل توجه انباشت بدهی طی یک دههی اخیر در بخش شرکتی به دلیل سرکوب نرخ بهره جستجو کرد. فکر میکنم این همهگیری، تأثیر مستقیم اندکی روی بیت کوین خواهد گذاشت. با این حال، اقدامات شدید حکومتها در قبال بحران ناشی از این همهگیری برای بیت کوین مهم است. ما به طور خلاصه شاهد عادیسازی کامل تزریق پول بیقید و بند در کشورهای توسعهیافته، همراه با بستههای مشوق مالی چشمگیر خواهیم بود. این رویکرد، پیامدهای طولانی مدتی خواهد داشت. اولا این بستههای مشوق مالی به دست شرکتها یا نهادهایی میرسد که در لابیگری دست بالاتری دارند. این واقعیت، به طور موثری ویژگی مهم بیطرفی سیاستهای پولی را زیر سوال میبرد. دوم اینکه این اقدامات ممکن است به افزایش تورم دامن بزند؛ زیرا سیاستگذاران برای بازیابی توان خود به منظور توقف چاپ پول با دشواریهای زیادی روبهرو خواهند بود. هم کاهش ارزش ارزهای مسلط بر بازار و هم زیر سوال رفتن بیطرفی آنها که هماکنون نیز در جریان است، باعث برجسته شدن جذابیت بیت کوین میشود. طراحی بیت کوین به شدت بیطرفانه است و عرضه و صدور آن هم مبتنی بر یک برنامهریزی است که به سادگی قابل جعل نیست.

کریستی-لی مینهان: بدون شک مرا به دلیل گفتن این جمله به دار میآویزند! اما بیت کوین و در کل همهی ارزهای دیجیتال، پناهگاهی امن [برای حفظ ارزش داراییها] نیستند (چراکه این ارزها هنوز از بازارهای سنتی جدا نشدهاند). افزایش فروش ناشی از شیوع بیماری کووید-۱۹ [در بازار ارزهای دیجیتال] تا حد زیادی مربوط به افرادی بود که میخواستند از نقدینگی حاصله برای جبران زیانهای خود در دیگر بازارها استفاده کنند و میتوان آن را یک عامل هراس عمومی قلمداد کرد. هنوز با بیت کوین با تنها ۱۱ سال پیشینه، به عنوان نوعی دارایی پر ریسک رفتار میشود و سرمایهگذاران از ترس یک سقوط قریبالوقوع، داراییهای خود را نقد میکنند؛ درست به همان شیوهای که دیگر ابزارهای مالی نظیر سهام یا اوراق قرضه را به نقدینگی تبدیل میکنند. من فکر میکنم همهگیری ویروس کرونا منجر به افزایش آگاهی عمومی نسبت به ابزارهای پولی در ایالات متحده خواهد شد.

بخش دوم این مقاله که درباره تاثیر هاوینگ بیت کوین بر حوزه ماینینگ است، جمعه همین هفته (۱۲ اردیبهشت) منتشر خواهد شد.

شبکههای مقیاسپذیری لایه ۲ بیت کوین (BTC)، به ویژه رولآپها، به عنوان یک روش جدید برای حفظ ارزان، سریع و…

در دنیای پرتلاطم ارزهای دیجیتال، خبر احتمال لیست شدن یک توکن جدید در بزرگترین صرافی جهان، همیشه هیجانانگیز است، اما…

بازار ارزهای دیجیتال در روزهای اخیر شاهد یکی از شدیدترین سقوطهای خود از زمان فروپاشی صرافی افتیایکس (FTX) در سال…

در دنیای پرشتاب ارزهای دیجیتال، ایردراپها به عنوان روشی جذاب برای جذب کاربران جدید و توزیع توکنهای جدید مطرح شدهاند….