- صفحه اصلی

- مقالات

- آموزش تحلیل بازار

- جامعترین آموزش تحلیل فاندامنتال ارزهای دیجیتال + ویدیو

جامعترین آموزش تحلیل فاندامنتال ارزهای دیجیتال + ویدیو

تحلیل بنیادی یا فاندامنتال (Fundamental Analysis یا بهاختصار FA) به بررسی دقیق و موبهموی اطلاعات موجود در خصوص یک دارایی مالی گفته میشود. از جمله مواردی که در تحلیل فاندامنتال ارزهای دیجیتال حائز اهمیت هستند میتوان به برنامههای یک پروژه، تعداد افرادی که از آن استفاده میکنند، حامیان و تیم پشتیبانی پروژه اشاره کرد. هدف نهایی شما از تحلیل فاندامنتال این است که متوجه شوید آیا دارایی موردنظر بیش از حد ارزشگذاری شده است و یا ارزش آن بیش از قیمت فعلی است. پس از آن، میتوانید نتیجهای را که به دست آوردهاید در معاملات خود به کار بگیرید.

معامله داراییهای پرنوسانی همچون ارزهای دیجیتال به مهارت خاصی نیازمند است. انتخاب یک استراتژی، درک دنیای وسیع معاملات و تسلط بر تحلیل بازار مهارتهایی هستند که تنها با صرف زمان و کسب تجربه لازم به دست میآیند. در بازارهای مالی، تحلیل تکنیکال و تحلیل فاندامنتال دو نوع اصلی از تحلیل هستند.

وقتی با تحلیل تکنیکال سروکار داریم، چشممان تنها به قیمت و تاریخچه قیمت روی نمودار است و بهدنبال الگوهایی هستیم که ممکن است در آینده دوباره تکرار شوند. در این نوع تحلیل، برخی تخصصها را میتوان از بازارهای مالی سنتی وام گرفت. بهعنوان مثال، بسیاری از معاملهگران ارزهای دیجیتال از همان اندیکاتورهای تکنیکالی استفاده میکنند که در بازار معاملات فارکس، سهام و کالاها دیده میشوند. از جمله این اندیکاتورها میتوان به شاخص قدرت نسبی (RSI)، مکدی (MACD) و باندهای بولینگر (Bollinger Bands) اشاره کرد. این اندیکاتورها ابزارهایی هستند که رفتار بازار را صرفنظر از دارایی موردمعامله پیشبینی میکنند. از همین رو، ابزارهای تحلیل تکنیکال در فضای معاملات ارزهای دیجیتال نیز بسیار محبوب هستند. اما در خصوص تحلیل فاندامنتال، قضیه تا حدی متفاوت است.

اگرچه تحلیل فاندامنتال ارزهای دیجیتال نیز رویکردی مشابه بازارهای مالی سنتی را دنبال میکند، اما تفاوت عمده آن با تحلیل تکنیکال این است که معیار آزمایششده مشخصی برای ارزیابی بنیادین داراییهای دیجیتال در دسترس نیست. بنابراین برای بهکارگیری صحیح تحلیل فاندامنتال در دنیای ارزهای دیجیتال، ابتدا باید بدانیم که ارزش این داراییها از کجا نشأت میگیرد و در حقیقت چه چیزهایی باعث میشوند سرمایهگذاران پول خود را وارد یک ارز دیجیتال کنند که به افزایش قیمت آن منجر شود. تعریف تحلیل فاندامنتال تا همین جا کافی است و از اینجا به بعد وارد بحث عملی و چگونگی انجام این تحلیل میشویم. اگر میخواهید از نظر تئوری بیشتر درباره این نوع تحلیل بخوانید میتوانید به مقاله «تحلیل فاندامنتال چیست؟» مراجعه کنید.

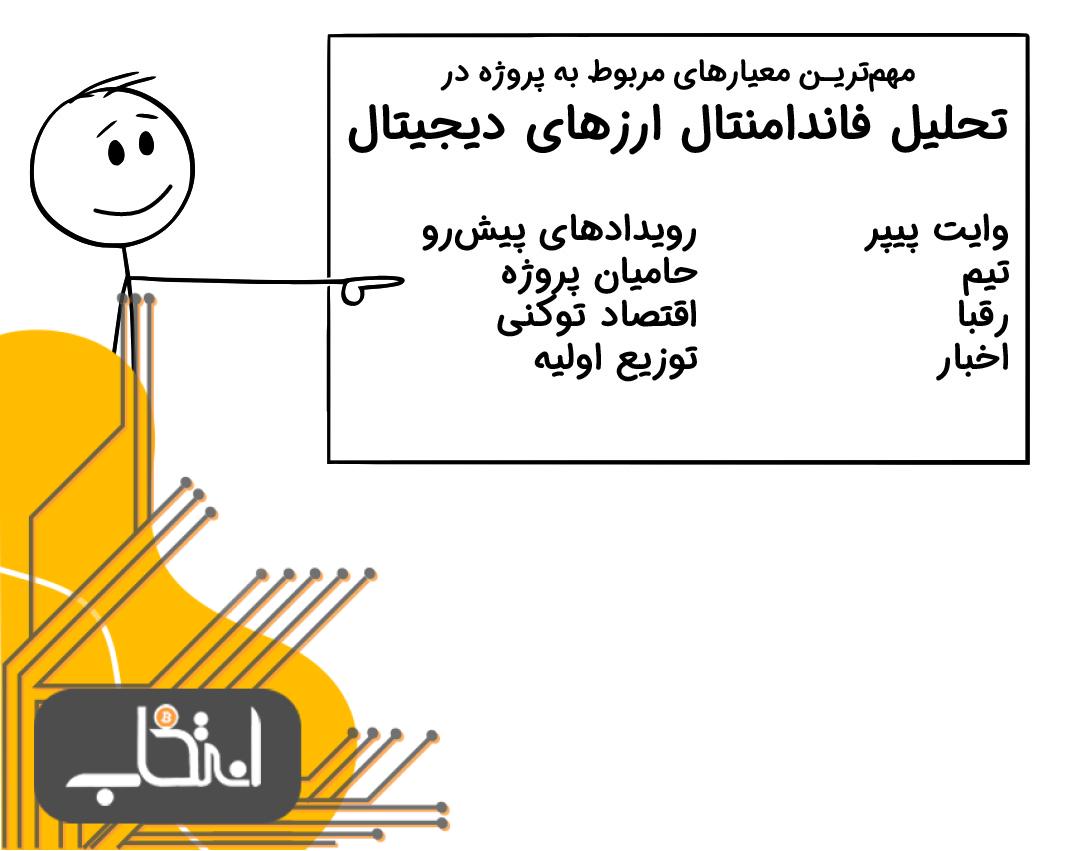

در این مطلب، با پرسوجو از تحلیلگران ارشد فاندامنتال و همچنین با کمک مقالهای که در بایننس آکادمی منتشر شده است، نگاهی به برخی معیارهای حائز اهمیت در تحلیل فاندامنتال ارزهای دیجیتال خواهیم داشت. معیارهای مهم برای تحلیل فاندامنتال در این حوزه را میتوان به سه گروه اصلی «معیارهای پروژه»، «معیارهای بازار» و «معیارهای درونزنجیرهای» تقسیم کرد. در ادامه هریک از این معیارها و آنچه را که مورد ارزیابی قرار میدهند، بررسی خواهیم کرد و همچنین روش ایجاد اندیکاتور شخصی خودتان را آموزش خواهیم داد.

مشکل تحلیل بنیادی ارزهای دیجیتال

مشکل اساسی بهکارگیری تحلیل فاندامنتال در دنیای ارزهای دیجیتال این است که برای این ارزها نمیتوان رویکردی مشابه با کسبوکارهای سنتی اتخاذ کرد. برخلاف تصور همگان، گزینههای غیرمتمرکزتر همچون بیت کوین، به بازار کالاها نزدیکتر هستند. با این حال، ابزارهای تحلیل فاندامنتال شناختهشده در مورد ارزهای متمرکزتر (همچون ارزهای دیجیتالی که سازمانها عرضه میکنند) نیز حرف چندانی برای گفتن ندارند.

بنابراین، برای استفاده بهینه از تحلیل فاندامنتال در فضای ارزهای دیجیتال باید با دقت زیادی عمل کرد و این مسئله را از جوانب مختلف مورد بررسی قرار داد. اولین گام در این فرایند، تعیین معیارهای قدرتمند است. منظور از قدرتمندبودن این است که معیار موردنظر را نتوان بهسادگی دستکاری کرد و یا تغییر داد.

بهعنوان مثال، تعداد دنبالکنندگان توییتر یا کاربران تلگرام/ردیت یک شرکت یا پروژه را نمیتوان معیار مناسبی برای سنجش ارزش آن در نظر گرفت؛ چراکه ایجاد حسابهای جعلی یا خرید فعالیت کاربری در شبکههای اجتماعی کار دشواری نیست.

همچنین فراموش نکنید که هیچ معیار واحدی وجود ندارد که بتواند تصویر کاملی از ارز دیجیتال مورد ارزیابی ما ارائه دهد. ما میتوانیم به تعداد آدرسهای فعال روی بلاک چین توجه کنیم و شاهد افزایش شدید آنها باشیم؛ اما این مسئله بهخودیخود نمیتواند نمایی کامل از بلاک چین موردنظر را به ما ارائه کند. بهعنوان مثال ممکن است افزایش تعداد آدرسها به علت وجود سرمایهگذار یا تریدری باشد که با ایجاد آدرسهای جدید، دارایی مورد بررسی را در بین حسابهای مختلف خود جابهجا میکند.

همانطور که در قسمتهای قبل گفتیم، معیارهای تحلیل فاندامنتال صحیح در فضای ارزهای دیجیتال را میتوان به سه دسته معیارهای پروژه، معیارهای بازار و معیارهای درونزنجیرهای تقسیم کرد. در این قسمت از این مقاله، هریک از این سه دستهبندی را بهصورت جداگانه بررسی خواهیم کرد. قصد نداریم فهرستی بیش از حد طولانی و خستهکننده را ارائه کنیم، اما اطلاعات آن بهقدری هست که بتواند نقشه راهی درست از تحلیل فاندامنتال ارائه دهد.

اولین گام تحلیل فاندامنتال: پروژه را زیر و رو کنید

معیارهای پروژه در تحلیل فاندامنتال در قالب رویکردی کیفی عمل میکنند. این معیارها عواملی مانند عملکرد تیم (اگر تیمی وجود داشته باشد)، اخبار و رویدادها، وایت پیپر (مقاله معرفی) و نقشه راه آینده را در نظر میگیرند.

وایت پیپر

اکیداً توصیه میشود که پیش از سرمایهگذاری در هر پروژهای، وایت پیپر آن را مطالعه کنید. وایت پیپر سندی (معمولاً یک فایل PDF) است که نمایی کلی از پروژه ارز دیجیتال موردنظر را به ما نشان میدهد. یک وایت پیپر خوب باید اهداف شبکه را تعریف کند و در حالت ایدهآل، تصویری از موارد زیر را به ما ارائه دهد:

- فناوری مورداستفاده (آیا متنباز است؟)

- کاربرد(ها) و هدف (اهداف) پروژه

- نقشه راه برای ارتقا و افزودن ویژگیهای جدید

- طرح عرضه و توزیع کوینها یا توکنها

کسب این اطلاعات و مقایسه آنها با مباحثی که حول پروژه موردنظر شکل گرفته است، میتواند بسیار مؤثر باشد. بهعنوان مثال، میتوانید بررسی کنید که افراد صاحبنظر در جامعه ارزهای دیجیتال در مورد این پروژه چه میگویند؟ آیا انتقادی مطرح و یا هشداری داده شده است؟ آیا اهداف آن واقعبینانه به نظر میرسند؟

مثلاً اگر در یک وایت پیپر، از صفتهای «بزرگترین»، «مهمترین»، «قدرتمندترین» زیاد استفاده شده بود، قیمت توکن پروژه پیشبینی شده بود و وعدههایی عجیب و دور از ذهن مثل «ریشهکن کردن فقر» یا «ثروتمندکردن هر کس که عضو میشود» ارائه شده بود، قید سرمایهگذاری در آن پروژه را بزنید.

فراموش نکنید طبق مثلی قدیمی، هیچ بقالی نمیگوید ماست من ترش است. بنابراین در تمام وایت پیپرها تنها به نقاط قوت پروژه اشاره میشود. سعی کنید در وایت پیپر بیشتر بهدنبال گافها و موارد غیرمنطقی باشید و به هیچ عنوان فقط به وایت پیپر اتکا نکنید.

تیم

اگر تیم خاصی پشت شبکه این ارز دیجیتال کار میکند، سوابق اعضای آن میتواند نشان دهد که آیا این تیم مهارت لازم و کافی برای بهثمررساندن پروژه را دارد یا خیر. آیا اعضای تیم پیش از این در صنعت ارزهای دیجیتال سرمایهگذاری موفقی انجام دادهاند؟ آیا تخصص آنها برای رسیدن به اهداف پیشبینیشده کافی است؟ آیا پیش از این نقشی در پروژههای مشکوک یا کلاهبرداریها داشتهاند؟

سایت رسمی هر پروژه بهترین منبع برای بررسی تیم پروژه است. همچنین مشاهده پروفایلهای تیم، مشاوران و حامیان یک پروژه در سایت لینکدین بهشدت حائز اهمیت است.

انجمن توسعهدهندگان به چه شکل اداره میشود؟ اگر این پروژه گیت هاب (GitHub) عمومی دارد و متنباز است، میتوانید بررسی کنید که چه تعداد مشارکتکننده وجود دارد و میزان فعالیت آنها چگونه است. پروژهای که کد آن بهطور مستمر و مداوم در حال توسعه است، بسیار جذابتر از پروژهای است که آخرین بهروزرسانی کد آن به دو سال پیش باز میگردد.

رقبا

بهطور کلی ارزهای دیجیتال در حوزههای مختلفی فعالیت میکنند و هر کدام تمرکزشان روی برخی کاربردهای خاص است. مثلاً اتریوم بیشتر در طبقهبندی «میزبانان قرارداد هوشمند» جای میگیرد، پس برای شناخت رقبای اتریوم فقط کافی است ببینید چه ارزهای دیگری در طبقهبندی میزبانان قرارداد هوشمند قرار دارند. از کجا طبقهبندیها را چک کنید؟ وبسایتها و اپلیکیشنهای زیادی برای این کار وجود دارد. دو مورد از مهمترینشان:

- کوین مارکت کپ (Coinmarketcap.com) – بخش Categories و همچنین صفحه هر ارز دیجیتال

- کریپتواسلیت (Cryptoslate.com) – بخش Coins

گفتن این نکته خالی از لطف نیست که ارزهای دیجیتال در دو وبسایت بالا ممکن است در چند دسته قرار بگیرند. با شناخت بهتر ارز دیجیتال موردنظر خودتان بهتر میتوانید دسته اصلی آن را مشخص کنید. بهعنوان مثال، چین لینک در دسته قراردادهای هوشمند هم قرار میگیرد، اما دسته اصلی آن اوراکلها (Oracles) است.

برای دو یا سه رقیب اصلی هم مشابه با پروژه ابتدایی معیارها را بررسی کنید تا مطمئن شوید پروژهای که برای سرمایهگذاری انتخاب میکنید، ضعیفتر از رقیبش نباشد، اگر چنین باشد، منطق میگوید روی رقیب سرمایهگذاری کنید.

کاربردها و فعالیتها

سرعت بالای تراکنشها، کارمزدهای نزدیک به صفر و موارد فنی دیگر برای یک پلتفرم ارز دیجیتال خوب است، بهشرطی که کسی باشد که از آن همه ظرفیت استفاده کند.

بیشتر پروژههای جدید ارزهای دیجیتال که هر ماه وارد بازار میشوند، خود را «مقیاسپذیرترین» پلتفرم بلاک چینی معرفی میکنند، اما تا زمانی که کاربردی وجود نداشته باشد، نمیتوان یک بلاک چین را پلتفرمی معتبر دانست.

بهعنوان مثال، در زمان نگارش این مقاله، اگرچه اتریوم یک پلتفرم کند است، اما بیش از ۸۰٪ توکنهای بازار روی این پلتفرم عرضه شدهاند و شرکتهایی همچون مایکروسافت به آن توجه دارند که این اعتبار بالای این شبکه را نشان میدهد.

بنابراین دادههای فنی پروژه را در نظر بگیرید، اما حتماً از کاربردپذیری آن اطمینان حاصل کنید. اگر میتوانید خودتان در پروژه درگیر شوید تا ببینید آیا واقعاً مطابق وعدههایی که داده است، عمل میکند یا نه.

اخبار

اگر همین حالا خبری منتشر شود که آمازون بیت کوین را بهعنوان روش پرداخت پذیرفته است، قیمت این ارز دیجیتال احتمالاً در عرض چند دقیقه حداقل بیش از ۲۰٪ رشد میکند. تحلیلگر فاندامنتالی که خیلی سریع در جریان اخبار قرار نگیرد، یک تحلیلگر مرده است.

اخبار را از کجا پیگیری کنیم؟ از هر منبعی که فکر میکنید میتوان برای پیگیری اخبار حوزه ارزهای دیجیتال بهره برد. اما اگر بخواهیم چند مورد مهم را نام ببریم، این موارد عبارتاند از:

- وبسایت انتخاب: انتخاب تلاش میکند اخبار خارجی مهم را خیلی سریع ترجمه کند و در اختیار مخاطبان قرار دهد. بخش جدید اخبار فوری (بهخصوص کانال تلگرام آن) دقیقاً مناسب تحلیلگران فاندامنتال است.

- توییتر: اگر توییتر ندارید، یک قدم از بقیه تحلیلگران عقبتر هستید. خیلی از اخبار مهم این حوزه ابتدا در توییتر منتشر میشوند و بعد به رسانهها میرسند. یک حساب توییتر بسازید و افراد شناختهشده، خبرگزاریهای مرتبط با ارز دیجیتال و صفحات ارزهای موردعلاقه خود را دنبال کنید و گوش بهزنگ باشید.

- کریپتوپنیک: وبسایت کریپتوپنیک یک سیستم جمعآوری اخبار حوزه ارزهای دیجیتال است. این پلتفرم اخبار حوزه ارزهای دیجیتال را بهصورت لحظهای از تمام خبرگزاریها دریافت میکند و برای سرمایهگذاران به نمایش میگذارد. با بررسی این وبسایت نیاز به چککردن جداگانه خبرگزاریها و رسانهها از بین میرود.

اخبار حوزه ارزهای دیجیتال بهطور کلی میتوانند دو اثر روی قیمت داشته باشند: اثر کوتاهمدت و اثر بلندمدت.

اغلب معاملهگران اثر کوتاهمدت را از دست میدهند، چراکه قیمت پیش از انتشار گسترده خبر واکنش نشان میدهد و زمان انتشار خبر فرصت ورود را از معاملهگر میگیرد؛ بر اساس همان عبارت معروف «با شایعه بخر و با خبر بفروش» که بین معاملهگران رایج است.

اما برخی اخبار اثر بلندمدت دارند که تحلیلگران باهوش میتوانند آنها را در نظر بگیرند و در موقعیت مناسب ورود کنند. بهعنوان مثال، پس از اخبار سرمایهگذاری تسلا روی بیت کوین قیمت رشد شدیدی تجربه کرد، اما اصل رشد قبل از انتشار خبر در رسانهها رخ داد. با این حال، در خبر ذکر شده بود بهزودی (نه در زمان انتشار خبر) پذیرش بیت کوین از سوی تسلا برای خرید خودرو آغاز میشود. یک تحلیلگر فرصتطلب دوباره میتواند وارد معامله شود، زیرا میداند با شروع پذیرش بیت کوین توسط تسلا دوباره یک موج صعودی کوچک را شاهد خواهد بود.

رویدادهای پیشرو

یک ارز دیجیتال قرار است هفته آینده شبکه اصلی خود را راهاندازی کند، بلاک چین مستقل خود را داشته باشد و اصطلاحاً از یک توکن به کوین تبدیل شود. پیامد این رویداد روی قیمت چه میتواند باشد؟ قطعاً مثبت. (البته اگر اتفاق خاصی پیش از رویداد برای پروژه رخ ندهد.)

اطلاع از رویدادهای پیشروی یک ارز دیجیتال میتواند در تصمیمگیریهای شما نقش یک راهنمای کارامد را ایفا کند. هر رویداد نسبت به اهمیت خود در جهتدهی به بازار موثر خواهد بود.

برای اطلاع از رویدادهای هر ارز دیجیتال میتوانید از سایتهایی مانند Coinmarketcal.com بهره ببرید، اما بهترین و حرفهایترین راه، دنبالکردن پروژه در شبکههای اجتماعی (بهخصوص توییتر، تلگرام و دیسکورد) است، چراکه بسیاری از رویدادها فقط از طریق اعضای جامعه یک ارز دیجیتال منتشر میشود و نمیتوان در وبسایتها بهدنبال آنها گشت.

حمایت از سمت افراد تأثیرگذار صنعت

اگر یک فرد تأثیرگذار در دنیای ارزهای دیجیتال به یک ارز دیجیتال خاص اشاره کند و حامی آن باشد، احتمال جهش آن ارز دیجیتال در آینده نزدیک افزایش پیدا میکند. نمونه بارز این موضوع را میتوان در دوج کوین جستجو کرد که وقتی ایلان ماسک از آن حمایت کرد، سرمایهگذاران دوج کوین به چندصد درصد سود بادآورده رسیدند.

افراد تأثیرگذار این صنعت را از کجا دنبال کنیم؟ پاسخ: شبکههای اجتماعی بهخصوص توییتر.

در این لینک نام ۱۰۰ فرد تأثیرگذار صنعت ارزهای دیجیتال آورده شده است. به این فهرست هم اتکا نکنید و هر کسی در این صنعت که حرفی برای گفتن دارد را دنبال کنید.

بخش Influencers در وبسایت لونارکراش هم میتواند به شما کمک کند تا ببینید یک سلبریتی در هفتههای اخیر به چه ارزهای دیجیتالی اشاره کرده است.

اقتصاد توکنی و توزیع اولیه

برخی از پروژهها توکنهای خود را بهعنوان راهحلی برای رفع یک مشکل عرضه میکنند. گاهی خود پروژه قابلاجراست، اما توکن مربوط به آن ممکن است بهطور خاص در این زمینه مفید نباشد. به همین جهت، بررسی کاربرد واقعی توکن پروژه نیز حائز اهمیت است. در مجموع، باید برآورد کرد که توکن مذکور تا چه حد میتواند توجه بازارها درسطح کلان را به خود جلب کند و ارزیابی احتمالی بازار از این کاربرد ویژه چگونه خواهد بود.

عامل مهم دیگری که باید در این حوزه مورد توجه قرار گیرد نحوه توزیع اولیه دارایی است. آیا این امر از طریق عرضه اولیه کوین (ICO) صورت گرفته است یا عرضه اولیه صرافی (IEO)؟ آیا کاربران میتوانند این دارایی را از طریق استخراج به دست آورند؟ در مورد پرسش اول، باید در وایت پیپر مشخص شود که چه مقدار از دارایی برای بنیانگذاران و تیم پشتیبانی نگهداری میشود و چه مقدار در اختیار سرمایهگذاران قرار خواهد گرفت. در مورد پرسش دوم، میتوان به اسناد و مدارک موجود در خصوص پیشاستخراجِ خالق دارایی مراجعه کرد (پیشاستخراج به استخراجی در شبکه گفته میشود که بنیانگذاران و اعضای اولیه تیم توسعهدهنده پیش از اینکه وجود شبکه بهشکل عمومی اعلام شود، انجام میدهند.)

تمرکز بر نحوه توزیع توکن میتواند نمایی کلی از خطرات موجود را به ما نشان دهد. بهعنوان مثال، اگر بخش بزرگی از عرضه دارایی تنها متعلق به افرادی خاص و اندک باشد، احتمال خطر این سرمایهگذاری افزایش مییابد، زیرا این افراد خاص که بخش بزرگی از دارایی را در اختیار دارند درنهایت میتوانند به اختیار خود بازار را دستکاری کنند.

گام دوم در تحلیل فاندامنتال: تحلیل بازار

اطلاعات مربوط به نحوه معامله دارایی در حال حاضر و در گذشته، نقدینگی دارایی و موارد اینچنینی همگی میتوانند در افزایش اعتبار و صحت تحلیل فاندامنتال مؤثر باشند. ناگفته نماند که معیارهای اقتصادی و مشوقهایی که در پروتکل دارایی دیجیتال مذکور در نظر گرفته شدهاند نیز نقش مؤثری دراینباره ایفا میکنند.

ارزش کل بازار

ارزش کل بازار (یا ارزش شبکه) از طریق ضرب میزان دارایی در گردش در قیمت فعلی محاسبه میشود. در واقع، ارزش کل بازار هزینه فرضی است که برای خرید بیکموکاست تمام واحدهای دارایی دیجیتال موجود در بازار باید پرداخت شود.

البته در نظر داشته باشید که اگر معیار ارزش کل بازار بهتنهایی در نظر گرفته شود، میتواند گمراهکننده باشد. روی کاغذ، عرضه دهها میلیون واحد از یک توکن بیفایده کار آسانی است. اگر هرکدام از این توکنها معادل ۱ دلار باشند، ارزش کل بازار این توکن برابر با ۱۰ میلیون دلار خواهد بود. در صورت نبودِ گزاره قدرتمند دیگری که بتواند به توکن ارزش دهد، این ارزیابی بهوضوح ایراد خواهد داشت و احتمال جذب بازاری گستردهتر به این توکن چندان زیاد نخواهد بود.

شایان ذکر است که تعیین دقیق تعداد واحد در گردش از یک ارز دیجیتال یا توکن در واقع غیرممکن است. کوینها ممکن است بسوزند (فرایندی که تیم توسعهدهنده برای حفظ ارزش دارایی انجام میدهد)، کلیدها ممکن است گم شوند و افراد ممکن است بهراحتی اطلاعات مربوط به داراییهای خود را فراموش کنند. درواقع، تعداد ارزهای دیجیتال یا توکنهای در گردش برآوردی تقریبی است که تلاش دارد تا کوینهایی را که دیگر در گردش نیستند حذف کند.

با این حال پارامتر «ارزش کل بازار» نقش بسیار مهمی در کشف ظرفیت رشد شبکهها ایفا میکند. از نظر برخی از سرمایهگذاران بازار ارزهای دیجیتال، رشد کوینهایی که ارزش بازار کمتری دارند در مقایسه با کوینهایی با ارزش بازار بیشتر، محتملتر است. با این حال برخی دیگر معتقدند که کوینهایی با ارزش بازار بیشتر، کاربران بیشتری نیز دارند و از همین رو، کیفیت خدمات آنها نیز بالاتر خواهد بود. بهعقیده این افراد، این کوینها شانس بیشتری برای رشد و توسعه نسبت به کوینهای با ارزش بازار کمتر خواهند داشت.

حجم معاملات و نقدینگی

نقدینگی معیاری برای ارزیابی سهولت خرید یا فروش یک دارایی است. دارایی نقدینه نوعی از دارایی است که فروش آن در قیمت معاملاتیاش بهراحتی و بدون مشکل به انجام برسد. اصطلاح دیگری که ممکن است در این فضا با آن برخورد کنید، «بازار نقدینه» است. بازار نقدینه نیز به بازاری رقابتی گفته میشود که پیشنهادهای خریدوفروش فراوان در آن وجود دارد و به همین علت، تفاوت بین قیمت خرید و قیمت فروش یک دارایی (bid-ask spread) در آن بسیار اندک است.

مشکلی که کاربران در بازارهای غیرنقدینه با آن مواجه هستند، ناتوانی برای فروش داراییها با قیمتی «عادلانه» است. بهعبارت دیگر، در بازار غیرنقدینه هیچ خریداری مایل به انجام معامله نیست و از این رو، فروشنده مجبور میشود قیمت پیشنهادی فروش را کاهش دهد یا منتظر افزایش نقدینگی بماند.

حجم معاملات نیز اندیکاتوری است که خود میتواند به ما در تعیین میزان نقدینگی کمک کند. حجم معاملات را میتوان به چند طریق اندازهگیری کرد تا مشخص شود که در یک بازه زمانی، چه مقدار معامله انجام شده است. بهطور معمول، نمودارها حجم معاملات روزانه را (با واحد بومی و یا به دلار) نمایش میدهند.

آشنایی با نقدینگی میتواند در فضای تحلیل فاندامنتال بسیار مفید واقع شود. این اندیکاتور در تعیین میزان علاقه بازار به یک سرمایهگذاری احتمالی و تشخیص احتمال موفقیت آن، به کاربران کمک میکند.

سازوکار عرضه

از نظر برخی کارشناسان، سازوکارهای عرضه یک دارایی دیجیتال، یکی از جالبتوجهترین ویژگیهای آن برای تصمیمگیری در خصوص سرمایهگذاری (یا سرمایهگذاری نکردن) است. در حقیقت، محبوبیت مدلهایی مانند نسبت انباشت به عرضه (S2F) در بین طرفداران بیت کوین در حال افزایش است.

از زیرمجموعههای سازوکار عرضه میتوان به مواردی همچون عرضه حداکثری، عرضه در گردش و نرخ تورم اشاره کرد که آشنایی با همگی آنها میتواند به اتخاذ تصمیمات آگاهانهتری منجر شود. با گذشت زمان، عرضه واحدهای جدید برخی کوینها کاهش مییابد و این امر باعث جلب توجه سرمایهگذارانی میشود که معتقدند با پیشیگرفتن تقاضا برای واحدهای جدید نسبت به میزان دسترسپذیری، قیمت دارایی نیز افزایش خواهد یافت.

از سویی دیگر، برخی دیگر از سرمایهگذاران ممکن است محدودیت اعمالشده در مورد تعداد واحدهای کوین را در طولانیمدت آسیبزا تلقی کنند. چنین نگرانیهایی احتمالاً ناشی از افزایش احتمال ذخیرهکردن کوین/توکن بهجای استفاده از آن است. انتقاد دیگری که به این اتفاق وارد است این است که این قبیل داراییهای دیجیتال به اولین پذیرندگان خود پاداش بیشتری میدهند، در حالی که یک سیاست تورمی ثابت میتواند برای تازهواردان عادلانهتر باشد.

صرافیها

اینکه یک ارز دیجیتال در چه صرافیهایی معامله میشود، یکی از نکاتی است که تحلیلگران فاندامنتال هیچوقت از قلم نمیاندازند.

صرافیهای هر ارز دیجیتال را میتوانید در سایت Coinmarketcap.com و از تب Markets در صفحه هر ارز دیجیتال مشاهده کنید.

صرافیهای پشتیبانیکننده یک ارز دیجیتال میتوانند از دو جهت اهمیت داشته باشد:

- اول: اگر یک ارز دیجیتال در صرافیهای بزرگی مانند بایننس و کوین بیس (بهخصوص کوین بیس بهخاطر قوانین سخت آمریکا) فهرست شده باشد، میتواند خیال شما را از بابت سرمایهگذاری آسودهتر کند.

- دوم: اگر از نظر شما یک ارز دیجیتال پتانسیل بالایی دارد، اما هنوز در صرافیهایی بزرگی ازجمله بایننس و کوین بیس اضافه نشده است، این میتواند یک فرصت فوقالعاده باشد، چراکه پس از اضافهشدن ارز دیجیتال موردنظر به این صرافیها، جهش قیمت بسیار متحمل خواهد بود.

گام سوم در تحلیل فاندامنتال: وضعیت شبکه

معیارهای درونزنجیرهای اطلاعاتی هستند که با مشاهده دادههای بلاک چینی به دست میآیند. کاربران میتوانند این دادهها را با اجرای یک نود (دانلود بلاک چین) در شبکه موردنظر به دست آورند؛ اما این کار میتواند زمانبَر و پرهزینه باشد، مخصوصاً اگر قصدتان فقط سرمایهگذاری باشد و نخواهید زمان یا منابع خود را صرف موارد دیگر کنید.

یک راهحل سادهتر، استخراج اطلاعات از وبسایتها یا APIهایی است که بهطور ویژه طراحی شدهاند تا به معاملهگران، برای تصمیمگیری در خصوص سرمایهگذاری کمک کنند.

بهعنوان مثال، نمودارهای درونزنجیرهای وبسایت گلسنود (Glassnode) از بیت کوین و اتریوم اطلاعات بسیاری را به ما ارائه میدهد. از منابع دیگر میتوان به نمودارهای داده در وبسایت کوین متریکس (Coinmetrics) یا گزارشهای پروژه از گروه تحقیقاتی بایننس ریسرچ (Binance Research) اشاره کرد.

سه ابزار مفید برای تحلیل درون زنجیرهای ارزهای دیجیتال:

- گلس نود (Glassnode.com)

- اینتودبلاک (intotheblock.com)

- کوین متریکس (Coinmetrics.io)

معیارهای درون زنجیرهای شامل هرگونه اطلاعاتی از شبکه و بلاک چین یک پروژه هستند و به معیارهای خاص مربوط نمیشوند. بنابراین در هر ارز دیجیتال ممکن است معیارهای درون زنجیرهای متفاوت باشند. متأسفانه بهدلیل شفاف نبودن کافی در بسیاری از بلاک چینها، به جز در مورد بیت کوین و اتریوم، بررسی معیارهای درون زنجیرهای سایر ارزهای دیجیتال (حداقل تا اوایل ۲۰۲۱) کمک چندانی به تحلیلگران نمیکند. در ادامه با برخی از مهمترین معیارهای درون زنجیرهای برای اغلب ارزهای دیجیتال آشنا میشوید.

تعداد تراکنشها

تعداد تراکنشها در برخی مواقع میتواند معیار خوبی برای سنجش میزان فعالیت در یک شبکه باشد، اگرچه تراکنشهای مصنوعی و مربوط به سیستمها میتواند تحلیل را با مشکل مواجه کند. بهطور کلی با ترسیم نمودار تراکنشها برای بازههای مشخص (و یا با استفاده از میانگین متحرک)، میتوانیم الگوی تغییرات فعالیت شبکه را در طول زمان بررسی کنیم.

ارزش تراکنشها

توجه داشته باشید که ارزش تراکنشها را نباید با تعداد آنها اشتباه گرفت. ارزش تراکنشها به ما نشان میدهد که چه مقدار دارایی طی یک دوره مشخص معامله شده است. بهعنوان مثال، اگر در مجموع ۱۰ تراکنش اتریوم و هرکدام به ارزش ۵۰ دلار در یک روز مشخص ارسال شوند، میتوانیم بگوییم که حجم معاملات روزانه ۵۰۰ دلار بوده است. این میزان را میتوان با یک ارز فیات همچون دلار ایالات متحده و یا با ارز بومی این پروتکل یعنی اتر ارزیابی کرد.

آدرسهای فعال

آدرسهای فعال به آدرسهای بلاک چینی گفته میشود که در طول یک دوره مشخص فعال هستند. برای محاسبه این آدرسها میتوان از روشهای مختلفی استفاده کرد؛ اما محبوبترین روش در بین تریدرها، شمارش فرستندهها و گیرندههای هر تراکنش در بازههای زمانی مشخص (همچون روزانه، هفتگی یا ماهانه) است. البته برخی نیز ترجیح میدهند تعداد آدرسهای منحصربهفرد را بهجای هر تراکنش جداگانه، بهصورت جمعی بررسی کنند و تعداد کلی این آدرسها را در طول زمان محاسبه کنند.

نرخ هش و میزان ارز دیجیتال استیکشده

بلاک چینها امروزه از الگوریتمهای اجماع مختلفی استفاده میکنند و هر کدام از این الگوریتمها سازوکارهای خاص خود را دارند. با توجه به اینکه این الگوریتمها نقشی اساسی را در امنیت شبکه ایفا میکنند، بررسی دقیق و عمیق دادههای مربوط به آنها میتواند برای تحلیل فاندامنتال بسیار ارزشمند باشد.

نرخ هش (Hash rate) اغلب بهعنوان معیاری برای سنجش سلامت شبکه در بلاک چینهای مبتنی بر اثبات کار در نظر گرفته میشود. هرچه نرخ هش بالاتر باشد، انجام موفقیتآمیز حمله ۵۱ درصد دشوارتر خواهد بود. البته افزایش نرخ هش در گذر زمان میتواند به افزایش علاقه به استخراج بلاکها در اثر کاهش هزینهها و افزایش سود ناشی از ماینینگ نیز اشاره داشته باشد. در مقابل، کاهش نرخ هش بهمعنی آفلاین شدن ماینرها و خروج تعداد زیادی از آنها از شبکه است. این اتفاق میتواند به این علت باشد که مشارکت در فرایند اعتبارسنجی و حفظ امنیت شبکه به اندازه کافی برای ماینرها سودده نیست.

مجموعهای از عوامل وجود دارند که میتوانند در هزینههای کلی استخراج تأثیرگذار باشند؛ که از میان آنها میتوان به قیمت فعلی دارایی، تعداد تراکنشهای پردازششده و کارمزدهای پرداختشده اشاره کرد. البته هزینههای مستقیم استخراج (برق و توان محاسباتی) نیز از جمله عوامل حائز اهمیت هستند.

سهامگذاری یا همان استیکینگ نیز در شبکههای مبتنی بر اثبات سهام، نقشی مشابه فرایند ماینینگ در شبکههای مبتنی بر اثبات کار را ایفا میکند. با اینکه اثبات سهام از نظر سازوکار تأیید تراکنشها با اثبات کار متفاوت است، اما منطق عنوانشده در خصوص نرخ هش، در مورد میزان ارز دیجیتال استیکشده نیز صدق میکند. هرچه میزان ارز دیجیتال استیکشده در شبکه بیشتر باشد، تمایل کاربران به مشارکت در اعتبارسنجی تراکنشها بیشتر است و بالعکس.

کارمزدها

کارمزدهای پرداختی حقایق بسیاری را در مورد میزان تقاضا برای فضای بلاک روشن میکنند. البته این امر ممکن است برای برخی از داراییهای دیجیتال نسبت به سایرین بیشتر صدق کند. کارمزدهای پرداختشده را میتوان مشابه پیشنهاداتی دانست که برای خرید در یک حراجی ارائه میشوند. کاربران ارزهای دیجیتال برای ثبت سریعتر تراکنشهای خود با یکدیگر رقابت میکنند. در نهایت، تراکنشهای افرادی که قیمتهای بالاتری را پیشنهاد میکنند سریعتر تأیید (استخراج) میشوند و افرادی که مایل به پرداخت کارمزدهای بالا نیستند، باید مدتزمان بیشتری در صف انتظار باقی بمانند.

برای ارزهای دیجیتالی که میزان عرضه آنها در طول زمان کاهش مییابد، این معیار میتواند موضوع بسیار جالبی برای بررسی باشد. میدانید که بلاک چینهای اصلی مبتنی بر اثبات کار (PoW)، در ازای اعتبارسنجی تراکنشها مقداری را تحت عنوان پاداش بلاک عرضه میکنند. در برخی از این بلاک چینها، پاداش بلاک متشکل از کارمزد استخراج بلاک بهعلاوه کارمزد تراکنش است. در این قبیل بلاک چینها، کارمزد استخراج بلاک در طول زمان کاهش مییابد. در بلاک چینی همچون بیت کوین، این کاهش هزینه در قالب رویدادهایی همچون هاوینگ (halving) اتفاق میافتد.

از آنجا که هزینه استخراج با گذشت زمان افزایش و کارمزد بلاک کاهش مییابد، افزایش کارمزد تراکنش منطقی است. در غیر این صورت، ماینرها متضرر خواهند شد و شبکه را ترک خواهند کرد که این مسئله تأثیری منفی بر امنیت بلاک چین دارد.

ترکیب معیارها

اکنون که با برخی از معیارهای اساسی آشنا شدیم، میتوانیم با ترکیب آنها به درک بهتری از سلامت مالی داراییهای دیجیتال دست پیدا کنیم. علت نیاز به درنظرگرفتن تمامی این معیارها، پیشتر نیز عنوان شد: در هر معیاری کاستیهایی وجود دارد. علاوه بر این، اگر فقط به مجموعهای از اعداد برای بررسی هر پروژه ارز دیجیتال توجه داشته باشیم، بسیاری از اطلاعات مهم را نادیده خواهیم گرفت. سناریوی زیر را در نظر بگیرید:

اگر هنگام بررسی دو گزینه سرمایهگذاری فوق، فقط تعداد آدرسهای فعال را بررسی کنیم، به نتیجه خاصی نمیرسیم. با نگاهی به آمار این دو کوین، قطعاً میتوانیم بگوییم که طی شش ماه گذشته، تعداد آدرسهای فعال کوین A بیشتر از تعداد آدرسهای فعال کوین B بوده است؛ اما این تحلیل به هیچ وجه جامع و کامل نخواهد بود. بهتر است بررسی کنیم که این آمار چه نسبتی با ارزش کل بازار یا تعداد تراکنشهای کوینها دارد.

رویکرد محتاطانهتر این است که نوعی تناسب مشخص را برای آمار مربوط به هر دو کوین به دست آوریم و سپس، از همین نسبتها برای مقایسه آنها استفاده کنیم. به این ترتیب، درک ما از تفاوتهای بین دو کوین کورکورانه نخواهد بود و در عوض، استانداردی برای ارزشگذاری مستقل هر کوین خواهیم داشت.

بهعنوان مثال، ممکن است به این نتیجه برسیم که رابطه بین ارزش کل بازار و تعداد تراکنشها بسیار گویاتر از ارزش کل بازار (بهتنهایی) است. در این شرایط، میتوانیم ارزش کل بازار را تقسیم بر تعداد تراکنشها کنیم. با این تناسب، برای کوین A، به نسبت ۵ و برای کوین B به نسبت ۰.۱۲۵ دست خواهیم یافت.

اگر فقط همین نسبت را در نظر بگیریم، میتوانیم نتیجهگیری کنیم که ارزش ذاتی کوین B از کوین A بیشتر است، زیرا رقم نتیجه محاسبات کمتر بوده است. به عبارت دیگر، تعداد تراکنشهای کوین B به نسبت ارزش کل بازار بسیار بیشتر بوده است. بنابراین، ممکن است به نظر برسد که کوین B کاربرد بیشتری دارد یا کوین A بیش از حد ارزشگذاری شده است.

فراموش نکنید که هیچیک از این مثالها نباید بهعنوان مشاوره سرمایهگذاری تلقی شوند. هرکدام از این معیارها تکهای از یک پازل بزرگتر هستند که یکدیگر را کامل میکنند. بدون درک اهداف پروژه و عملکرد کوینها، نمیتوان تعیین کرد که آیا تعداد نسبتاً کمتر تراکنشهای کوین A باید امری مثبت تلقی شود یا منفی.

نسبت مشابهی که در بازار ارزهای دیجیتال محبوبیت خاصی پیدا کرده است، نسبت «ارزش شبکه به تراکنشها» (NVT) است. نسبت ارزش شبکه به تراکنشها، اندیکاتوری است که ویلی وو (Willy Woo)، تحلیلگر مطرح ارزهای دیجیتال، آن را ایجاد کرد. نسبت ارزش به تراکنش، معادلی برای اندیکاتور سنتی «نسبت قیمت به درآمد (P/E)»، در دنیای ارزهای دیجیتال قلمداد میشود. بهزبان ساده، این نسبت از طریق تقسیم ارزش کل بازار (یا ارزش شبکه) بر میزان تراکنشها (معمولاً در نمودار روزانه) محاسبه میشود.

در این مقاله، ما فقط نگاهی اجمالی به برخی از اندیکاتورهای مورداستفاده در تحلیل فاندامنتال داشتیم. درمجموع، تحلیل فاندامنتال را میتوان توسعه سیستمی تعریف کرد که برای ارزیابی پروژهها در حوزههای مختلف مورد استفاده قرار میگیرد. بنابراین هرچه مطالعات کیفی خود را افزایش دهیم و عوامل بیشتری را در نظر بگیریم، ارزیابی دقیقتری خواهیم داشت.

در این باره بخوانید: معرفی ۱۰ وبسایت و اپلیکیشن برتر برای تحلیل فاندامنتال ارزهای دیجیتال

جمعبندی

اگر تحلیل بنیادی یا فاندامنتال در حوزه ارزهای دیجیتال بهدرستی انجام شود، میتواند دیدگاه بسیار ارزشمندی را به ما ارائه کند؛ دیدگاهی که حتی تحلیل تکنیکال نیز قادر به ارائه آن نخواهد بود. توانایی تفکیک قیمت بازار از ارزش «واقعی» یک شبکه، مهارتی فوقالعاده برای انجام معاملات است.

همانند بسیاری از استراتژیهای معاملاتی، هیچ راهکار واحدی وجود ندارد که بتواند تمام نکتههای مربوط به تحلیل فاندامنتال را برای تمام موقعیتهای ممکن در بر گیرد. با این حال، امیدواریم این مقاله توانسته باشد به شما در درک برخی از عوامل مهم که پیش از ورود به موقعیتهای بازار دیجیتال یا خروج از آنها باید به آنها توجه کنید کمک کرده باشد.

روند (Trend) مهمترین مفهومی است که در تحلیل تکنیکال باید با آن آشنا شوید. مفهوم روند که با خود واژه…

نمودارهای قیمتی شامل محور افقی زمان و محور عمودی قیمت هستند. تاریخچه قیمتی نمایش داده شده در این نمودارها به…

به طور کلی در تحلیل تکنیکال با توجه به هدف معاملهگر سه نوع نمودار پر کاربرد وجود دارد: نمودارهای خطی،…

تحلیل تکنیکال روشی برای ارزیابی بازار با استفاده از دادههای آماری حجم و قیمت است. نکتهای که وجود دارد این…