- صفحه اصلی

- مقالات

- آموزش بلاک چین

- ۶ اصل سیستم مالی غیرمتمرکز که باید بدانید

۶ اصل سیستم مالی غیرمتمرکز که باید بدانید

ارزهای دیجیتال در نگاه هرکس میتوانند بازنده یا برنده باشند، بستگی دارد که شما از چه کسی درباره آینده آنها سؤال کنید. بیت کوین، لایت کوین، ریپل و اتریوم تنها چند مورد از ارزهای دیجیتال محبوب در بازار هستند. مهم نیست نام ارزهای دیجیتال و ارزش بازارشان چقدر باشد، مهم این است که تمام آنها یک هدف مهم دارند و آن چیزی نیست جز غیرمتمرکزسازی امور مالی.

این پدیده چه زودگذر باشد و چه شروع یک اتفاق عظیم، مدلهای مالی غیرمتمرکز پایهای دارد که همه باید حین پذیرش پتانسیل بلاک چین، آن را بشناسند. اگر به حوزه ارز دیجیتال علاقه دارید، لازم است با چند نکته آشنا باشید:

شبکههای همتابههمتا به جای بانکها

بیایید از ابتدا شروع کنیم.

در سیستم مالی کنونی، کلیه تراکنشها در بستری جریان دارند که توسط بانکها تأمین میشود. این امر چند لایه بوروکراسی اضافه میکند و تقریباً هزینه همهچیز را افزایش میدهد. برای نمونه، صاحبان کسبوکارهای کوچک که پرداخت با کارت اعتباری را قبول میکنند، باید در ازای انجام هر تراکنش، به خدماترسانهایی نظیر ویزا یا مستر کارت «کارمزد» بپردازند.

اما در سیستمهای مالی غیرمتمرکز، همتا به همتا و عاری از واسطه، اینطور نیست. کاربران این سیستم بهطور مستقیم با یکدیگر ارتباط برقرار میکنند و افراد برای «تأیید اعتبار حساب و انجام تراکنش»، احتیاجی به شخص ثالث ندارند.

امور مالی غیرمتمرکز از امنیت و شفافیت بیشتری برخوردارند

بلاک چین که بستر فعالیت ارزهای دیجیتال را تأمین میکند، اغلب به یک «دفتر کل عمومی و تغییرناپذیر» که حاوی اطلاعات در مورد نوع و ماهیت تراکنشهای انجام شده توسط کاربران است، توصیف میشود.

با وجود این ویژگی، امنیت معاملات ارز دیجیتال بیشتر شده و احتمال کلاهبرداری کمتر میشود، زیرا امکان تغییر اطلاعات ثبت شده در این دفتر کل وجود ندارد، مگر با رضایت شرکتکنندگان. چنین سیستمی میتواند از طریق رایانش توزیع شده، به تمام ملتهای جهان خدماترسانی کند.

علاوه بر آن، حتی اگر یک نود (node) در این شبکهی توزیعشده از کار بیافتد، کل شبکه – و سوابق ثبتشده در آن – دستنخورده باقی میماند.

نوسانات بیشتر در امور مالی توزیعشده نسبت به پول معمولی

پولهای فیات نظیر دلار، ذاتاً در معرض نوسان ارزش و تورم قرار دارند. درحالیکه بانکها نقدینگی را بالا میبرند و پول بیشتری را وارد نظام اقتصادی میکنند، قیمت تمام کالاها افزایش مییابد و تورم بیشتر میشود. در گذشته، پولهای رایج، «ارزش ذاتی» خود را از طلا و نقره میگرفتند.

اما امروزه پشتوانه پول رایج دیگر طلا و نقره نیست. ما به تصمیم بانکها و مقامات تنظیمکننده اعتماد میکنیم تا سیاستهای مالی درست را برای ما تعیین کنند و زمانی که یک بانک مدام برای جبران توازن سیستم مالی نقدینگی را افزایش دهد، سقوط کرده و کل اقتصاد را از وضعیت تعادل خارج میکند.

اما در یک سیستم غیرمتمرکز، تورم نمیتواند به این شیوه اتفاق بیافتد. در چنین سیستمی تمام افراد جامعه میتوانند پول منحصربهفرد خود را تولید کنند. وقتی شما یک روز صبح به کافیشاپ مورد علاقهتان میروید و با ارزهای دیجیتال قهوه میخرید، واقعاً هزینه سفارش خود را با «پول» پرداخت میکنید؛ شما در واقع برای پرداخت از اعتبار حساب خود، در قالب توکن و یا سکه دیجیتال استفاده کردهاید.

و این سکهها دارای ارزش ذاتی هستند، زیرا برای تولید آنها زحمت و قدرت محاسباتی زیادی صرف میشود. در مقابل، تولید پولهای فیات، مانند دلار، در مقایسه با ارزهای دیجیتال، بسیار آسان است. در چنین سیستمی، بانکهای بزرگ بهسادگی از اختیار خود برای ایجاد نقدینگی استفاده میکنند و احتمال وقوع نوسان در بازار بیشتر میشود.

انجام امور مالی در یک سیستم غیرمتمرکز ارزانقیمتتر است

در سیستم مالی فعلی، که مبتنی بر پول فیات است، مبادله پول به اعتبارسنجی از طرف یک شخص ثالث بیطرف نیاز دارد که خرید با کارتهای اعتباری در مغازههای محلی و یا پرداختهای برونمرزی برای مبادله کالا و ارز را در برمیگیرد. در پرداختهای برونمرزی، بهطور متوسط، ۷ درصد ارزشافزوده به انتقال کالا یا پول به خارج از مرز یک کشور تعلق میگیرد.

اینکه گفته میشود انجام امور مالی در یک سیستم غیرمتمرکزارزانقیمتتر است، به چه معناست؟

ماهیت شفاف و تغییرناپذیر بلاک چین، هرگونه خدمات انتقال وجه و یا کارگزار شخص ثالث را از دور خارج میکند. بنابراین در یک سیستم مالی غیرمتمرکز و عاری از واسطه، مشارکت در تجارت بینالملل، و یا انتقال آسان پول در سطح بینالمللی، تا حد زیادی آسانتر، ارزانتر، و مستقیمتر است.

وامدهی در سیستمهای غیرمتمرکز، یک سوال بیجواب

از لحاظ نظری، وامدهی پول در یک سیستم مالی غیرمتمرکز میتواند به شیوهای مشابه آنچه در سیستم کنونی اتفاق میافتد، انجام شود. کسانی که سرمایه «اضافه» دارند میتوانند تصمیم بگیرند که بهجای نگهداشتن آن، به دیگران وام بدهند و با دریافت بهره از آنها، سود بیشتری بهدست بیاورند.

این اولین پرسش بیپاسخ است: این وامدهندگان چه زمان میتوانند با دادن وام به دیگران بیشتر از زمانی که ارزهای دیجیتال خود را نگهداشتهاند، سود کنند؟

و دومین پرسش بیپاسخ درباره وام ارزهای دیجیتال: در یک دنیای عاری از بانک مرکزی، هنگام تنظیم سند اخذ وام، چه کسی ریسک مالی را قبول میکند؟

امروزه وامدهندگان مبتنی بر بانک، زمان تأیید وام، تا حدی ریسک میکنند – اما نه بهاندازه ریسکی که در یک سیستم مبتنی بر کریپتو متحمل خواهند شد. شما برای دریافت وام از بانک، یک قرارداد را امضا میکنید و در صورت عدم پرداخت موفق اقساط، جریمه خواهید شد.

راهکارهایی در حال ظهور است. علاوه بر شرکتهای بیت باند (Bitbond) و بی.تی.سی.پاپ (BTCPOP) که خدمات کارگزاری وام ارزهای دیجیتال و استخرهای سرمایهگذاری را به کاربران ارائه میدهند، گزینه دیگری نیز وجود دارد. صرافیهای ارز دیجیتال میتوانند به مشتریان خود تسهیلات امتیازی و اعتباری (margin lending) اعطا کنند که بر اساس میزان گردش حساب و میانگین اندوخته آنان محاسبه میشود. برای نمونه، صرافی پولونیکس (Poloniex)، سعی داشت این مسیر را طی کند اما در سال ۲۰۱۸، ضمن اشاره به نگرانیهایی که در خصوص مقررات وجود داشت، تصمیم گرفت خدمات مالی و اعتباری خود را متوقف کند.

در ایالاتمتحده، کسبوکارهای کوچک ۵۴ درصد کل فروش و ۵۵ درصد کل نیروهای کار را تشکیل میدهند. وامهای تجاری کوچک، جزو محبوبترین خدمات بانکی دنیای امروز به شمار میروند. اما پیش از آنکه ارزهای دیجیتال جای این خدمات را بگیرند، باید به چند سؤال پاسخ دهیم:

چه کسی این وامها را مدیریت میکند، مقررات مربوط به ضمانت وام چگونه خواهند بود، و شرایط اخذ وام، نرخ بهره و جرائم چگونه تعیین و اجرا میشوند؟

یک سیستم مالی غیرمتمرکز میتواند عادلانهتر باشد

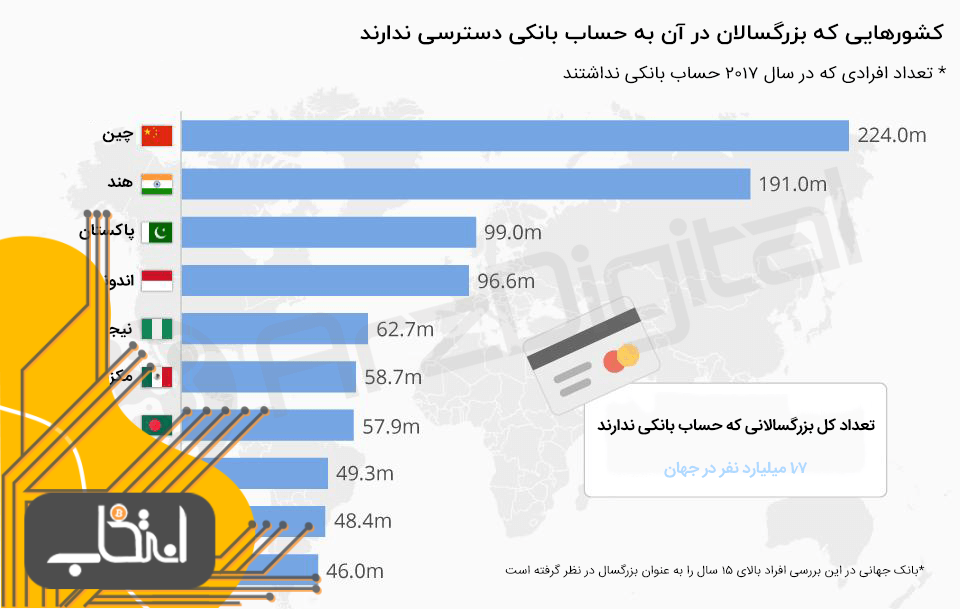

درجهای که یک فرد میتواند در اقتصاد مشارکت داشته باشد و به مبادله ارزش بپردازد، به محل تولد او بستگی دارد. بانک جهانی میگوید که ۱٫۷ میلیارد نفر بزرگسال در دنیا زندگی میکند که حساب بانکی ندارند – و بنابراین، هیچ راهی برای ایجاد اعتبار در اختیار ندارند. شهروندان کشورهای درحالتوسعه و بهویژه زنان، جزو این دسته از افرادند. این امر باعث رکود توسعه اقتصاد و کیفیت زندگی در این کشورها شده است.

علاوه بر آن، حتی در کشورهایی که سیستم بانکی حضور قوی دارد، نهادهای مالی برجسته تا حد زیادی مقوله انتقال ارزش را کنترل میکنند؛ اینکه افراد برای چه کسی و در چه زمانی پول میفرستد.

آمریکن اکسپرس (American Express)، مستر کارت (MasterCard) ، پی پال (PayPal) ، و ویزا (Visa)، راههای ارسال پولهای اهدایی به ویکی لیکس را مسدود کردهاند تا امکان جمعآوری کمکهای مالی را از جولین آسانژ بگیرند. راهحلی که وجود داشت، استفاده از بیت کوین بود. آسانژ پسازآن در توییتر نوشت که ارزش کمکهای مالی بیش از ۵۰۰٬۰۰۰ درصد افزایش یافته است. محاصره بانکی بزرگی که ویکی لیکس را از کمکهای مالی محروم کرده بود، با شکست مواجه شد.

درنتیجه، علیرغم تمام سؤالات بیپاسخی که وجود دارد، به نظر میرسد که ارزهای دیجیتال و سیستمهای مالی غیرمتمرکز قدرت بیشتری برای ماندگار شدن در اختیار دارند – و میتوانند به همان خوبی، زندگی بسیاری از مردم در سرتاسر جهان را آسان کنند.

منبع: blockonomics

در حالی که فول نودها ستون فقرات شبکهی بیت کوین را فراهم میکنند، لایت نودها یا در اصطلاح گرههای سبک برای…

چرا دموکراسی ما را پراکندهتر از هر زمان دیگری ساخته است؟ همانطور که در صنعت ارزهای دیجیتال دربارهی توکنهای سهام…

در این مقاله راجع به اعتماد در سیستمهای اعتباری و بهطورکلی سیستمهای مبتنی بر اعتماد صحبت خواهیم کرد. بیایید ابتدا…

ابتدا به نحوه چگونگی انجام یک تراکنش در بلاک چین (برای مثال بلاک چین بیت کوین) نگاهی بیاندازیم. در مرحله…

![حذف شدن کیف پول کوینومی از گوگل پلی و اپ استور [بهروزرسانی شد]](https://entekhab.net/wp-content/uploads/2024/01/coinomi-appstores-thegem-news-carousel.jpg)