- صفحه اصلی

- مقالات

- آموزش سرمایهگذاری و ترید

- چگونه ریسک سبد سرمایهگذاری خود را کاهش دهیم؟

چگونه ریسک سبد سرمایهگذاری خود را کاهش دهیم؟

زندگی همواره بالا و پایینهای بسیار دارد و همین نوسانات میتواند موجب نابودی هر آنچه ساختهایم شود. منطق حکم میکند که هر فرد در زندگی خود از رویکردی حفاظتی و مراقبتی استفاده کند تا ضمن مواجهه با خطرات احتمالی، فرصت انجام اقدامات مناسب را بهمنظور کاهش یا جبران زیان داشته باشد. ریسک سبد سرمایهگذاری یکی از پارامترهای مهم برای سرمایهگذاران تلقی میشود.

بازارهایی مانند ارزهای دیجیتال نیز از این قاعده کلی مستثنا نیستند. همان طور که شما برای حفاظت از خانه خود در برابر حوادث گوناگون، آن را بیمه میکنید، باید رویکردی مشابه را برای سایر داراییهای خود مانند ارزهای دیجیتال نیز داشته باشید. در صورتی که از این موضوع غفلت کنید، مدام باید منتظر اتفاقاتی باشید که تمامی آنچه را بنا کردهاید، نابود کند.

پوشش ریسک (Hedging) در هر زمینهای متفاوت است؛ بنابراین در ارزهای دیجیتال هم شکل و ظاهر مخصوص به خود را دارد. سرمایهگذاران و تریدرها در ارز دیجیتال میتوانند با استفاده از روشهای کسب سود، اختصاص سرمایه به پروژههای بزرگتر و ذخیرهکردن ایمن داراییها ریسکهای مربوط به سرمایهگذاری در ارزهای دیجیتال را کاهش دهند.

بهطور کلی پوشش ریسک در معاملات را میتوان یک راهبرد مدیریت ریسک دانست که معاملهگران از آن برای جبران زیانهای سرمایهگذاری استفاده میکنند. البته باید در نظر داشت که در این میان علاوه بر روشهای اشارهشده، کارشناسان راههای دیگری نیز برای پوشش ریسک ارائه کردهاند.

مقاله وبسایت کریپتوبریفینگ، ما را با تعدادی از این استراتژیهای پوششی آشنا میکند و درباره اهمیت و جایگاه هرکدام توضیحاتی را ارائه میدهد. از شما دعوت میکنیم با ادامه این مطلب همراه ما باشید.

باید یادآور شویم این مقاله در زمانی نوشته شده است که ارزهای دیجیتال مختلف رشد بسیار بالایی را تجربه کردهاند و نگارش آن پیش از ریزش قیمتها در انتهای ماه نوامبر و اوایل ماه دسامبر سال ۲۰۲۱ بوده است.

آشنایی با استراتژیهای پوششی در ارزهای دیجیتال

در وهله اول باید دانست که ارزهای دیجیتال دارای نوسان هستند و سرمایهگذاری در آنها خالی از ریسک نیست. در هفتههای اخیر بسیاری از ارزهای دیجیتال به بالاترین سطوح قیمتی خود (All Time High) رسیدهاند و حجم معاملات نیز در طول سال جاری افزایش داشته است. فضای ارزهای دیجیتال صعودیترین بازار خود را تا به امروز تجربه کرده است، در حالی که برخی معتقد هستند این چرخه میتواند تا چند ماه دیگر هم ادامه داشته باشد. با این حال حرکت آتی بازار موضوعی پیشبینینشدنی است.

بیشتر بخوانید: اوج قیمت (All Time High) چیست و چه اهمیتی دارد؟

وقتی بازار صعودی است، خوشبینی بیش از حد میتواند تصمیمگیری منطقی تریدرها را تحتالشعاع قرار بدهد. در این شرایط و با بالاتر رفتن نرخها، سرمایهگذاران وسوسه میشوند اهرم معاملاتی خود را بالاتر ببرند یا به استراتژیهای مدیریت ریسک در این برهه بیتوجه بمانند؛ نوعی سهلانگاری که در زمان ورود بازار به دوره نزولی، میتواند پیامدهای غافلگیرکنندهای بههمراه داشته باشد.

ذهنیت هودل (HODL) یا نگهداری بلندمدت ارزهای دیجیتال و نفروختن، برای همه مناسب نیست. برای کسانی که میخواهند در دنیای ارزهای دیجیتال موفق شوند، روشهای آزمودهشده متعددی برای کاهش ریسک سبد سرمایهگذاری وجود دارد.

میانگینگیری هزینه دلاری

شاید سادهترین روش مدیریت ریسک در بازار، صرفاً تبدیلکردن دارایی به پول در زمان افزایش قیمتها باشد. البته در خصوص فروش دارایی هم خطراتی وجود دارد. گاهی امکان دارد تریدر زود از بازار خارج شود و رشد قیمتها ادامه پیدا کند، که در این صورت سود بیشتری را از دست میدهد. اینجاست که راهبرد محبوب میانگینگیری (DCA) بهکار میآید.

میانگینگیری یعنی بهجای صرف کردن کل سرمایه در یک خرید یا یک فروش، بهشکل تدریجی خرید یا فروش را انجام دهیم. DCA در بازارهای پُرنوسانی مثل ارزهای دیجیتال کاربرد مناسبی دارد.

با این روش میتوان شکوتردید در ارتباط با حرکت قیمت را مدیریت کرد. این روش برای تصمیمگیری در خصوص زمان فروش نیز مناسب است. تریدر بهجای فروش کلی دارایی در یک بازار صعودی (گاوی)، میتواند با صعودیشدن بازار بهتدریج اقدام به فروش کند.

خیلی از تریدرهای موفق هرکدام بهنوعی از این راهبرد استفاده میکنند. بعضیها از DCA برای خرید تدریجی ارز دیجیتال با حقوق ماهانه و خیلیهای دیگر بهصورت روزانه یا هفتگی استفاده میکنند. صرافیهای متمرکزی مثل کوینبیس ابزارهایی برای اجرای خودکار راهبرد DCA به کاربران ارائه میکنند.

تاریخ ارزهای دیجیتال نشان داده که دورههای نزولی یا خرسی بازار بهترین زمانها برای جمعکردن و خرید دارایی و بازارهای صعودی یا گاوی هم بهترین زمان برای فروش هستند. بنابراین برای استفاده از DCA دقیقا زمانی باید وارد عمل شوید که بازار از ماهیت و روند معمول خود تبعیت میکند.

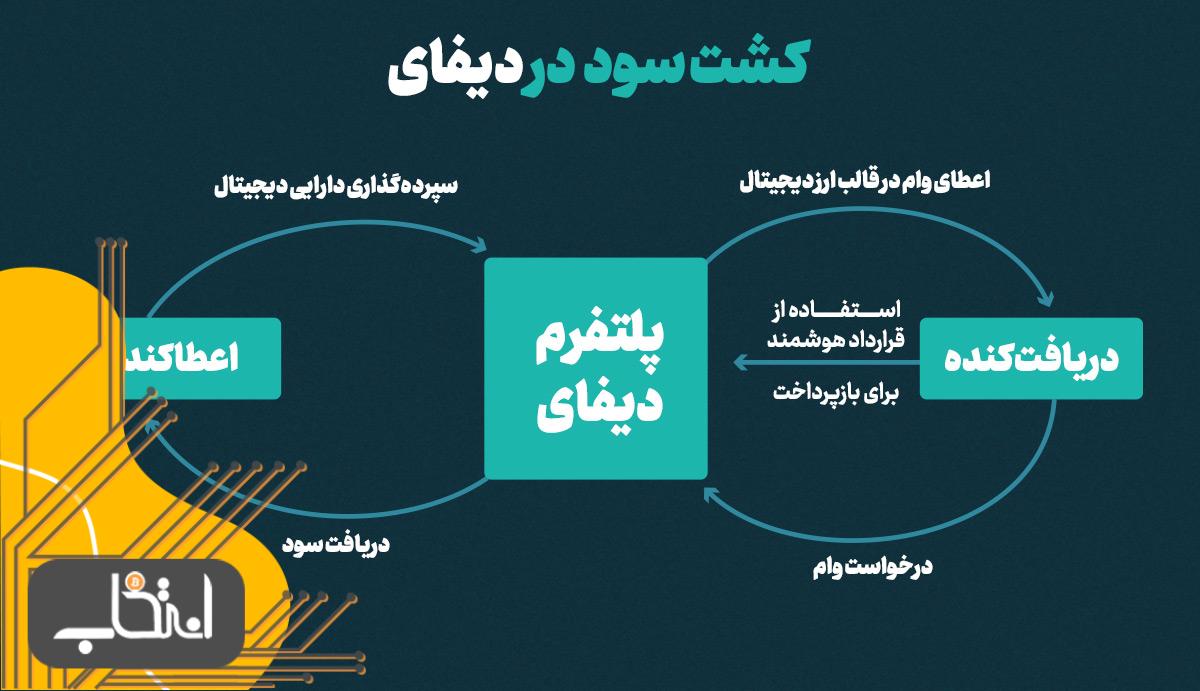

کشت سود و سهامگذاری

ظهور امور مالی غیرمتمرکز یا دیفای (DeFi) و استیبلکوینها موجب شد سرمایهگذاران بتوانند از سبد سرمایهگذاری خود کسب سود کنند. نگهداشتن بخشی از داراییهای خود بهشکل استیبلکوینها، فرصتهای متعدد و پُرمنفعتی از جمله مشارکت در کشت سود (Yield Farming) و همین طور دورشدن از نوسانات بازار را پیش پای سرمایهگذاران قرار میدهد.

پروتکلهای دیفای مثل انکر (Anchor) و کِرو فایننس (Curve Finance) سودهای دورقمی میدهند، در حالیکه استخرهای نقدینگی جدیدتر سودهای بسیار بیشتری ارائه میکنند.

توجه داشته باشید استخرهای جدید کشت سود در عین حال پُرریسکتر هم هستند.

استیکینگ (Staking) یا سهمگذاری توکنهای ارز دیجیتال روش مؤثر دیگری برای کسب درآمد غیرفعال (Passive Income) است. هرچقدر قیمت دارایی سهمگذاریشده بالاتر برود، بازده بالاتری هم دارد. سهامگذاری توکن از طریق پروژههای مختلف روش مناسبی برای کسب سود است. اگر قیمت دارایی کاهش پیدا کند، سرمایهگذار باز هم از این دارایی خود سود دریافت خواهد کرد.

تحلیل درون زنجیرهای و تحلیل تکنیکال

معاملهگری و تحلیل تکنیکال به سطوحی از دانش و مهارت نیاز دارد، اما یادگیری اصول و مبانی برای کسانی که قصد دارند جایگاه مطلوبی در بازار پیدا کنند، اقدامی مناسب است. منظور از یادگیری این نیست که دورههای گرانقیمت ترید و تحلیل تکنیکال بخرید یا روی تریدهای کوتاهمدت وقت بگذارید. در هر حال دانستن چند شاخص کلیدی مانند میانگینهای متحرک و … برای اتخاذ تصمیمات اصولی در زمان فروش دارایی و کسب سود، چندان ایرادی ندارد.

ابزارهای متعددی برای تحلیل فعالیت درون زنجیرهای وجود دارد؛ مثل پارامتر اندوختگی نهنگها یا Funding Rate. برخی دیگر از تحلیلهای تکنیکال هم به یافتن ارزش منصفانه (Fair Value) داراییها اختصاص دارد.

تحلیل نمای کلی بازار از دیدگاه کلان هم میتواند کاربردی باشد؛ چراکه عوامل گوناگونی وجود دارند که قادرند بر بازار تأثیر بگذارند. بهعنوانمثال، قبل از اینکه رویداد پنجشنبه سیاه (Black Thursday) یا سقوط ارزش ارزهای دیجیتال رخ دهد، ترس از ویروس کرونا نشان داد که امکان دارد بازار در آستانه فروش گسترده از سوی سرمایهگذاران قرار گیرد.

ذخیرهسازی داراییها و تأمین امنیت در دیفای

یکی از مهمترین جنبههای حفظ و نگهداری ارزهای دیجیتال، بحثِ ذخیرهسازی است. استفاده از کیف پول مناسب و امن نگهداشتن رمزها و کلیدهای خصوصی موضوعی واقعاً مهم است. برای نگهداری از مبالغ زیاد ارز دیجیتال، پیشنهاد میشود از کیف پولهای سرد مثل کیف پولهای سختافزاری استفاده کنید. باید توجه داشت کیف پولهای گرم یا نرمافزاری گزینه مناسبی از نظر امنیت برای نگهداری حجم زیادی از ارزهای دیجیتال نیستند.

اگرچه سرمایهگذاران، داراییهایی مثل ETH را در قراردادهای هوشمند قفل میکنند تا از فرصتهای دیفای بهره ببرند، روشهای دیگری هم برای حفظ داراییها درمقابل هک و خطرات دیگر وجود دارد. پروژهای مثل Nexus Mutual که مشابه ارائهدهندگان خدمات بیمهای است، با فروش پوشش ریسک، دارایی سرمایهگذاران را در برابر هک صرافیها یا باگهای قراردادهای هوشمند محافظت میکند.

ساخت سبد سرمایهگذاری

ساخت سبد سرمایهگذاری یکی دیگر از جنبههای مهم مدیریت ریسک است. انتخاب دارایی موردنظر برای خرید و مقدار آن میتواند تأثیر چشمگیری بر میزان ریسک کلی سبد سرمایهگذاری هر فرد داشته باشد. همواره باید نسبت میان مبلغ سرمایهگذاری در ارزهای دیجیتال به سایر داراییهای دیگر و حسابهای پسانداز خود را در نظر داشته باشید.

علاوه بر این، انتخاب پروژههای مناسب ارز دیجیتال برای سرمایهگذاری، بخش مهمی از مدیریت ریسک را شامل میشود. جداکردن بخشی از سبد سرمایهگذاری که مشخصاً برای انجام معاملات اختصاص داده شدهاند از سایر بخشها، نقش مهمی در مدیریت ریسک دارد.

بهعنوان یک قاعده کلی، خوب است همواره به ارزش بازار هر دارایی در سبد سرمایهگذاری خود توجه داشته باشید. با آنکه ارزهای دیجیتال بزرگی مثل بیت کوین و اتریوم دارای نوسان هستند، نسبت به پروژههایی که ارزش بازار کمتری دارند کمریسکتر بوده و نقدشوندگی بالاتری دارند و در عین حال از مزیت اثر لیندی (Lindy effect) بهره میبرند.

بر اساس اثر لیندی، هرچه عمر یک پدیده (مثلاً یک فناوری) بیشتر شود، امید به ماندگاری آن بیشتر خواهد شد. بااینحال، پروژههایی با ارزش بازار کم هم میتوانند بازدههای چشمگیری داشته باشند.

ساخت سبد سرمایهگذاری در نهایت به ریسکپذیری، اهداف مالی و زمانبندیهای سرمایهگذاری هر فرد بستگی دارد. دادههای تاریخی نشان میدهد که سرمایهگذاری در پروژههای دارای ارزش بازار بزرگتر میتواند در بازه زمانی بلندمدت سودآور باشد.

سبد سرمایهگذاری را میتوان به انواع مختلفی از داراییها اختصاص داد. گستردگی و محبوبیت توکنهای غیرمثلی (NFT) در سال جاری باعث شده بسیاری از کلکسیونرهایی که در بازار مشارکت داشتند سودهای زیادی به جیب بزنند. فراموش نکنید که این دارایی نقدشوندگی کمتری در مقایسه با توکنهای ارز دیجیتال دارد. توکنهای غیرمثلی قابلیت تبدیل ندارند، درحالیکه داراییهایی مثل بیت کوین و اتریوم در هر صرافی با قیمت مشخصی قابلمعامله هستند.

هنگامی هم که علاقه مردم به بازار کم شود، پیدا کردن خریدار با قیمت مطلوب بسیار سخت میشود، چون توکنهای غیرمثلی یک فناوری نوظهور در یک فضای نوپا هستند، بنابراین سرمایهگذاری در آنها هنوز پُرریسک است.

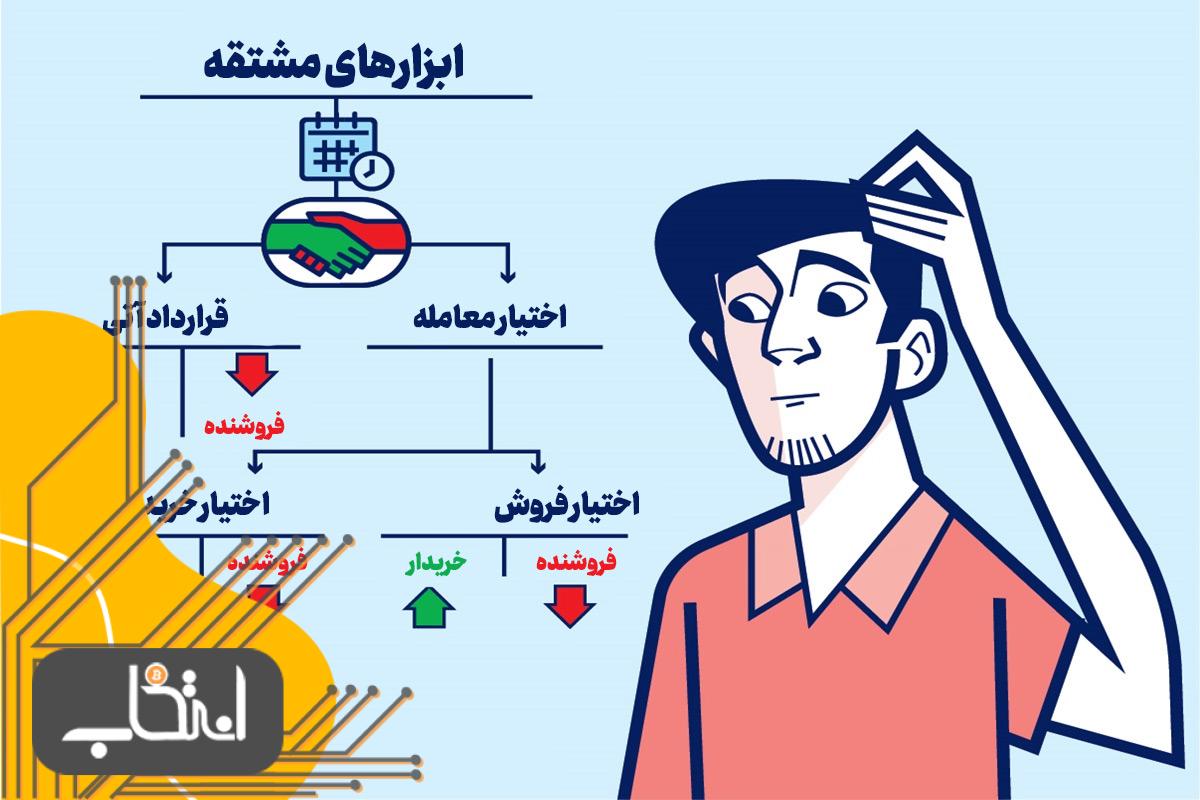

قراردادهای اختیار

آپشن یا اختیار معامله (Option)، نوعی قرارداد مشتقه هستند که به خریدار اجازه میدهند یک دارایی را با قیمتی مشخص خریداری کرده یا بفروشد. برای کسانی که سبد ارز دیجیتال پُروپیمانی دارند، اختیار معامله روش مؤثری برای کاهش ریسک است. اختیار فروش (Put Option)، حقِ فروش یک دارایی با قیمتی مشخص در یک بازه زمانی از پیش تعیینشده را فراهم میکند. به این ترتیب سرمایهگذاران میتوانند در صورت شروع روند نزولی در بازار، اقدام به فروش کرده و از سبد سرمایهگذاری خود محافظت کنند.

در مقابل، اختیار خرید (Call Option) قرار دارد که فرصتی برای خرید یک دارایی با قیمت مشخص در آینده را فراهم میکند و نوعی سرمایهگذاری یا بهنوعی شرطبندی بلندمدت است. اگر سرمایهگذار در ابتدای چرخش نزولی بازار دارایی خود را بفروشد و بعداً به این نتیجه برسد که بازار در آینده صعودی است، با نگهداشتن قرارداد اختیار فروش، سرمایهگذار امکان بازخرید داراییها با قیمتی مشخص را خواهد داشت. آپشنها محصولات پیچیدهای هستند و استفاده از آنها تنها به سرمایهگذاران و تریدرهای حرفهای پیشنهاد میشود، با این حال بازدههای بسیار وسوسهکنندهای برای کاربران دارند.

جمعبندی

بهطور کلی، سرمایهگذاری در ارزهای دیجیتال میتواند فوقالعاده سودآور باشد. از نظر تاریخی ارزهای دیجیتال ظرفیت و پتانسیل بالایی را از خود نشان داده است که با هیچ دارایی دیگری قابلقیاس نیست.

با آنکه عرصه داراییهای دیجیتال سرشار از فرصتها و امکانات متنوع برای سرمایهگذاری و کسب سود است، ریسک مرتبط با این حوزه را نباید به هیچ عنوان دستکم گرفت. سرمایهگذاران در ارزهای دیجیتال باید سعی کنند با تقسیم سرمایه خود و تخصیص آن به موضوعات مختلف مانند دیفای، سهامگذاری و … و بهرهبردن از پارامترهایی نظیر تحلیلهای درون زنجیرهای و میانگینگیری هزینه دلاری سعی کنند تا حد امکان ریسک سبد سرمایهگذاری خود را کاهش دهند.

بهطور کلی در هر موضوعی، سود بیشتر با ریسک زیاد همراه است. استفاده از راهبردهای پوشش ریسک قطعاً میتواند به تعدیل زمینههای ریسک و سودآوری بیشتر منتهی شود.

«مارک تایر» در کتاب «۲۳اصل سرمایه گذاری وارن بافت و دیگر نابغه های سرمایه گذاری» خود بیان می کند: هنگامی…

هنگامی که به نظر رسد سیستم سرمایه گذاری شما دیگر کارآیی ندارد،چه اقدامی انجام می دهید؟ «مارک تایر» در کتاب…

همانطور که فلسفه هر سرمایه گذار خبره منحصر به فرد می باشد،معیارهای سرمایه گذاری او و روش سرمایه گذاری او…

اصطلاح پرزرق و برقی همچون «روش ریسک پذیری» صرفا به پنهان کردن این باور می پردازد که شما باید فرصت…