- صفحه اصلی

- مقالات

- آموزش سرمایهگذاری و ترید

- استیکینگ یا سهامگذاری؛ آموزش کامل + معرفی ارز دیجیتال

استیکینگ یا سهامگذاری؛ آموزش کامل + معرفی ارز دیجیتال

استیکینگ (Staking) یا سهامگذاری در دنیای ارزهای دیجیتال بهمعنای اختصاصدادن ارزهای دیجیتال به شبکه برای کسب پاداش است. اگر بهدنبال روشی هستید که بتواند بدون صرف زمان و انرژی گزاف، درآمدی منفعل نصیب شما کند، میتوانید نگاهی به روشهای استیکینگ یا سهامگذاری ارزهای دیجیتال داشته باشید. با مطالعه این مقاله جامع ابتدا توضیح میدهیم که استیکینگ دقیقاً چیست و چگونه انجام میشود، سپس با بهترین ارزهای دیجیتال برای این کار آشنا میشوید و در نهایت نحوه انجام این کار را یاد میگیرید. برای نگارش این مقاله، از مقالهای در وبسایت کوین مارکت کپ کمک گرفته شده است.

سهامگذاری ارزهای دیجیتال چیست؟

سهامگذاری یا استیکینگ به فعالیتی گفته میشود که در آن، کاربر برای مشارکت در حفظ امنیت سیستمهای بلاک چینی مبتنی بر اثبات سهام (PoS)، داراییهای خود را در کیف پولی مخصوص قفل یا نگهداری میکند.

مشابه فرایند ماینینگ یا استخراج ارزهای دیجیتال، روش اثبات سهام نیز ضامن رسیدن شبکه به اجماع و همچنین مشوق کاربرانی است که در حفظ شبکه مشارکت میکنند. در روش اثبات کار، افراد باید قدرت پردازش سختافزارهای کامپیوتری خود را به شبکه اختصاص دهند تا بتوانند در کار ایجاد بلاک شرکت کنند؛ اما در روش اثبات سهام، افراد با داراییهای خود امنیت شبکه را تأمین میکنند.

امنیت در روش اثبات کار به این صورت است که برای حمله به شبکه افراد خرابکار مجبور هستند قدرت پردازشی بیش از قدرت پردازش ۵۰٪ ماینرها فراهم کنند؛ اما در روش اثبات سهام اگر افراد مخرب بخواهند به شبکه حمله کنند، مجبور هستند بخش اعظمی از توکنها را از بازار خریداری کنند که این خود باعث افزایش قیمت توکن میشود و در صورت حمله، ارزش دارایی خرابکاران از بین خواهد رفت.

در فرایند سهامگذاری، حق اعتبارسنجی تراکنشها به تعداد کوین «قفلشده» در کیف پول بستگی دارد. همچنین، درست همانند ماینرها در پلتفرمهای مبتنی بر اثبات کار، سهامگذارها نیز برای پیداکردن بلاک جدید یا افزودن تراکنشی به بلاک چین پاداش دریافت میکنند. علاوه بر این، پلتفرمهای مبتنی بر بلاک چین اثبات سهام مقیاسپذیرتر هستند و سرعت پردازش تراکنشها در آنها بسیار بالاتر است.

چه چیزی را باید سهامگذاری کنیم؟

بهلطف محبوبیت روزافزون سهامگذاری، اکنون گزینههای بسیاری برای کاربرانی که میخواهند با دارایی دیجیتال راکد خود درآمد کسب کنند وجود دارد. در ادامه، نگاهی خلاصه به برخی از بزرگترین ارزهای دیجیتالی خواهیم داشت که در حال حاضر، به سهامگذاران خود پاداش ارائه میدهند.

اتریوم ۲.۰

یکی از داغترین گزینههای سهامگذاری، اتریوم ۲.۰، نسخه ثانویه دومین پلتفرم محبوب ارز دیجیتال است. با سهامگذاری روی اتریوم، میتوانید تبدیل به یکی از اولین اعتبارسنجهای این شبکه شوید و به شکوفایی این سیستم کمک کنید.

برای مشارکت در استیکینگ اتریوم ۲.۰، باید حداقل ۳۲ اتر و همچنین یک کلاینت شبکه اصلی اتریوم (Eth1) داشته باشید. سپس، میتوانید با رجوع به این پلتفرم کار خود را آغاز کنید. البته افرادی که ۳۲ اتر در اختیار ندارند میتوانند از سرویسهای واسطه مانند صرافی بایننس برای سهامگذاری استفاده کنند. در مقاله «آموزش اثبات سهام اتریوم» بهطور کامل با سهامگذاری اتریوم آشنا میشوید.

تزوس (XTZ)

تزوس در ژوئن ۲۰۱۸ (تیر ۹۷) متولد شد و با جمعآوری بیش از ۲۳۰ میلیون دلار سرمایه در یکی از بزرگترین رویدادهای عرضه اولیه کوین (ICO)، طوفان بزرگی در صنعت ارزهای دیجیتال به راه انداخت. این پلتفرم مدلی از اثبات سهام به نام اثبات سهام سیال (Liquid proof-of-stake) یا بهاختصار LPoS را به کار میگیرد.

ارز بومی پلتفرم تزوس XTZ نام دارد و فرایند سهامگذاری در این پلتفرم به «بِیکینگ» (Baking) با معنای لغوی «پختن» معروف است. بِیکرها (baker) یا همان سهامگذاران پلتفرم تزوس، در ازای مشارکت خود، کوین بومی این پلتفرم را بهعنوان پاداش دریافت میکنند. همچنین در مقابل، داراییهای سهامگذاریشده بیکرهایی که عملکرد مخربی داشته باشند، مصادره میشود.

برای اینکه در پلتفرم تزوس یک بیکر (سهامگذار) باشید، باید ۸,۰۰۰ کوین تزوس داشته باشید و یک فول نود تزوس اجرا کنید. خوشبختانه، با استفاده از خدمات شخص ثالث، افرادی که میزان دارایی تزوس کمتری دارند نیز میتوانند مقادیر اندک کوینهای خود را بهصورت نمایندگیشده (Delegated) در استخرهای سهامگذاری به اشتراک بگذارند و پاداش فرآیند بیکینگ را نیز بهصورت اشتراکی با سایر کاربرهای استخر سهامگذاری دریافت کنند. بازده سالانه برای سهامگذاری تزوس بین ۵ تا ۶٪ است.

الگورند (ALGO)

پلتفرم الگورند (ALGO) با هدف انجام پرداختهای بینالمللی کمهزینه راهاندازی شده است. این پلتفرم براساس پروتکل اثبات سهام کار میکند و بنابراین، به سهامگذارانی احتیاج دارد که امنیت شبکه را تأمین کرده و تراکنشها را پردازش کنند. برخلاف پلتفرم تزوس، الگورند از سازوکار اجماع اثبات سهام خالص (pure proof-of-stake) یا بهاختصار PPoS استفاده میکند. با این حال، در این پلتفرم نیز سهامگذارها باید فولنودها را اجرا کنند.

علاوه بر این، واسطهها و استخرهای سهامگذاری الگورند نیز وجود دارند که از بهاشتراکگذاری کوینهای بومی الگورند حمایت میکنند. سود سالانۀ حاصل از سهامگذاری در این استخرها و شبکهها، بین پنج تا ده درصد است. توجه داشته باشید که پاداش هر پلتفرم ممکن است متفاوت باشد؛ بهعنوان مثال، کاربرانی که از پلتفرم بایننس استیکینگ (Binance Staking) استفاده میکنند، از ۸ درصد بازده سالانه بهرهمند میشوند.

آیکون (ICX)

پروژه پیچیده بلاک چین کرهای آیکون (ICX) نیز پلتفرمی را بر مبنای سهامگذاری ایجاد کرده است. این پلتفرم از الگوریتم اجماع اثبات سهام نمایندگیشده (delegated proof-of-stake) یا بهاختصار DPoS استفاده میکند و از این جهت با پلتفرمهای الگورند و تزوس تفاوت دارد.

در این مدل، عده مشخصی از سهامگذاران، به نمایندگی از سایر کاربران بلاکهای جدید را ایجاد و تراکنشها را تأیید میکنند. سایر کاربران نیز با سهامگذاری کوینهای خود، میتوانند به این نمایندگان رأی داده و آنها را انتخاب کنند.

توکن بومی آیکون ICX نام دارد و پاداش سالانه سهامگذاری در این پلتفرم حدوداً بین ۶ تا ۳۶ درصد است.

علاوه بر موارد فوق، بسیاری از ارزهای دیجیتال دیگر نیز دارای قابلیت استیکینگ هستند که در جدول زیر، به بهترین موارد اشاره شده است:

کجا میتوانیم سهامگذاری کنیم؟

پس از آشنایی با سهامگذاری و داراییهایی که میتوان وارد این فرایند کرد، اکنون نوبت معرفی واسطهها و پلتفرمهایی است که امکان سهامگذاری را برای کاربران فراهم میکنند.

۱. صرافیها

بهلطف تعداد قابلملاحظه کاربرانی که در صرافیها فعال هستند، این پلتفرمها نیز فرصت را غنیمت شمردهاند و سهامگذاری را به بخشی از کسبوکار خود تبدیل کردهاند.

معاملهگرها نیز میتوانند از طریق سهامگذاری، تنوع جریان درآمد خود را افزایش داده و داراییهای راکد خود در صرافیها را به منبعی برای کسب سود تبدیل کنند. در حال حاضر صرافیهای شناختهشدهای مانند بایننس، کوین بیس، بیت فینکس، کیوکوین، کراکن و پلونیکس از فرایند سهامگذاری پشتیبانی میکنند. اما با توجه به ریسکهای فعالیت در صرافیها برای کاربران ایرانی (مسائل احراز هویت)، در اینجا فقط به صرافی بایننس اشاره میکنیم که تا حدی با کاربران ایرانی سازگارتر است.

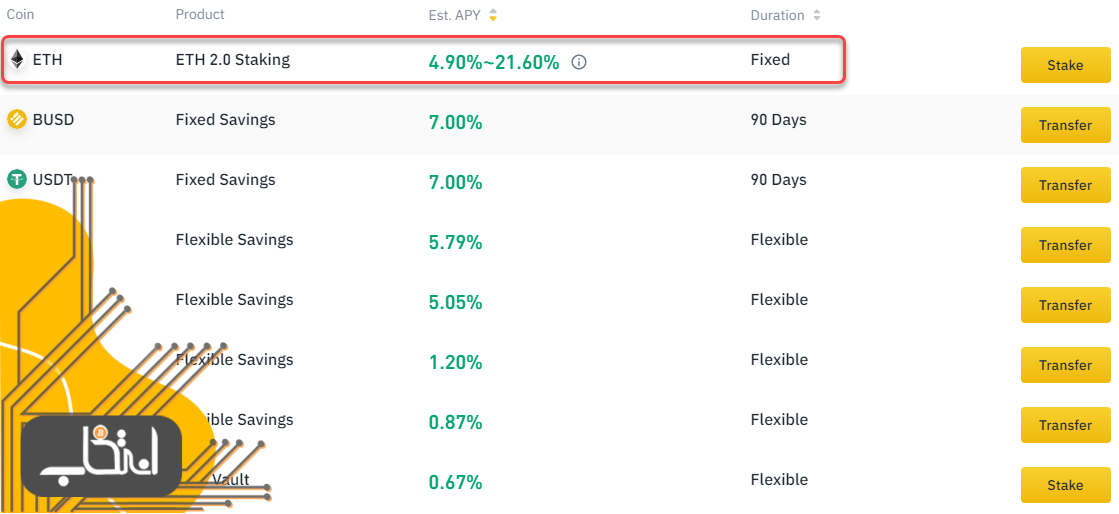

صرافی بایننس در حال حاضر، بزرگترین صرافی ارز دیجیتال از نظر حجم معاملات محسوب میشود. بنابراین، این صرافی اولویت بسیاری از سرمایهگذارانی است که از طریق پلتفرمهای معاملاتی، اقدام به سهامگذاری میکنند. در همین راستا، در دسامبر ۲۰۲۰ (دی ۹۹)، خدمات سهامگذاری بایننس برای اتریوم ۲.۰ فعال شد.

در حال حاضر، پلتفرم استیکینگ بایننس، امکان سهامگذاری ۵۶ ارز دیجیتال مختلف را در دورههای زمانی ۳۰، ۶۰ و ۹۰ روزه فراهم کرده است. همچنین، این صرافی از سهامگذاری حوزه دیفای نیز پشتیبانی کرده و به کاربران اجازه میدهد کوینهایی همچون دای، تتر، بایننس یواسدی، بیت کوین و بایننس کوین را وارد این حوزه کنند.

۲. کیف پولهای سختافزاری

در این نوع از سهامگذاری، کاربر دارایی خود را در کیف پول شخصی و بهصورت سرد (آفلاین) قفل میکند. در این روش، سهامگذار باید کوینهای خود را طی دوره زمانی مشخصی، در همان آدرس کیف پول نگه دارد؛ زیرا جابهجایی آنها باعث قطع دوره سهامگذاری شده و درنتیجه، سهامگذار پاداشی دریافت نمیکند.

برخی از کیف پولهای آفلاین که در زمینه سهامگذاری پیشرو هستند، شامل موارد زیر میشوند:

لجر (Ledger)

کیف پول سختافزاری لجر یکی از مهمترین کیف پولهای آفلاین است که قابلیت سهامگذاری را برای کاربران خود فراهم کرده است. کیف پول لجر به کاربران خود اجازه میدهد تا از طریق رابط کاربری نرمافزاری لجر لایو (Ledger Live)، مستقیماً ارزهای ترون، کازماس، الگورند، تزوس و پولکادات را سهامگذاری کنند. کیف پول لجر در حال حاضر دو مدل لجر نانو اس و لجر نانو ایکس را در اختیار کاربران گذاشته است که هر دو با یک رابط نرمافزاری کار میکنند اما از لحاظ ویژگیهای ظاهری و پشتیبانی از کوینها با یکدیگر تفاوت دارند.

کول والت اس (CoolWallet S)

این کیف پول اولین کیف پول سختافزاری بلوتوثی و قابلحمل است که با استفاده از قابلیت wallet connect، امکان سهامگذاری در پلتفرمهای غیرمتمرکز دیفای مانند یونی سواپ را ارائه میدهد.

این کیف پول همچنین از طریق ویژگی X-Savings قابلیت ارتباط با پلتفرم واسطه Bincentive را فراهم کرده و از سهامگذاریِ دروناپلیکیشنی بهصورت استیبل کوین تتر پشتیبانی میکند.

تِرِزور (Trezor)

ترزور قدیمیترین کیف پول سختافزاری دنیای ارزهای دیجیتال است که تقریباً از همه ارزها پشتیبانی کرده و در دو مدل ترزور وان (Trezor One) و ترزور مدل تی (TREZOR Model-T) ارائه میشود.

کیف پول ترزور از طریق اپلیکیشنهای شخص ثالث، مانند کیف پول اکسودوس (Exodus)، به کاربران اجازه میدهد روی برخی از داراییها مانند تزوس، کاردانو، الگورند، کازماس، نئو، وی چین و اونتولوژی سهامگذاری کنند.

۳. کیف پولهای نرمافزاری

کیف پولهای نرمافزاری، شامل نرمافزارهای دسکتاپ و اپلیکیشنهای موبایلی هستند که امکان ذخیرهسازی ارزهایدیجیتال را (اغلب بهصورت رایگان) فراهم میکنند. کیف پولهای نرمافزاری خصوصی یا غیرامانی، با ذخیرهسازی کلیدهای خصوصی بر روی کامپیوتر یا موبایل، کنترل کامل داراییها را در اختیار کاربران قرار میدهند؛ اما از سوی دیگر، اتصال دائمی آنها به اینترنت، آنها را در معرض حملات سایبری و هک قرار میدهد.

یکی از قابلیتهای کیف پولهای نرمافزاری (در کنار ذخیره داراییهای دیجیتال)، پشتیبانی از سهامگذاری ارزهای دیجیتال مبتنی بر اثبات سهام است. معمولاً هریک از ارزهای دیجیتال مبتنی بر مدل اثبات سهام، دارای کیف پول نرمافزاری اختصاصی خود هستند که امکانات ویژهای را برای سهامگذاری در اختیار کاربران میگذارد. بهعنوان مثال کیف پول دسکتاپ ددالوس (Daedalus) برای سهامگذاری کاردانو و کیف پول موبایلی پولکاوالت (Polkawallet) برای سهامگذاری پولکادات، بهترین گزینههای موجود به شمار میروند.

علاوه بر این، کیف پولهای نرمافزاری چندارزی نیز امکان سهامگذاری همزمان چندین ارز دیجیتال را برای کاربران خود فراهم میکنند. این کیف پولها با اجرای یک فولنود یا راهاندازی یک استخر سهامگذاری، فرایند سهامگذاری را برای کاربران ممکن میکنند. در ادامه چند مورد از بهترین کیف پولهای نرمافزاری را برای سهامگذاری معرفی میکنیم.

تراست والت (Trust Wallet)

کیف پول تراست، یک کیف پول خصوصی چندارزی است که توسط صرافی بایننس پشتیبانی میشود. تراست والت برای پلتفرمهای موبایلی (اندروید و iOS) طراحی شده است و امکان ذخیره، انجام تراکنش و سهامگذاری ارزهای دیجیتال را فراهم میکند. این کیف پول به کاربران امکان میدهد تا با سهامگذاری کوینهایی مانند تزوس، کازماس، وی چِین، ترون، آیوتکس، الگوراند، تومو چِین و کالیستو درآمد منفعل کسب کنند.

اکسودوس (Exodus)

اکسودوس یک کیف پول چندارزی و کاربرپسند است که تقریباً برای تمام پلتفرمهای اصلی از جمله اندروید، iOS، ویندوز، مک و لینوکس ارائه شده است. امکان اتصال این کیف پول به کیف پول سختافزاری ترزور (Trezor) هم وجود دارد. کیف پول اکسودوس به کاربران اجازه میدهد تا مستقیماً بر روی برخی از داراییها مانند تزوس، کاردانو، الگورند، کازماس، نئو، وی چین و اونتولوژی سهامگذاری کنند. دقت داشته باشید که برای استفاده از این کیف پول، لازم است همیشه از نرمافزار تغییر IP استفاده کنید.

اتمیک (Atomic)

کیف پول اتمیک، یکی دیگر از کیف پولهای نرمافزاری چندارزی و کاربرپسند است که در نسخههای اندروید، iOS، ویندوز، مک و لینوکس ارائه شده است. این کیف پول علاوه بر پشتیبانی از صدها ارز دیجیتال، امکان استیکینگ ارزهایی همچون زیلیکا، کاردانو، آیکون، کازماس، بندپروتکل، تزوس، ترون، نئو، کومودو، الگوراند و وی چین را به کاربران ارائه میدهد.

سهامگذاری در دیفای

در دنیای پلتفرمهای مالی غیرمتمرکز یا به اختصار دیفای (DeFi)، با مفاهیم جدیدی تحت عنوان استخراج نقدینگی (Liquidity Mining) و کشت سود (Yield Farming) روبهرو هستیم. استخراج نقدینگی به معنی تزریق نقدینگی به پلتفرمهای دیفای است. به این صورت که افراد داوطلب، نقدینگی موردنیاز پلتفرمهای وامدهی یا صرافیهای غیرمتمرکز را با سپردهگذاری داراییهای خود در استخرهای نقدینگی (liquidity pool) تأمین کرده و بهعنوان پاداش، بخشی از کارمزد معاملات یا سود وامها را دریافت میکنند. کشت سود هم شامل مجموعه استراتژیهای ترکیبی دیفای است که سود سپردهگذاری در این پلتفرمها را بیشینه میکند.

روشهای سپردهگذاری و کسب سود در پلتفرمهای دیفای، در میان جامعه ارزهای دیجیتال، اصطلاحاً «سهامگذاری در دیفای» لقب گرفتهاند. در حالی که این نوع سهامگذاری، اساساً هیچ ارتباطی با مفهوم اثبات سهام و حفظ امنیت پلتفرمهای بلاک چینی ندارد.

در این بخش، به پنج مورد از پلتفرمهای مطرح در حوزه دیفای اشاره میکنیم:

میکردائو (MKR)

این پلتفرم به کاربران خود اجازه میدهد در ازای سپردهگذاری ارزهای دیجیتال ناپایداری همچون اتر، استیبل کوین وام بگیرند. محبوبیت و سابقه پلتفرم میکر، آن را به یکی از پروتکلهای برجستۀ دیفای روی بلاک چین اتریوم تبدیل کرده است. در زمان نگارش این مقاله (۲۲ اردیبهشت)، میکر از نظر حجم کل سرمایه قفلشده (TVL)، با بیش از ۱۵ میلیارد دلار سپردهگذاری، رتبه اول را به خود اختصاص داده است.

گفتنی است که دای (DAI) استیبل کوین اصلی این شبکه محسوب میشود. بنابراین، افرادی که در فرایند کِشت سود این پلتفرم شرکت میکنند، کوین دای سپردهگذاری میکنند. دارایی سپردهگذاریشده به متقاضیان وام داده میشود و سپردهگذاران نیز پاداشی از بهره وامها دریافت میکنند.

سینتتیکس (Synthetix)

واژه سینتتیک (synthetic) در زبان انگلیسی بهمعنای «مصنوعی» و «ترکیبی» است و پلتفرم سینتتیکس نیز یک پروتکل غیرمتمرکز برای صدور داراییهای مصنوعی، معروف به سینت (Synth)، بر روی بستر اتریوم است. سینتها در واقع ترکیبی مجازی از داراییها هستند که ارزشی مشابه با داراییهای واقعی و فیزیکی مانند سهام، کالاهای ارزشمند یا ارزهای فیات دارند.

با وثیقهگذاری توکنهای بومی شبکه سینتتیکس (SNX) و قفلکردن آنها در قرارداد هوشمند، امکان صدور داراییهای مصنوعی (Synths) فراهم میشود. استفاده از مدل استخر وثیقه باعث میشود که کاربران بدون نیاز به طرف مقابل تبادل، مستقیماً از طریق قرارداد هوشمند، سینتها را به یکدیگر تبدیل کنند. این مکانیسم، مشکلات کمبود نقدینگی و افت ارزش دارایی (در حین معامله) را برطرف میکند.

یرن فایننس (Yearn Finance)

پروتکل یرن فایننس در فوریه ۲۰۲۰ (بهمن ۹۸) بهمنظور تجمیع راهکارهای سپردهگذاری در پلتفرمهای دیفای و بیشینهسازی خودکار درآمد کشت سود، بر روی بلاک چین اتریوم راهاندازی شد. کاربران یرن فایننس، با استفاده از رابط کاربری ساده این پلتفرم، میتوانند با مجموعهای از پلتفرمهای دیفای (شامل صرافیهای غیرمتمرکز و پلتفرمهای وامدهی) تعامل داشته و تقریباً همه سهامگذاریهای خود در حوزه کشت سود را بهصورت یکجا مدیریت کنند.

یرن فایننس، با استفاده از استراتژیهای از پیش تعیینشده، میتواند سودمندترین راهکارهای سرمایهگذاری در پلتفرمهای دیفای را بهطور خودکار شناسایی کرده و با افزایش سود، کاهش ریسک، کاهش زمان تحقیق و بررسی و در نهایت کاهش کارمزدها، به کاربران خود کمک میکند.

کامپاند (Compound)

کاربران پلتفرم کامپاند میتوانند تعداد معدودی از ارز دیجیتال همچون اتر (ETH)، یواسدی کوین (USDC)، بَت (BAT) و دای (DAI) را وام بگیرند یا وام بدهند. کامپاند با تعیین نسبت وام به وثیقه، به کاربران اجازه میدهد تا با وثیقهگذاری توکنهای پشتیبانیشده در این پلتفرم، توکنهای دیگر را وام بگیرند. همچنین کاربران میتوانند با سپردهگذاری داراییهای خود در استخرها، نقدینگی لازم برای وامدهی را تأمین کرده و از بهره وامهای پرداختشده سود دریافت کنند.

پنکیک سواپ (Pancake Swap)

پنکیک سواپ یک پلتفرم صرافی غیرمتمرکز است که در سال ۲۰۲۱ بر روی شبکه بایننس اسمارت چین ایجاد شد. این پلتفرم، چندین قابلیت را برای سپردهگذاری و کسب درآمد به کاربران معرفی میکند. افراد میتوانند با تأمین نقدینگی در استخرها، توکنهای LP (توکنهای مخصوص استخر که سهم شما از داراییهای موجود در آن را نشان میدهد) دریافت کنند. سپس میتوانند این توکنهای LP را در فارمهای بهره سپردهگذاری کرده و توکن حاکمیتی (Cake) را پاداش بگیرند و همچنین با سهامگذاری توکنهای Cake در استخرهای Syrup، از سایر توکنهای اکوسیستم بایننس اسمارت چین درآمد کسب کنند.

برای آشنایی با مشهورترین پلتفرمهای دیفای و یادگیری روشهای کشت سود یا سهامگذاری در این بازار، به مقاله «جامعترین آموزش دیفای؛ از سیر تا پیاز پلتفرمهای غیرمتمرکز» مراجعه کنید. همچنین با استفاده از پلتفرم stakingrewards، میتوانید میزان پاداش احتمالی خود را در هرکدام از پلتفرمهای دیفای محاسبه کنید.

چگونه یک پلتفرم سهامگذاری انتخاب کنیم؟

پلتفرمی که برای سهامگذاری انتخاب میکنید، بهاندازه پاداشی که دریافت میکنید، حائز اهمیت است. با یک انتخاب اشتباه ممکن است همه پاداشها و کوینهای سهامگذاریشده خود را یکجا از دست بدهید. در این بخش، برخی از موارد ضروری برای انتخاب یک پلتفرم سهامگذاری را مرور میکنیم.

در صفحات اجتماعی جستجو کنید

بههنگام تحقیق در مورد پلتفرمهای جدید در حوزه دیفای، هرگز به گفتههای بنیانگذار یا تیم پشتیبان پلتفرم اکتفا نکنید؛ مخصوصاً اگر در این حوزه تازهکار هستید. به رِدیت و توییتر سری بزنید و ببینید دیگران در مورد این پروتکل چه نظری دارند. کاربرانی که از مبانی تخصصی پلتفرم آگاه هستند، اغلب متوجه کلاهبرداریهای احتمالی میشوند و معمولاً جامعه ارزهای دیجیتال را از نشانههای حاکی از فعالیتهای مجرمانه یا ضعف کُد پلتفرم آگاه میکنند.

سابقه و مدت فعالیت پلتفرم را بررسی کنید

فریب وعده نرخ بالای سود سالانه (APY) را نخورید. عوامل بسیار مهم دیگری، همچون سابقه و مدت فعالیت پلتفرم نیز وجود دارند که از اهمیت بالایی برخوردار هستند. پس بهجای بهخطرانداختن سرمایههای خود در پلتفرمهای نامعتبری که سودهای نجومی وعده میدهند، تا حد امکان از پلتفرمهای خوشسابقه و معتبر استفاده کنید.

از سرویسهای امانی دوری کنید

اگر میخواهید از پلتفرمهای «سهامگذاری بهعنوان سرویس» و سرویسهای سهامگذاری شخص ثالث استفاده کنید، حتماً از وبسایتهای معتبر درباره آنها تحقیق کنید. همیشه سعی کنید که از سپردهگذاری داراییهای خود در سرویسهای امانی (کاستدی) پرهیز کنید زیرا با این کار، داراییهای خود را در معرض خطر بالقوه کلاهبرداری و هک قرار میدهید.

شرایط سهامگذاری را مطالعه کنید

پیش از سهامگذاری، شرایط یا قوانین حاکم بر روند سهامگذاری را مطالعه کنید. این قوانین شامل موارد مختلفی میشوند، از جمله اینکه آیا کیف پول باید به صورت شبانهروزی به اینترنت متصل باشد، آیا پیش از برداشت ارزهای دیجیتال سهامگذاریشده، این داراییها باید مدت زمان مشخصی (تحت عنوان cooling period) قفل باشند و حداقل کوینهای موردنیاز بهمنظور تکمیل فرایند سهامگذاری چقدر است.

نحوه سهامگذاری ارزهای دیجیتال

فرایند سهامگذاری ارزهای دیجیتال به انتخاب شما بستگی دارد. بهعنوان مثال، سهامگذاری سرد (آفلاین) با اعتبارسنجی مستقیم روی یک پلتفرم مبتنی بر اثبات سهام متفاوت است. علاوه بر این، استفاده از پلتفرمهای «سهامگذاری بهعنوان سرویس» نیز مسیر متفاوتی را نسبت به سهامگذاری شخص ثالث یا سهامگذاری مبتنی بر صرافی طی میکند.

سهامگذاری در صرافی

در این بخش، به نحوه سهامگذاری ارزهای دیجیتال با استفاده از صرافیها نگاهی خواهیم داشت. برای مثال میخواهیم در پلتفرم بایننس، اتریوم سهامگذاری کنیم:

۱. اولین گام، داشتن یک حساب بایننس و چند کوین اتریوم است. از آنجا که در این روش قصد دارید در یک صرافی سهامگذاری کنید، میتوانید کوینهای دیگر خود را نیز به اتریوم تبدیل کنید.

۲. پس از ورود به حساب کاربری خود، از طریق سربرگ Finance وارد بخش Binance Earn شوید و روی گزینه سهامگذاری اتریوم (ETH ۲.۰ Staking) کلیک کنید.

در نظر داشته باشید که کوینهای اتریومی که سهامگذاری میکنید، باید تا ۲۴ ماه در پلتفرم قفل شوند. پلتفرم بایننس، کوینهای اتریوم سهامگذاری را توکنیزه کرده و پاداش سهامگذاری را در قالب توکن بِت (BETH) توزیع میکند. بِت نسخه توکنیزهشده کوینهای اتریومی است که در بایننس سهامگذاری میشوند.

۳. روی گزینه Stake Now کلیک کنید و مشخص کنید که چه میزان کوین اتریوم برای سهامگذاری در نظر گرفتهاید.

۴. سپس، با انتخاب گزینه Confirm این میزان را تأیید کنید. پنجره جدیدی برای شما باز میشود که پس از مطالعه قوانین و شرایط، میتوانید دوباره بر روی گزینه تأیید (Confirm) کلیک کنید تا فرایند تکمیل شود.

سهامگذاری در کیف پول سختافزاری

مشابه با سهامگذاری در صرافی، روند سهامگذاری ارزهای دیجیتال در کیف پول سختافزاری نیز ساده است. در این قسمت از کوین اَلگو (ALGO) و کیف پول سختافزاری لِجِر (Ledger) بهعنوان مثال استفاده میکنیم.

۱. اولین گام، نصبکردن اپلیکیشن کوین اَلگو (ALGO) روی کیف پول لجر است.

۲. در لجر لایو (Ledger Live) حساب جدیدی ایجاد کنید و کوینهای ALGO را به حساب خود منتقل کنید.

۳. از داشبورد حساب خود در لجر لایو، بر روی Staking کلیک کنید.

به همین سادگی با استفاده از کیف پول لجر سهامگذاری کردید!

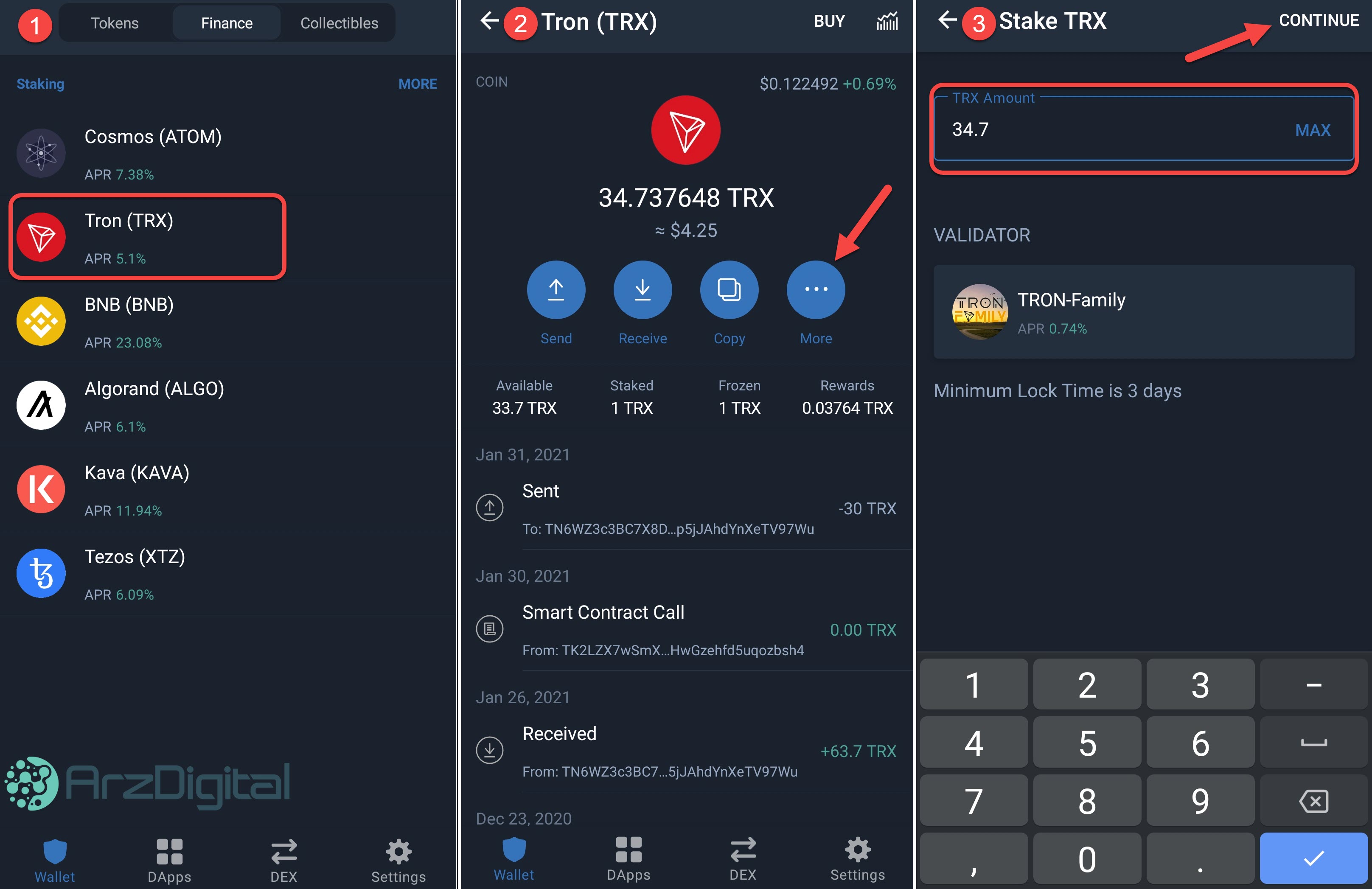

سهامگذاری در کیف پول نرمافزاری

سهامگذاری در کیف پولهای نرمافزاری چندارزی، بسیار ساده و بیدردسر است. برای این کار کافی است کوین موردنظر را انتخاب کرده و مقدار دلخواه از آن را استیک کنید. اما اگر از کیف پولهای اختصاصی هر کوین استفاده میکنید، میتوانید فولنود نماینده خود و یا استخر سهامگذاری را نیز تعیین کنید. در ادامه نحوه سهامگذاری ترون (TRX) در کیف پول تراست والت را بررسی میکنیم.

۱. کیف پول تراست را نصب کرده و مقداری TRX به آن انتقال دهید.

۲. از سربرگ Finance ارز دیجیتال TRX را انتخاب کنید.

۳. از صفحه بازشده، بر روی more کلیک کرده و گزینه Stake را انتخاب کنید.

۴. مقدار TRX موردنظر برای سهامگذاری را وارد کنید. سپس بر روی Continue کلیک کرده و سهامگذاری را تأیید کنید.

آینده سهامگذاری ارزهای دیجیتال

با توجه به بحث بالا، مشخص است که از نظر زیستمحیطی و شاید اقتصادی، فرایند سهامگذاری نسبت به استخراج مبتنی بر اثبات کار سالمتر و کمهزینهتر است. به این ترتیب، سهامگذاری توجه روزافزونی را به خود جلب کرده است و هرروز بخش بیشتری از بازار ارزهای دیجیتال را به خود اختصاص میدهد. گرایش به سمت سهامگذاری از زمانی قوت گرفته است که اتریوم درنهایت الگوریتم خود را تغییر داد و در دسامبر ۲۰۲۰ (آذر ۹۹)، رسماً فرایند سهامگذاری خود را آغاز کرد.

همچنین، ظاهراً همزمان با رشد و گسترش صنعت سهامگذاری در دیفای در سال ۲۰۲۱، محبوبیت هر دو نوع سهامگذاریِ متمرکز و غیرمتمرکز نیز به اوج خود رسیده است.

در پایان، با توجه به این نکته که بسیاری از کاربران سهامگذاری در دیفای بر مبنای ترس از جاماندن (FOMO) به این حوزه جذب میشوند، در ورود به این فضا باید جوانب احتیاط را رعایت کنید؛ مخصوصاً در هنگام استفاده از پروتکلهای جدیدی که سودهای بالایی را به تأمینکنندگان نقدینگی و وامدهندگان پیشنهاد میکنند.

به یاد داشته باشید که سهامگذاری ارزهای دیجیتال خطرات قابلتوجهی به همراه دارد. بنابراین، باید انجام تحقیقات دقیق و کامل بهعلاوه سرمایهگذاری عاقلانه و منطقی را در اولویت قرار دهید.

در سهامگذاری خود موفق باشید!

نمودار لحظه ای سلطه Tether فهرست مطالب Toggle نمودار لحظه ای سلطه Tether دامیننس تتر چیست؟ تتر چیست؟ دامیننس چیست؟…

در بازارهای مالی قیمتها اغلب در یک روند مشخص حرکت میکنند. اما گاهی اوقات، این روندها با اصلاحهای کوتاهمدت همراه…

زمانیکه وارد بازارهای مالی بهخصوص ارزهای دیجیتال میشوید ممکن است با چندین نوع معامله و راه کسب درآمد روبهرو شوید….

هرچند در مقالات ادعا می شود که با خرید از طریق ICO ، سرمایه گذاران مالک بخشی از دارایی ها…