- صفحه اصلی

- مقالات

- آموزش سرمایهگذاری و ترید

- وام گرفتن در حوزه دیفای؛ توضیحی به زبان ساده

وام گرفتن در حوزه دیفای؛ توضیحی به زبان ساده

امروز بهلطف بلاک چین و قراردادهای هوشمند میتوانید در عرض چند دقیقه با پرداخت وثیقه، وام دریافت کنید و پس از بازپرداخت وام، دوباره وثیقه خود را بردارید و همه این فرایند بدون واسطه و کاملاً دیجیتالی انجام میشود.

تصور یک سیستم مالی بدون وام دادن و وام گرفتن دشوار است و امور مالی غیرمتمرکز (Decentralized financial) یا بهاختصار دیفای (DeFi) نیز از این قاعده مستثنی نیست. سال ۲۰۲۰ سالی مملو از نوآوری برای وام دادن و وام گرفتن داراییهای دیجیتال در حوزه دیفای بود و پلتفرمهای وامدهی غیرمتمرکز بسیاری با موفقیت جایگاه خود را در این فضا تثبیت کردند. با نظر به اهمیت این مفهوم در صنعت ارزهای دیجیتال، در ادامه با استفاده از مقالهای از وبسایت کوین تلگراف، نگاهی اجمالی به فرایند وام دادن و وام گرفتن در حوزه امور مالی غیرمتمرکز و برخی جزئیات این حوزه پرطرفدار خواهیم داشت.

وام دادن و وام گرفتن

وام دادن و وام گرفتن چه در حوزه امور مالی سنتی و چه در حوزه ارزهای دیجیتال، شامل فراهم کردن داراییهای پولی (اعم از ارزهای دیجیتال یا پول ملی) از سوی یک طرف برای طرفی دیگر، در ازای دریافت سود و درآمد ثابت است.

مفهوم «وام دادن و وام گرفتن» از دیرباز وجود داشته است و یکی از جنبههای اصلی هر سیستم مالی محسوب میشود. این مفهوم در سیستم مالی فعلی جهان که بر پایه سیستم «بانکداری کسری» (Fractional banking) شکل گرفته است از اهمیت ویژهای برخوردار است. سازوکار این سیستم بسیار ساده است: وامدهندگان در ازای دریافت نرخ بهره منظم، داراییهای مشخصی را در دسترس وامگیرندگان قرار میدهند. بهشیوه سنتی، مؤسسات مالی از جمله بانکها یا نهادهایی مستقل مانند وامدهندههای همتابههمتا مسئولیت انجام این فرایند را برعهده دارند، اما در دنیای ارزهای دیجیتال، این امر تا حدودی متفاوت است.

در حوزه ارزهای دیجیتال، وام دادن و وام گرفتن را میتوان به دو روش اصلی انجام داد:

- از طریق مؤسسههای مالی متمرکزی مانند بلاکفای (BlockFi) و سلسیوس (Celsius)

- با استفاده از پروتکلهای غیرمتمرکزی مانند کامپاند (Compound.finance)، آوی (Aave.com) و میکر (Makerdao.com)

برای دریافت وام در پروتکلهای غیرمتمرکز فقط کافی است یک کیف پول Metamask (کیف پول اتریومی) روی مرورگر کامپیوتر خود نصب کنید، مقداری اتر یا تتر یا دارایی دیگر برای وثیقه در آن داشته باشید و به وبسایت یکی از پلتفرمهای بالا مراجعه کنید. پس از بررسی میزان سود و وثیقه موردنیاز خیلی راحت میتوانید با ارائه وثیقه، وام دریافت کنید. البته این کار ریسکهایی هم دارد که ادامه میخوانید.

مؤسسات مالی متمرکز فعال در حوزه ارزهای دیجیتال را میتوان زیرمجموعه صنعت مالی متمرکز یا همان Centralized Finance (به اختصار CeFi) دانست. پلتفرمهای سِفای (CeFi) اگرچه تا حدی غیرمتمرکز هستند، اما کماکان به همان روش بانکهای سنتی کار میکنند. درواقع، پلتفرمهای سفای پلی بین سیستم بانکداری سنتی و داراییهای دیجیتال نوظهور هستند. این پلتفرمها مدیریت داراییهای سپردهشده افراد را بر عهده میگیرند و آنها را به اشخاص ثالث از جمله بازارسازها، صندوقهای پوشش ریسک یا سایر کاربران پلتفرم خود وام میدهند و از سوی دیگر، سود ثابتی را به سپردهگذار اولیه میپردازند. این مدل ممکن است در حد تئوری بسیار جالب و کاربردی بهنظر برسد؛ اما حقیقت این است که در برابر مشکلاتی از جمله سرقت، هک و سوءاستفاده عوامل نفوذی بهشدت آسیبپذیر است.

در برابر امور مالی متمرکز یا همان سفای، با صنعت مالی غیرمتمرکز یا Decentralized Finance (بهاختصار DeFi) روبهرو هستیم که از بسیاری جهات با نوع متمرکز خود متفاوت است. پروتکلهای دیفای (DeFi) به کاربران اجازه میدهند تا بهصورت کاملاً غیرمتمرکز از خدمات مربوط به وامدهی استفاده کنند و کنترل کاملی بر روی داراییهای خود داشته باشند. این کار با استفاده از قراردادهای هوشمندی امکانپذیر است که روی بلاک چینهای آزادی مانند اتریوم اجرا میشوند. برخلاف سفای، هر فردی در هر جایی از جهان میتواند از پلتفرمهای دیفای استفاده کند و برای استفاده از آن نیازی به ارائه اطلاعات شخصی و هویتی به یک مدیریت مرکزی نیست.

وام دادن و وام گرفتن در پلتفرمهای دیفای

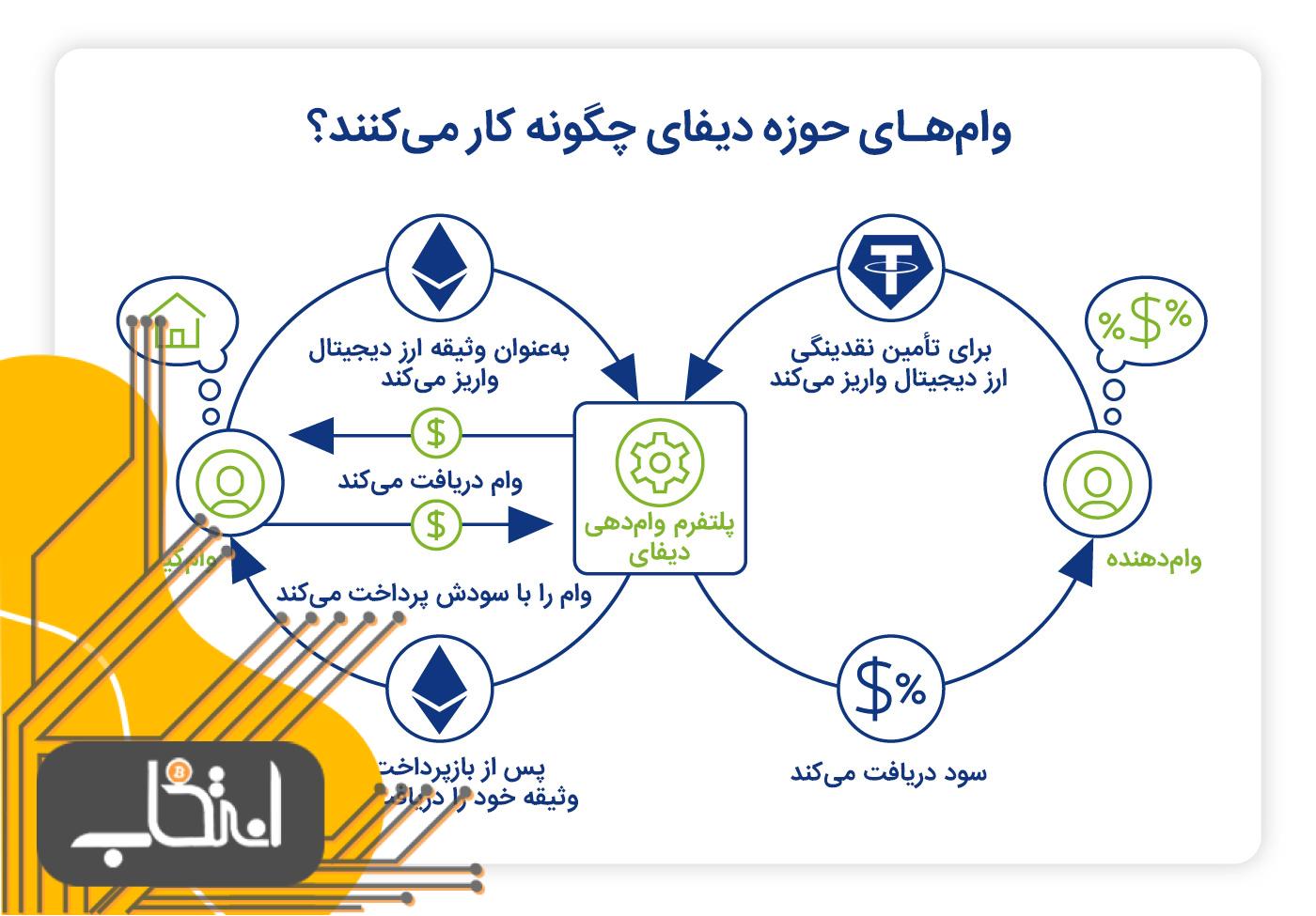

برای وام دادن و وام گرفتن در پلتفرمهای دیفای، فرد وامدهنده ابتدا با استفاده از یک قرارداد هوشمند، توکنهایی که میخواهد وام بدهد را به مکانی مجازی بهنام «بازار پول» ارسال میکند. سود وامدهنده نیز در همین بازار و در قالب توکن بومی پلتفرم به وی اهدا میشود.

بنابراین نخستین گام برای کاربرانی که قصد دارند دارایی خود را در این پلتفرمها وام بدهند این است که این دارایی را به بازار پول ارسال کنند. توضیح دادیم که بازار پول در حقیقت قرارداد هوشمندی است که بهعنوان یک واسطه دیجیتال خودکار عمل میکند. این واسطه دیجیتال، داراییهای کاربران را به کوینهایی تبدیل میکند که در دسترس متقاضیان وام قرار میگیرد.

قرارداد هوشمند مذکور بهصورت خودکار توکنهایی را بهعنوان بهره و در چندین مرحله به وامدهنده ارائه میکند. وامدهنده میتواند در مراحل بعدی، این توکنها را با دارایی اصلی خود جایگزین کند. توکنهایی که ایجاد میشوند، توکن بومی پلتفرم هستند. بهعنوان مثال، توکنهای مربوط به بهره در پلتفرم آوی، آتوکن (aToken) و در پلتفرم میکر، دای (Dai) نامیده میشوند.

تقریباً تمام وامهایی که از طریق توکنهای بومی ارائه میشوند، وثیقه بیش از حد دارند. بهعبارت بهتر، کاربرانِ مایل به دریافت وام باید وجه ضمانتی در قالب ارزهای دیجیتال ارائه دهند که ارزش آن بیش از میزان وام اصلی باشد.

ممکن است در وهله اول این شرط تا حدی بیمعنی به نظر برسد، زیرا ممکن است فکر کنید که فرد میتواند از همان ابتدا دارایی خود را بفروشد تا پول موردنیاز را دریافت کند. اما پس از آشنایی بیشتر با پلتفرمهای دیفای، متوجه خواهید شد که دلایل منطقی زیادی برای آن وجود دارد.

اولین دلیل این است که ممکن است کاربران حتی در صورت مواجهه با هزینههای پیشبینینشده نیز، مایل به فروش سرمایه خود نباشند؛ چراکه احتمال میدهند ارزش داراییهای آنها در آینده افزایش یابد. علاوه بر این، با وام گرفتن از طریق پروتکلهای دیفای، افراد میتوانند بهصورت بالقوه از پرداخت مالیاتی که به سود سرمایه توکنهای دیجیتال آنها تعلق میگیرد اجتناب کنند و یا آن را به تأخیر بیندازند. و در نهایت این که افراد میتوانند از داراییهایی که از طریق این پلتفرمها وام گرفتهاند استفاده کنند تا میزان اهرم خود را در برخی موقعیتهای ویژه معاملاتی افزایش دهند.

میزان وامی که هر کاربر میتواند دریافت کند محدود است و دو عامل اصلی وجود دارد که این محدودیت را تعیین میکند:

- عامل اول مربوط به میزان سرمایهای است که برای وام گرفتن در پلتفرم موجود است. شاید این مسئله چندان جدی به نظر نرسد؛ اما اگر فردی قصد داشته باشد حجم بالایی از توکنی خاص را وام بگیرد، این عامل ممکن است مشکلآفرین باشد.

- شرط دوم وابسته به «عامل وثیقه» (Collateral factor) توکنهایی است که وامگیرنده ارائه میدهد. اصطلاح «عامل وثیقه» به کل مقداری اشاره دارد که میتوان در ازای میزان وثیقه ارائهشده دریافت کرد. بهعنوان مثال، عامل وثیقه توکنهای دای و اتر روی پلتفرم وامدهی کامپاند (Compound) ۷۵٪ است؛ به این معنی که کاربران میتوانند تا سقف ۷۵ درصد از ارزش دای یا اتری که ارائه دادهاند، وام دریافت کنند.

با نگاهی فنیتر میتوان گفت ارزش کل مبلغ وام افراد وامگیرنده باید کمتر از این میزان باقی بماند: ارزش وثیقه ارائهشده ضرب در عامل وثیقه

تا زمانیکه این شرط اجرا شود، فرد میتواند به هر اندازه که مایل است پول دریافت کند.

نحوه توزیع سود در دیفای

بهطور خلاصه، عملکرد پلتفرمهای وامدهی به این شکل است که شخص وامدهنده کوینی که قصد وام دادن آن را دارد بهعلاوه پلتفرم غیرمتمرکزی را که مایل به استفاده از آن است انتخاب میکند و کیف پول ارز دیجیتال خود را برای اهدای این کوینها به پلتفرم موردنظر متصل میکند. سود وامدهنده سپس به همین کیف پول ارسال خواهد شد.

بهرهای که وامدهندگان دریافت میکنند و آنچه وامگیرندگان باید بپردازند با استفاده از نسبتی محاسبه میشود که بین توکنهای عرضهشده و وامگرفتهشده در بازاری مشخص وجود دارد.

همچنین شایان ذکر است که بهتناسب هر بازار، درصد سود سالانه وامگیرندهها (Borrow APY) بیشتر از درصد سود سالانه وامدهندههاست (Supply APY). به عبارت سادهتر، سودی که وامگیرنده باید بپردازد بیشتر از سودی است که وامدهنده دریافت میکند.

اگر بخواهیم نگاهی کمی تخصصیتر داشته باشیم، میتوان گفت سود وامها در ازای هر بلاک اتریوم تعیین میشود و از همین جهت، این مقدار بهطور کلی متغیر است. درصد سود کاربران بسته به میزان تقاضا برای یک توکن خاص در زمانهای مختلف بهطور چشمگیری تغییر میکند. البته امروزه برخی از پروتکلها از جمله آوی بهره ثابتی را برای وامگیرنده مشخص میکنند.

بنابراین هر پلتفرم نسبت به ضوابط و شرایط خود ممکن است سود متفاوتی ارائه دهد.

ریسک وامهای دیفای

پروتکلهای دیفای نیز خطرات خاص خود را دارند که از میان آنها میتوان به سه مورد زیر اشاره کرد:

- دستکاری قرارداد هوشمند توسط شخص ثالث

- از بین رفتن وثیقه بهعلت کاهش شدید قیمت (مثلاً بیش از ۵۰٪)

- افزایش نرخ بهره وامگیرنده در مدت زمانی کوتاه

البته لازم به ذکر است که این خطرات در مقایسه با امور مالی متمرکز واقعاً ناچیز است. با این حال، مانند هر فرایند مالی دیگری، حوزه دیفای نیز خالی از احتمال خطر نیست و مشکلات خاص خود را دارد.

بهعنوان مثال، در دوره جنون دیفای در سال ۲۰۲۰ که روش «کِشت سود» (Yield farming) طرفداران بسیاری در سرتاسر جهان پیدا کرد، نرخ بهره وامگیرنده برای برخی از ارزهای دیجیتال تا بیش از ۴۰ درصد افزایش یافت. این مسئله ممکن است باعث شود کاربرانِ تازهکار و ناآگاهی که نرخ بهره وام خود را بهصورت روزانه دنبال نمیکنند، مجبور شوند بیش از آنچه در ابتدا انتظار داشتند سود بازپرداخت کنند.

در مجموع، اگرچه کل فرایند وام دادن و وام گرفتن با استفاده از پلتفرمهای دیفای واقعاً پیچیده نیست، اما این پلتفرمها در برخی جزئیات (مانند کیف پولهای قابلپشتیبانی و نرخ بهره) با یکدیگر متفاوت هستند.

هر چقدر که پلتفرم مورداستفاده بزرگتر و دارای نقدینگی بیشتری باشد، خطرات کاهش مییابند.

علاوه بر این، کاربران خود نیز باید جانب احتیاط را رعایت کنند و بههنگام وارد کردن آدرس کیف پول خود، مطمئن شوند که جزئیات و اعداد آن را درست وارد کردهاند تا درنهایت داراییهای خود را از دست ندهند؛ زیرا در این صورت هیچ راهی برای بازیابی این داراییها وجود نخواهد داشت.

نمودار لحظه ای سلطه Tether فهرست مطالب Toggle نمودار لحظه ای سلطه Tether دامیننس تتر چیست؟ تتر چیست؟ دامیننس چیست؟…

در بازارهای مالی قیمتها اغلب در یک روند مشخص حرکت میکنند. اما گاهی اوقات، این روندها با اصلاحهای کوتاهمدت همراه…

زمانیکه وارد بازارهای مالی بهخصوص ارزهای دیجیتال میشوید ممکن است با چندین نوع معامله و راه کسب درآمد روبهرو شوید….

هرچند در مقالات ادعا می شود که با خرید از طریق ICO ، سرمایه گذاران مالک بخشی از دارایی ها…