فارمینگ در DeFi؛ سودهای نجومی در بلاک چین اتریوم؟

حوزه مدیریت مالی غیرمتمرکز (Decentralized Finance) که بیشتر با عبارت دیفای (DeFi) شناخته میشود، به استفاده از قابلیتهای بلاک چینهای عمومی و قراردادهای هوشمند برای ارائه خدمات مالی مانند وامدهی و ایجاد زیرساختهای معاملاتی غیرمتمرکز گفته میشود. دیفای استفاده از خدمات بانکداری را با حذف واسطههای بانکی ممکن میکند و از آن بهعنوان بزرگترین کاربرد پلتفرمهایی چون اتریوم بعد از ICOها یاد میشود که در سال ۲۰۱۹ مورد توجه استارتاپها و شرکتهای سرمایهگذار خطرپذیر قرار گرفت.

در هفتههای گذشته که بحث درباره دیفای در شبکههای اجتماعی و در میان جامعه ارزهای دیجیتال به شدت داغ بود و از شیوه جدیدی برای کسب درآمد در این حوزه تحت عنوان Yield Farming مرتبا یاد میشد، اغلب توکنهای پروژههای دیفای که از میان آنها میتوان به کامپاند (Compound) و آوی (Aavi) اشاره کرد، رشدهای قابلتوجهی ثبت کردند.

در ادامه پلتفرم کامپاند را معرفی کرده و نحوه استفاده از آن را برای وامدهی و همچنین امکان کسب سودهای نامتعارف را نیز بر روی آن بررسی خواهیم کرد.

معرفی پلتفرم کامپاند (Compound)

در حالت عادی شما میتوانید پول خود را در بانکها بهعنوان سپرده نگهداری و سود سپرده سرمایهگذاری آن را دریافت کنید. اما مشکلی که وجود دارد این است که برای مثال اگر سپرده بلندمدت انتخاب کرده باشید، نمیتوانید پول خود را انتقال دهید یا از آن استفاده کنید. کامپاند برای رفع این مشکل ساخته شده تا در حالی که دارایی دیجیتال شما بهصورت سپرده در حال دریافت سود است، بتوانید آن را انتقال داده یا حتی خرج کنید. علاوه بر این کامپاند یک سیستم وامدهی غیرمتمرکز ایجاد کرده که دردسرهای کاغذبازی بانکها در آن حذف شده است.

کامپاند توسط رابرت لشنر، اقتصاددان سابق، با هدف ایجاد استخرهای نقدینگی بر روی بلاک چین اتریوم ساخته شده است که بر اساس نیروهای عرضه و تقاضا در هر بازار، به طرف قرضدهنده سود داده و از طرف قرضگیرنده کسر میشود. در این پروتکل تأمینکنندگان نقدینگی با قرار دادن داراییهای خود در پلتفرم، در ازای آن بر روی شبکه اتریوم سیتوکن (cTokens) دریافت میکنند که سود وام بر اساس این توکنها محاسبه میشود.

این توکنها با پشتوانه داراییهای قفل شده ساخته میشوند و نرخ بهره پس از استخراج هر بلاک در شبکه اتریوم بر روی آنها محاسبه میشود. سیتوکنها که بر اساس استاندارد ERC20 ساخته شدهاند، برخلاف داراییهای قفل شده، قابل انتقال و تبدیل هستند. از طرفی فرد وامدهنده میتواند با دادن توکنهای کامپاند خود در هر لحظه اصل پول خود را به علاوه سود سپردهاش باز پس گیرد.

برای مثال در صورتی که بخواهید از تأمینکنندگان نقدینگی اتریوم در کامپاند باشید، این پلتفرم به شما سیاتریوم یا cETH میدهد که سود سپرده بر روی این توکنها محاسبه میشود و شما با بازپسدادن این توکنها میتوانید اتریوم خود را پس بگیرید.

از سوی دیگر شما میتوانید دارایی دیجیتال ارائه شده را به وثیقه (Collateral) تبدیل کنید تا علاوه بر حفظ سپرده و سود دریافتی آن، بتوانید وام هم دریافت کنید. در این حالت باید به نرخ بهره وام دریافتی توجه کنید چون که اگر نرخ بهره نقدینگی دریافت شده از نقدینگی تأمین شده بیشتر باشد، در این صورت نرخ بهره حساب شما منفی میشود. همچنین طرفین قرضدهنده و قرضگیرنده، توکنهای کامپاند (COMP) دریافت میکنند که با داشتن آن در تصمیمات شبکه حق رأی به دست میآورند و از طرفی هم این توکنها ارزشمند هستند و میتوان آنها را در صرافیهای معتبری مانند بایننس فروخت.

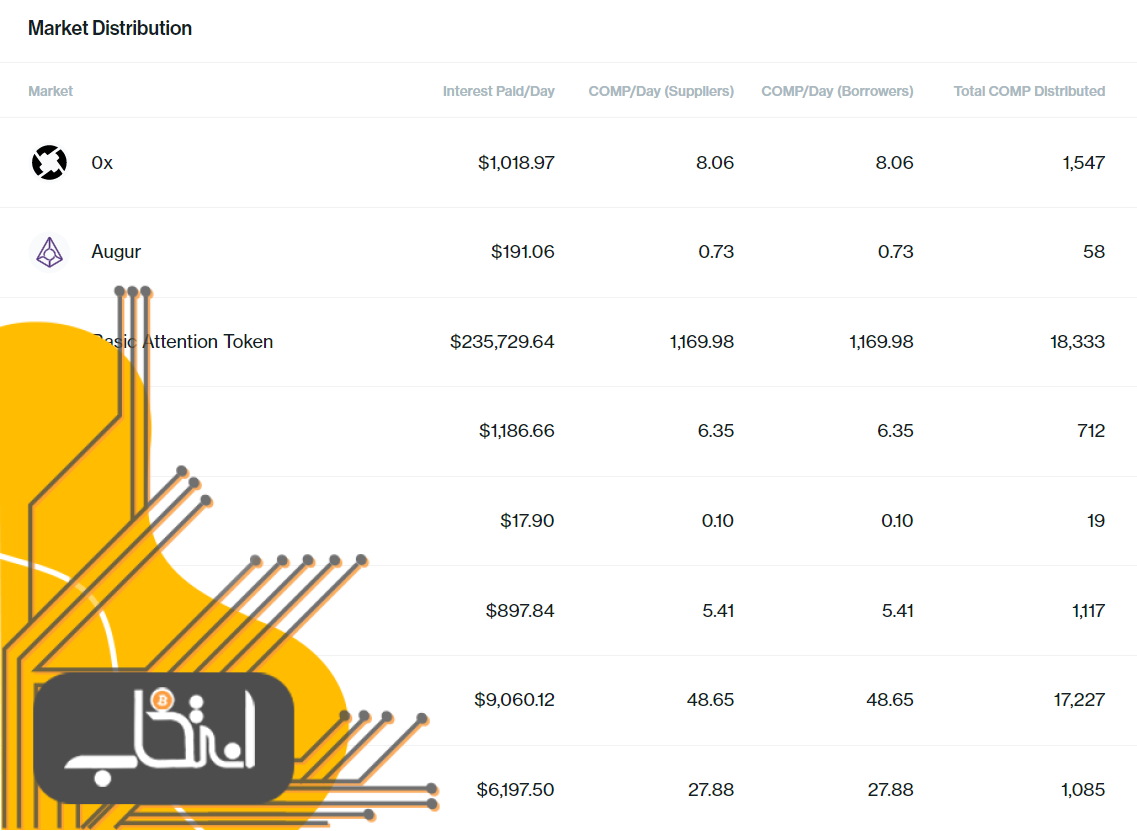

در حال حاضر بازارهای نقدینگی برای توکنهای دای، بت، آگر، یواسدی کوین (دلار کوینبیس)، تتر، زیرواکس و رپد بیت کوین (بیت کوین توکنیزه شده در اتریوم) موجود است.

نکته بسیار مهمی که وجود دارد این است که ارزش وثیقه شما همواره باید از ارزش وام دریافتیتان بیشتر باشد زیرا اگر وثیقه شما با کاهش ارزش شدید مواجه شود در این صورت دارایی شما برای تأمین بازپرداخت وام فروخته میشود.

ترفند سود حداکثری در کامپاند

در حالت عادی شما میتوانید با سپردهگذاری دارایی خود در سایت کامپاند، سود متغیری را که گاهی اوقات برای برخی بازارها تا ۲۵ درصد نیز میرسد دریافت کنید.

نحوه کار پلتفرم کامپاند را بهصورت نسبتا خلاصه توضیح دادیم، اما امکان اجرای برخی روشهای عجیب در هفتههای گذشته بر روی این پلتفرم باعث شد تا برخی کاربران جامعه ارزهای دیجیتال از سودهای سالانه ۱۰۰ درصدی و حتی بیشتر بر روی کامپاند خبر دهند.

هر روز نزدیک به ۲۸۸۰ توکن کامپاند در کل پلتفرم با توجه بهمیزان نرخ بهره هر بازار بین تأمینکنندگان و دریافتکنندگان نقدینگی توزیع میشود. باید توجه داشت که امکان وامدهی دوباره با وام دریافتی از پلتفرم هم وجود دارد اما با این تفاوت که ریسک از دست دادن وثیقه اولیه بیشتر میشود. در واقع استفاده از این روش تقریبا مشابه با ابزار اهرم در بازارهای مارجین است.

با توجه به سازوکار پلتفرم، میتوان گفت که توکنهای دریافتی کامپاند عامل اصلی افزایش نرخ سود دریافتی در این پلتفرم وامدهی است. بر این اساس با از بین بردن ریسک کاهش ارزش وثیقه که ممکن است به از دست دادن آن منجر شود، میتوان سود خوبی از پلتفرم به دست آورد. این کار با وامدهی و وثیقهگذاری بر روی استیبلکوینها که ارزشی معادل ۱ دلار دارند و دریافت وام بر روی یک استیبلکوین دیگر ممکن میشود.

در حال حاضر برنامه غیرمتمرکز instadapp این کار را بهصورت خودکار انجام میدهد، اما استفاده از این پلتفرم نیز نیازمند اعتماد به کدهای قرارداد هوشمند آن خواهد بود، چرا که هرگونه باگ میتواند به فاجعه دیگری مانند هک دائو در آینده منجر شود.

برای درک بهتر سود سالانه دریافتی از این روش، به این مثال توجه کنید:

۱. فرض کنید میخواهید کار خودتان را برای از بین بردن ریسک کار، با یکی از استیبلکوینها شروع کنید.

۲. در این صورت باید بهدنبال وامدهی بر روی توکنی باشید که بیشترین نرخ بهره را دارد و توکنی را دریافت کنید که کمترین نرخ بهره را برای آن باید بپردازید.

۳. میزان پرداختی توکنهای کامپاند در هر بازار نقدینگی نیز اهمیت زیادی دارد، زیرا سود اصلی از به دست آوردن این توکنها بهعنوان هر دو طرف قرضدهنده/قرضگیرنده حاصل میشود. پس باید بازارهایی را انتخاب کنید که توکن کامپاند بیشتری دریافت کردهاند.

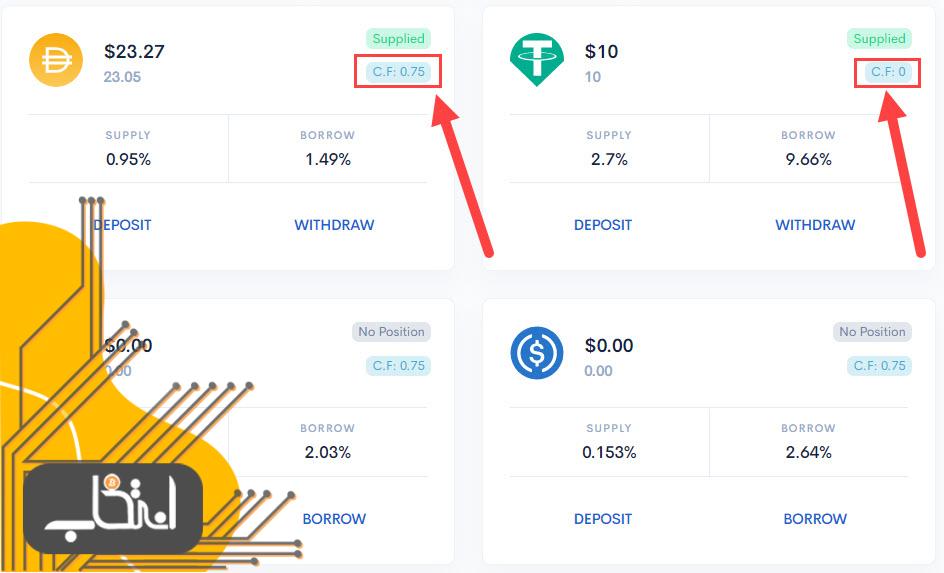

۴. استیبلکوینهایی را انتخاب کنید که بیشترین دریافتی توکن کامپاند را دارند. گزینه بعدی که باید مدنظر داشته باشید، ضریب وثیقهگذاری یا C.F مربوط به هر دارایی است. این ضریب فرضا اگر برای دای ۰.۷۵ باشد نشان میدهد که شما با وثیقهگذاری ۱۰۰ واحد دای (که ارزشی معادل ۱۰۰ دلار دارد)، میتوانید معادل ۷۵ واحد دای از پلتفرم قرض بگیرید. این ضریب در حال حاضر برای برخی توکنها از جمله تتر برابر با صفر است؛ یعنی شما با سپردهگذاری تتر نمیتوانید از پلتفرم توکن قرض بگیرید.

۵. پس از انتخاب استیبل کوین موردنظر برای سپردهگذاری در پلتفرم که ما آن را دای در نظر میگیریم، وارد داشبرد instadapp شده و با یکی از گزینههای موجود، کیف پول را به برنامه غیرمتمرکز متصل میکنیم و عملیات deposit را انجام میدهیم. پس از سپردهگذاری و تأیید تراکنش در شبکه، وارد سربرگ Compound شده و دارایی موردنظر را در این بخش نیز deposit میکنیم.

اخطار ۱: این برنامه غیرمتمرکز مورد تأیید انتخاب نیست و با در نظر گرفتن احتمال وجود باگ در قراردادهای هوشمند آن، باید به ریسک قرار دادن سرمایه در این پروتکلها نیز توجه داشت.

اخطار ۲: استفاده از Yield Farming با برنامه instadapp لازمه پرداخت هزینههای کارمزد نسبتا سنگین برای تعامل با قراردادهای هوشمند برنامه است. لذا توجه داشته باشید که استفاده از این روش برای مبالغ پایین نمیتواند هزینههای کارمزد را پوشش دهد و سودده نیست.

اخطار ۳: استفاده از این روش در واقع نوعی به کار بردن اهرم معاملاتی است. از این جهت که ارزش استیبلکوینها عموما برابر با یک دلار است و تغییر نمیکند لذا استفاده از اهرم در این روش میتواند ریسک را کاهش دهد. با این حال تاکنون شاهد اتفاقاتی از جمله خارج شدن وابستگی نسبت به معادل دلاری در توکنهایی مانند تتر، دای و چند نمونه دیگر بودهایم. توجه کنید که در صورت وقوع این اتفاق دارایی شما در پلتفرم از دست خواهد رفت یا به اصطلاح لیکویید خواهد شد.

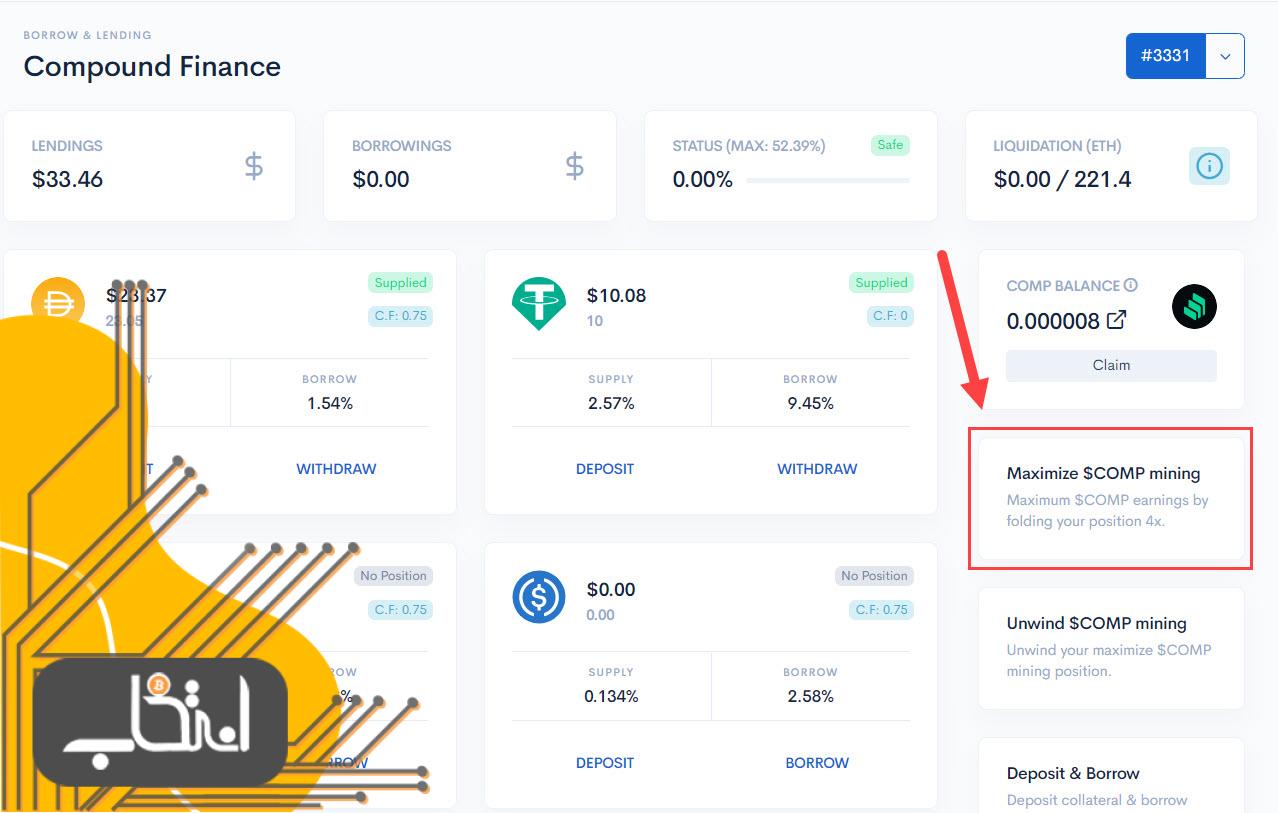

۶. پس از تأیید تراکنشها در شبکه اتریوم، گزینه Maximise Comp Mining را از سمت راست انتخاب میکنیم.

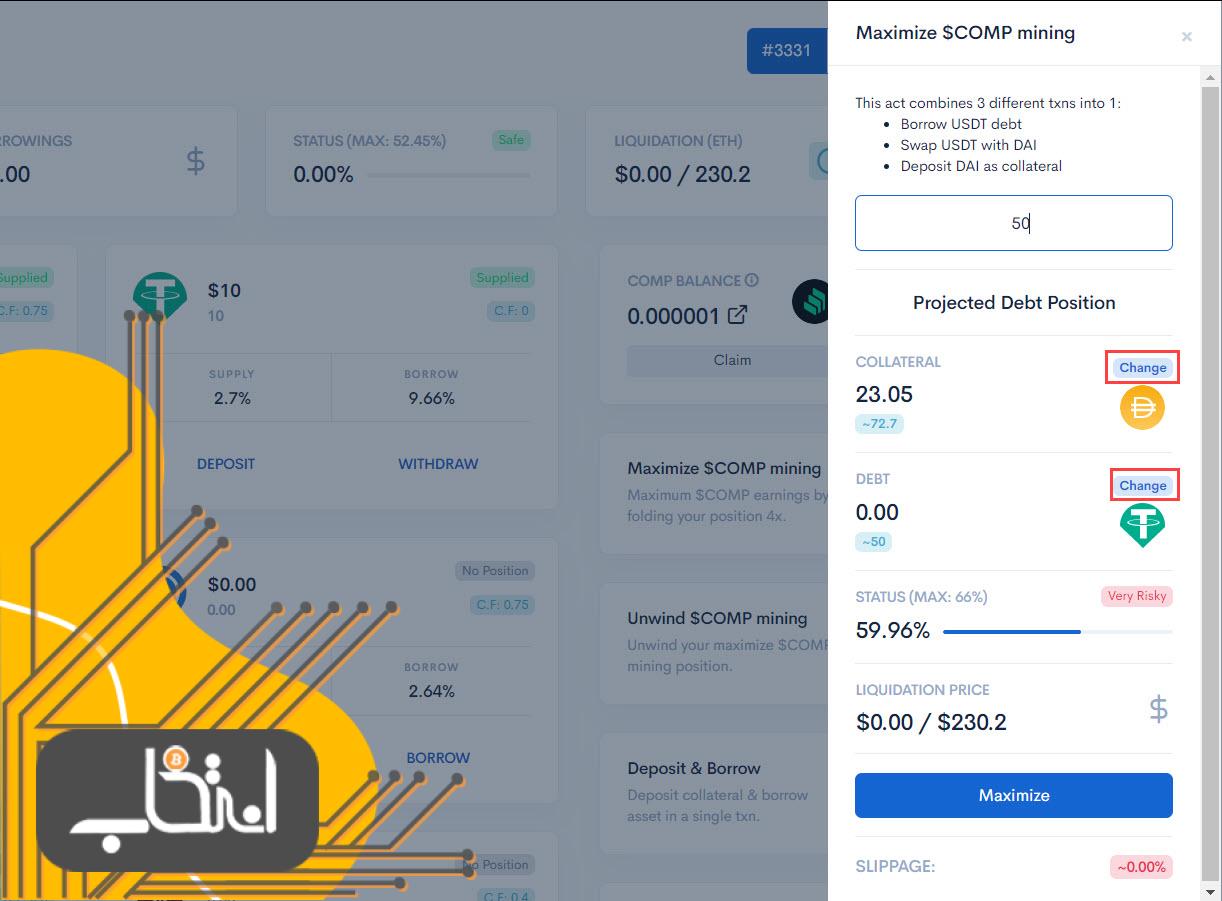

۷. در صفحه باز شده میتوانید توکن وثیقه را به همراه توکنی که قصد قرض گرفتن آن را دارید، مشخص کنید. در نوار پایین خطر لیکویید شدن دارایی شما نمایش داده میشود. سعی کنید این گزینه را بر روی Safe و یا Risky نگه دارید.

۸. برای محاسبه میزان سود حاصل از این روش و نرخ بهره خالص سالانه میتوانید به جدول زیر نگاه کنید. در این مثال با عرضه ۱۰۰۰ واحد دای و قرض گرفتن ۲۵۰۰ واحد تتر، نرخ سود خالص سالیانه حدود ۲۵ درصد به دست آمده است. (در این محاسبات کارمزدهای شبکه لحاظ نشده است)

فایل اکسل این جدول را میتوانید از این لینک دانلود کنید. تمامی اطلاعات این جدول از سایت Compound قابلدسترسی است.

توجه داشته باشید که این نرخ با آخرین قیمت توکن کامپاند محاسبه شده و به عوامل دیگری از جمله مقدار کامپاند دریافتی برای هر بازار، عرضه و قرض خالص هر بازار و نرخ بهره هر یک از آنها وابسته است. برای همین مقدار، سود سالانه خالص در ابتدای اضافه شدن استیبل کوینها گاهی اوقات به بیش از ۱۰۰ درصد نیز رسیده بود که یک فرصت آربیتراژی برای مشارکتکنندگان در این بازار به وجود آورد. رصد آخرین بهروزرسانیهای قرارداد هوشمند این پروتکل که میتواند موجب تغییر ضریب وثیقهگذاری برخی توکنها و یا اضافه شدن استیبلکوینهای جدید شود، فرصتهای خوبی را از نظر کسب سود به ارمغان خواهد آورد.

البته لازم به ذکر است که با داشتن سرمایه قابلتوجه میتوان عرضه و قرض خالص را در بازارهای نقدینگی کامپاند تحت کنترل درآورده و بخش اعظم توکنهای کامپاند را از این طریق تصاحب کرد.

نتیجه گیری

علاوه بر روشهای معمول کسب درآمد از ارزهای دیجیتال مانند ترید، ماینینگ و استیکینگ، روشهای دیگری نیز مانند تأمین نقدینگی صرافیهای غیرمتمرکز، نرخ بهره استیبل کوینها و درآمد از طریق وامدهی نیز در حال مطرح شدن است. پلتفرمهای DeFi که پیشتاز شیوههای نوین کسب درآمد از ارزهای دیجیتال هستند، دریچهای بهسوی دنیای ابزارهای مالی بدون واسطههای بانکی گشودهاند.

امنیت پروتکلهای DeFi که مبتنی بر قراردادهای هوشمند هستند و در پلتفرمهایی نظیر اتریوم عمل میکنند، به شدت به نبودِ باگ در کدهای این قراردادها بستگی دارد. پیش از این تجربههای ناگواری مانند هک دائو بهخاطر وجود باگ در قراردادهای هوشمند یک برنامه غیرمتمرکز باعث ایجاد شکافهایی میان جامعه و توسعهدهندگان اتریوم شد.

موج اقتصاد غیرمتمرکز، منتقدان زیادی هم دارد که این ابزارها را به سفتهبازی متهم میکنند. با این حال همواره باید تمایزی میان ابزار مالی غیرمتمرکز ارائه شده و بازارهای معاملاتی پیرامون آنها در نظر گرفت؛ زیرا اگر بدون دانش قبلی از ابزارهایی مانند وامدهی استفاده کنید، ممکن است در میان اهرمها و موقعیتهای قرضگیری گوناگونی قرار بگیرید که شاید ارتباط چندانی با Yield Farming هم نداشته باشند.

در انتها از یاد نبرید که ارزهای دیجیتال به خودی خود یک حرکت نوین محسوب میشوند که در لبه آن ابزارهای مالی دیفای در حال شکافتن مرزهای فناوری هستند. از این جهت باید به اشکالات و خطاهای اولیه در کنار سفتهبازیهایی که برای بهرهگیری از این ابزارهای جدید شکل میگیرند، به چشم ملزومات تکامل این فناوری نگریست.

صرافی CEX یکی از صرافی های پیشرو در زمینه ارزهای دیجیتال است که اخیرا از طریق تلگرام، ایردراپ CEX را برای کاربران خود…

قبلاً در مورد سیستم های وام دهی دیفای و مزایای آن صحبت کردهایم اما هنوز یک شکاف در سیستم وام…

بخش انرژی ممکن است در بسیاری از زمینه ها مشکلات یا اختلالات مختلفی را تجربه کند. برخلاف آنچه اکثر مردم…

کسب و کار غیرمتمرکز یا دیفای در دنیای ارزهای دیجیتال روز به روز فراگیر شده و مقبولیت بیشتری پیدا کرده…