- صفحه اصلی

- آکادمی انتخاب

- تحلیل قیمت اتریوم

- ۳ معیار کلیدی نشان میدهند قیمت اتریوم به سمت ۲,۰۰۰ دلار در حرکت است

۳ معیار کلیدی نشان میدهند قیمت اتریوم به سمت ۲,۰۰۰ دلار در حرکت است

دادههای مختلف نشان میدهد که سرمایهگذاران نسبت به روند صعودی قیمت اتریوم بعد از اصلاح ۳۶ درصدی تا ۱,۳۰۰ دلار، امیدوارند و پیشبینی میکنند این ارز دیجیتال تا ۲,۰۰۰ صعود میکند.

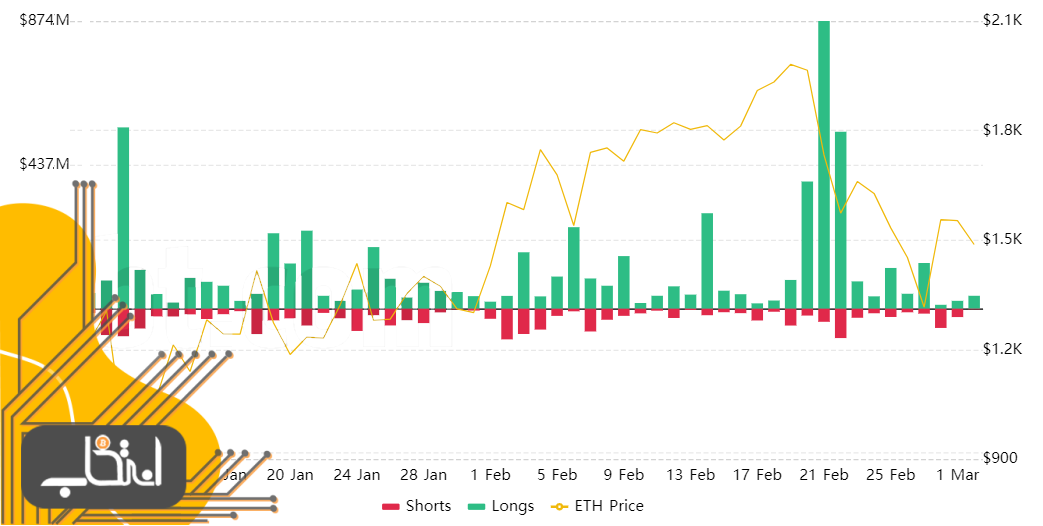

به گزارش کوین تلگراف، قیمت اتریوم ۲۰ فوریه (۲ اسفند) تا اوج ۲۰۱۵ دلاری پیش رفت. این مسئله باعث شد تا در چندین شاخص، شاهد افزایش شدید خوشبینی در ارتباط با این ارز دیجیتال باشیم. در حالی که میتوان این افزایش خوشبینی را ناشی از رشد ۱۷۶ درصدی اتریوم از ابتدای سال ۲۰۲۱ تا به اینجا دانست، نباید از اهمیت آن در میان سرمایهگذاران غافل شد.

یکی از دلایل اصلی احساسات مثبت حاکم بر بازار اتریوم، عرضه قراردادهای آتی CME برای اتریوم است. از سوی دیگر، داراییهای صندوق سرمایهگذاری اتریوم شرکت گری اسکیل (Grayscale) به ۶.۳ میلیارد دلار رسید. بهعلاوه، تبوتاب بازار امور مالی غیرمتمرکز (DeFi) هم همچنان رو به افزایش است و در حال حاضر بیش از ۲۱ میلیارد دلار اتر در این پلتفرمها قرار داده شده است.

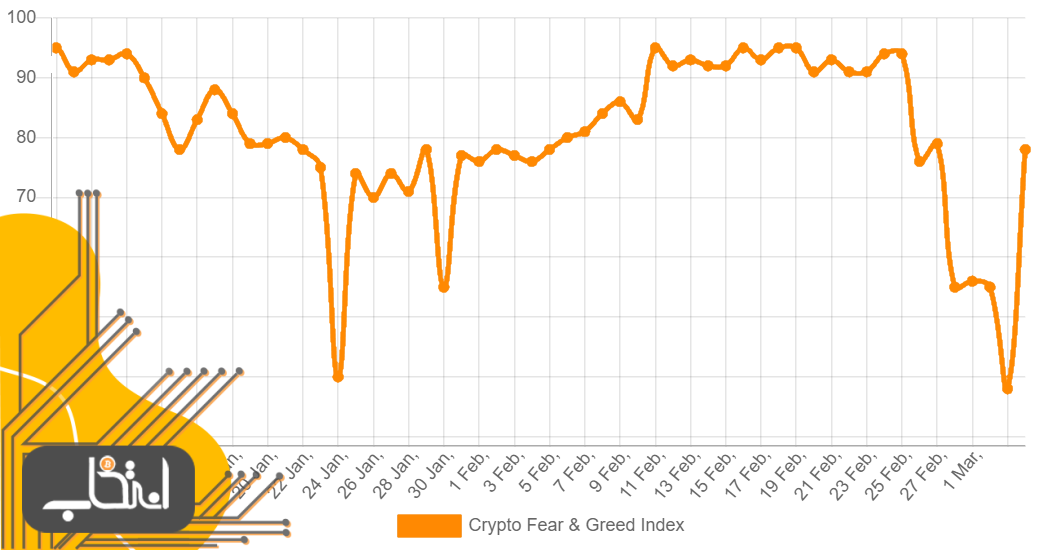

شاخص ترس و طمع

در حال حاضر، شاخص ترس و طمع در محدوده ۹۳ قرار دارد که نشاندهنده «طمع شدید» معاملهگران است. بسیاری از معاملهگران از این شاخص بهعنوان سیگنالی برای معاملات معکوسِ روند استفاده میکنند؛ این یعنی، سرمایهگذاران با فرض اینکه طمع سرمایهگذاران عاملی صعودی است، این معیار را بهعنوان یک فرصت خرید در نظر میگیرند؛ اما نباید فراموش کرد که در بیشتر موارد، طمع شدید سرمایهگذاران نشان از اصلاح قریبالوقوع دارد.

بر خلاف معاملهگران خرد که روزبهروز هم بر تعداد آنها افزوده میشود، بازارسازهای باتجربه و نهنگها نسبت به رسیدن قیمت اتریوم به ۲,۰۰۰ دلار شک دارند. جدای از اینکه اصلاح قیمت ۳۶ درصدی بعد از ثبت اوج قیمت منطقی به نظر میرسد، این اصلاح با لیکوییدشدنهای سرمایهگذاران تشدید شد.

بین ۱۹ تا ۲۳ فوریه (۱ تا ۱۳ اسفند)، ۲ میلیارد دلار قرارداد آتی فروش لیکویید شد که نمایانگر ۲۸ درصد از قراردادهای باز بود؛ به همین دلیل میتوان گفت که این مسئله ممکن است بهعنوان یک عامل در تضعیف احساسات صعودی حاکم بر بازار عمل کند. از سوی دیگر شاخص ترس و طمع هم همین مسئله را نشان داده است.

در کمال تعجب، هیچ کدام از این اتفاقات در بازارهای مشتقه اتریوم رخ نداد و هم پریمیوم قراردادهای آتی و هم چولگی (انحراف از توزیع نرمال) اختیار معامله صعودی باقی ماندند.

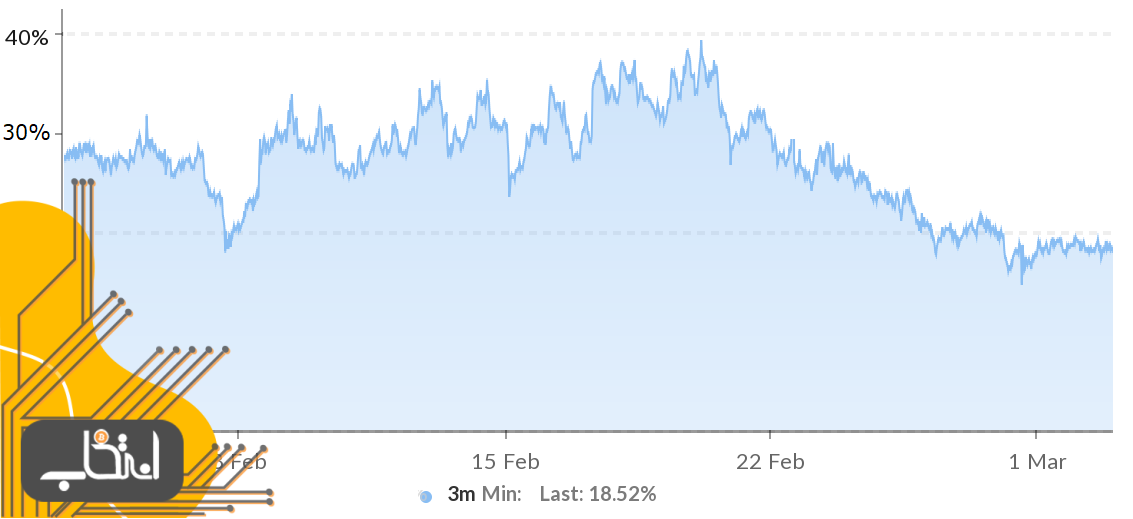

پریمیوم در محدودهای سالم قرار دارد

با محاسبه اختلاف بین بازارهای آنی و بازارهای آتی، معاملهگر میتواند صعودی یا نزولی بودن بازار را اندازهگیری کند.

در بازه سهماهه، پریمیوم قراردادهای هوشمند در مقایسه با بازارهای آنی معمولی، معمولاً ۱۰ درصد یا بیشتر است. هر زمان این درصد کاهش پیدا کند یا به بازه منفی برسد، نشاندهنده احساسات منفی بر بازار خواهد بود. این حالت «عقبگرد» نام دارد و نشان میدهد که روند بازار بهسمت نزولیشدن در حرکت است.

نمودار بالا نشان میدهد که اوج این شاخص ۲۰ فوریه و در محدوده ۳۰ درصد بوده است. در آن زمان قیمت اتریوم اوج تازهای ثبت کرد. شایان ذکر است که در طول اصلاح قیمت اتریوم و سقوط به ۱,۳۰۰ دلار هم این شاخص در بالای محدوده ۱۶ درصد باقی ماند. این دادهها نشان میدهد که سرمایهگذاران حرفهای نسبت به افزایش بالقوه قیمت اتریوم رویکردی مثبت دارند.

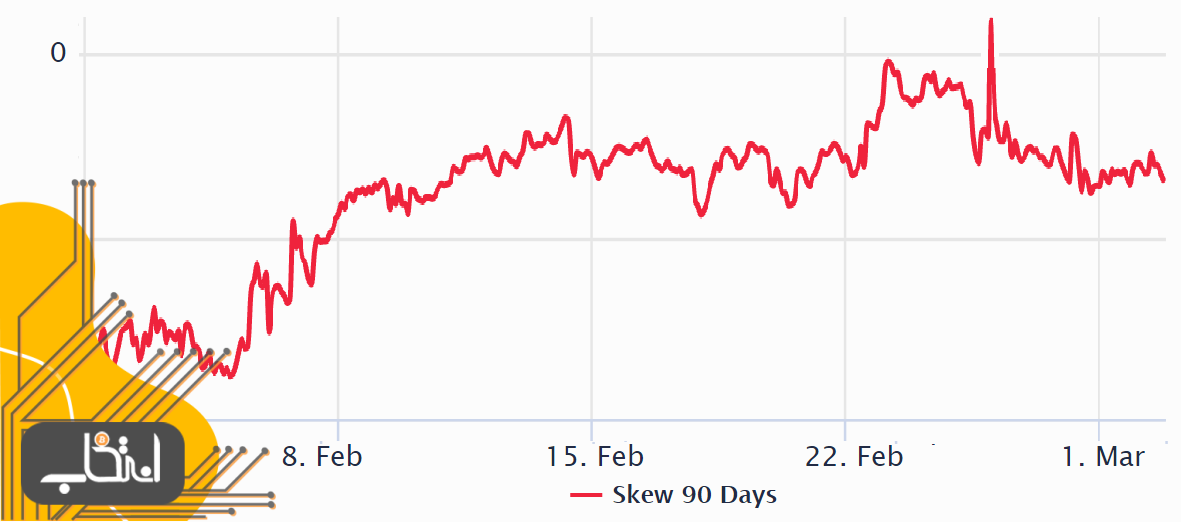

چولگی قراردادهای اختیار معامله صعودی است

در بحث بررسی قراردادهای اختیار، دلتای ۲۵ درصدی چولگی، عاملی تعیینکننده به حساب میآید. این شاخص، اختیارهای خرید (کال) و اختیارهای فروش (پوت) را در کنار هم مورد بررسی قرار میدهد.

وقتی که پریمیوم اختیارهای فروش بالاتر از اختیارهای خرید با ریسک مشابه، بیشتر شود، این معیار منفی خواهد شد. چولگی منفی نشانهای صعودی است. در سوی دیگر، در صورت نزولی بودن بازار، این معیار وارد محدوده مثبت میشود.

طی یک ماه گذشته، دلتای چولگی وارد محدوده مثبت نشده است؛ از همین رو، مدرکی دال بر اینکه معاملهگران بازار اختیار دیدگاهی نزولی دارند، وجود ندارد.

این دادهها امیدوارکننده هستند؛ با توجه به اینکه اتریوم با افزایش شدید فشار فروش همراه بوده است، ولی قراردادهای آتی و معاملات اختیار همچنان در محدوده صعودی قرار داشتند، میتوان برداشت کرد که این دادهها امیدوارکننده است.

رفتهرفته و هر چه اتر بیشتر از کف ۱,۳۰۰ دلاری خود فاصله بگیرد، اطمینان سرمایهگذاران نسبت به نشکستن روند صعودی بیشتر میشود.

قیمت اتریوم با ریزش تقریباً ۱۰ درصدی از سطح ۴۴۵ دلار در هفتهی گذشته، بار دیگر به زیر ۴۰۰ دلار…

اتریوم ماه جاری میلادی را در حالی آغاز کرد که در آستانه رسیدن به ۴۹۰ دلار بود. حالا و با…

شبکه اتریوم بهعنوان بلاک چین محبوب پروژههای دیفای شناخته میشود. از همین رو میتوان فعالیتهای حوزه دیفای را در این…

در پی جهش قیمت بیت کوین، قیمت اتریوم نیز با رشدی چشمگیر به محدوده ۴۴۷ دلار رسیده است. معاملهگران انتظار…