- صفحه اصلی

- مقالات

- دانشنامه آلت کوینها

- فلسفه ارزهای دیجیتال باثبات و آشنایی با معروفترین آنها

فلسفه ارزهای دیجیتال باثبات و آشنایی با معروفترین آنها

در بازار ارزهای دیجیتال، اکثر تریدرهای معتبر ترجیح میدهند تا بدون نیاز به ارزهای فیات از یک گزینه پایدار برای معامله داراییهای پرنوسان خود استفاده کنند. همچنین همه تریدرها گاهی به یک دورهی کوتاه برای استراحت نیازمندند تا داراییهای دیجیتال خود را از هرگونه افزایش و کاهش ارزش قابلتوجه در امان نگاه دارند و این دقیقاً همان چیزی است که ارزهای دیجیتال باثبات میتوانند، انجام دهند.

درواقع این توکنهای دیجیتال شده طراحی شدهاند تا ارزش خود را با نسبت تقریبی ۱:۱ برابر ارزش برخی از ارزهای مختلف که معروفترین آنها دلار نام دارد قرار دهند. بنابراین، تریدرهای ارزهای دیجیتال میتوانند در صرافیها از این توکنها بهعنوان یک ابزار مبادله برای جلوگیری از تغییر ارزش داراییهای خود استفاده کنند. این کار، سبب کاهش ریسک عمده نوسان قیمت داراییها میشود.

در حال حاضر تنها سه و نیم سال از عمر ارزهای دیجیتال باثبات میگذرد و آنها توانستهاند باقدرتی که در اختیار دارند بهطور کامل بازار را در دست بگیرند. با این حال آقای فیل گلازر (Phil Glazer) مدیر شرکت سرمایهگذاری Bitwise، معتقد است که با گذر زمان تنها آن دسته از ارزهای دیجیتال موفق خواهند بود که توانسته باشند، قیمت خود را به نسبت ارزهای فیات ثابت نگاه دارند و بتوانند بهطور کل یک تأثیر کلیدی مثبت بر تمام ارزهای دیجیتال بگذارند. شرح صحبتهای آقای گلازر:

یک ارز دیجیتال با قیمت تثبیتشده میتواند در موارد بسیار بیشتری نسبت به ارزهای دیجیتال فعلی مورداستفاده قرار گیرد. زیرا در حال حاضر و در درجه اول، ارزهای دیجیتال توسط سرمایهگذاران و دلالان با توجه به تغییرات قیمتی آنها تنها برای کسب سود نگهداری میشوند و درواقع بخش اندکی از مردم هستند که مانند دلار از این این ارزها برای دریافت حقوق و دستمزد خود، خرید مواد غذایی و… استفاده میکنند. علت این موضوع نیز تغییر زیاد و مداوم قیمتها است.

در حال حاضر با توجه به چشمانداز صرافیها، تنها تعداد مشخصی از ارزهای دیجیتال را میتوان با ارزهای دیجیتال باثبات مبادله کرد. درنتیجه، وجود جفت ارزها در این صرافیها باعث معامله بسیار بیشتر برخی از ارزهای باثبات نسبت به سایرین میشود. بهعنوان مثال جفت ارز USDT (که با نام تتر هم شناخته میشود و ادامه در رابطه با آن بیشتر بحث خواهیم کرد) در کنار بیت کوین، محبوبترین جفت ارز ارائه شده در بین صرافیها هستند.

اما چرا باوجود اینکه USDT سود یا ضرری به همراه ندارد باید تا این اندازه حجم مبادلات بالایی داشته باشد؟ در جواب این پرسش باید گفت که طراحی ارزهای باثبات بهگونهای است که مسیر متفاوتی از ارزش و قیمت را نسبت به سایر ارزهای دیجیتال دنبال میکنند و این دقیقاً همان چیزی است که سبب درخواست بالای آنها میشود. اگر شما مقداری بیت کوین داشته باشید و با دنبال کردن صعود قیمتها تصمیم بگیرید که بخشی از بیت کوینهایتان را بهطور موقت بفروشید، تتر میتواند این کار را با قیمت لحظهای بازار بیت کوین برایتان انجام دهد. درنتیجه اگر در ادامه همان روز بیت کوین ٪۱۵ از ارزش خود را از دست دهد، ارزش مقدار ارزی که پیشتر برای نگهداری به تتر تبدیل کرده بودهاید، ثابت باقی خواهد ماند.

اساساً تتر و سایر ارز های باثبات به شما امکان خارج شدن از صعود و نزول های بازار را هر زمان که بخواهید میدهند، همچنین فهم آسان ماهیت این ارزها نیز تاثیری در تغییر ارزش آنها نسبت دلار ایجاد نمیکند.

موجودیت ارزهای باثبات به تریدرها امکان میدهد تا مرتباً و بدون نیاز به یک سیستم بانکی متمرکز، برای انجام معاملات در محدوده قیمتهای مختلف بیت کوین و سایر ارزهای مرتبط به بازار وارد و از آن خارج شوند. توانایی مبادله دائمی ارزهای فرار (ارزهای با میانگین نوسان بالا) مانند بیت کوین با ارزهای دیجیتال بدون نوسان مانند ارزهای دیجیتال با ثبات در صرافیها یک مزیت بزرگ برای تریدرها و تمام کسانی است که به دنبال کاهش ریسک و محافظت از سبد داراییهای خود هستند. بنابراین، سرمایهگذاران و معامله گران به یک گزینه پایدار برای محافظت از داراییهای خود در برابر تغییرات شدید کوتاه و بلندمدت بازار فرار ارزهای دیجیتال نیاز دارند. همچنین در صورت درز نوعی خبر مهم، یک ارز باثبات باید علاوه بر پایداری، بهعنوان یک راه سریع نیز برای ورود و خروج به بازار در صورت شروع روند بازگشتی قیمتها شناخته شود.

اما واقعاً چرا نمیتوانیم داراییهای دیجیتال خود را بهسادگی به دلار واقعی تبدیل کنیم؟ اصلاً چرا باید به توکنهایی پایداری نیاز داشته باشیم که مخصوصاً به شکلی طراحی شدهاند که همواره نسبت ارزش خود را به دلار ثابت نگاه دارند؟ در جواب باید گفت که ما همیشه ابزاری داشتهایم که از آن برای مبادله با کالاها و خدمات در معاملات مستقیم و اینترنتی استفاده میکنیم و این ابزار دلار نام دارد. بهعنوان مثال میتوان از دلار برای خریدوفروش سهام سنتی استفاده کرد. در زیر به شرح دلایل وجود متناوب ارزهای دیجیتال باثبات در صرافیهای مختلف پرداخته شده است:

- در حال حاضر قوانین انتقال پول مناسبی برای ارسال ارزهای دیجیتال از نقطهای به نقطهی دیگر وجود ندارد. اما این مورد در رابطه با دلار صادق نیست.

- اکثریت قریب بهاتفاق آلتکوینها حجم مبادلات زیادی ندارند اما هنوز برای توجیه خریدوفروش مستقیم ارزهای فیات خود، مبادلاتشان را دنبال میکنند. با این حال بهتر است عبارت (هنوز) را به خاطر داشته باشید.

- همچنین از منظر جهانی، بسیاری از کشورها مانند مصر و نیجریه، درگیر مشکلاتی مانند تورم بالا و کاهش ارزش پول کشور خود در مقابل دلار آمریکا هستند، بنابراین تریدرهای ارزهای دیجیتال در پی ابزاری خواهند بود که بتوانند نسبت ارزش سرمایه خود را به دلار حفظ کرده و داراییهایشان را با آن مبادله کنند. این موضوع، تتر را به گزینهای راحت و آسان برای تبدیل ارزهای نوسان پذیر اینگونه کشورهای تبدیل میکند.

تاریخچه نه چندان باثبات ارزهای دیجیتال باثبات

تتر که اغلب بهعنوان یک ارز بدنام و دو قطبی شناخته میشود از ابتدای سال ۲۰۱۶ و از طریق کیف پولها و مبادلات مختلف ارزهای دیجیتال، در سراسر جهان پخش شده است. جنبه مشکوک تتر بهعنوان بزرگترین ارز باثبات معاملهشده در جهان، به ادعاهای کذب و عدم شفافیت در صندوق ضمانتهای مالی آن مربوط میشود. تیم توسعهدهنده این ارز مدعی است که برای هر یک از USDT موجود در بازار، یک دلار واقعی بهعنوان پشتوانه این ارز اندوخته شده است. با این حال، با توجه به شواهد مختلف و بررسیهای انجامشده این نتیجه حاصل شده است که آنها هیچیک از توکنهای USDT خود را با پشتوانهی دلار واقعی حمایت نمیکنند. همچنین شواهد نشان میدهند در صورتی که دلارهای واقعی شرکت توسط ممیزان (حسابرسان) دورهای تأیید و حمایت شوند، سبب کاهش نگرانیها و افزایش اعتماد ذهنی تریدرها میشود.

تحقیقات مکرر برای اثبات ادعای ذکرشده همواره با سکوت تیم توسعهدهنده تتر همراه بوده است. در تاریخ ۱ ژوئن ۲۰۱۸ نیز ارزش بازار این ارز باثبات به رقم شگفتآور ۲٫۵۵ میلیارد دلار رسید. کمی پس از این تاریخ، گزارش شفافیت عملکرد تتر توسط شرکت حقوقی (Freeh Sporkin & Sullivan LLP (FSS منتشر شد که در آن بهطور غیررسمی از تحقیقات خود بر روی ادعای تیم تتر مبنی بر حمایت از صندوق ارزی این شرکت پرده برداشت.

به نظر میرسد شرکت تتر بدون هشدار قبلی توسط شرکت حقوقی FSS مورد بررسی قرار گرفته است. پس از بررسی انجام شده مشخص شد که در تاریخ ۱ ژوئن حساب بانکی شرکت تتر نسبت به ارزش بازار ۷ میلیون دلار مبلغ بیشتری را ثبت کرده است. اگرچه این موضوع نشان از حمایت این شرکت از توکنهای عرضه شده خود دارد اما وجود ابهامات و کمبود بسیاری از جزئیات خاص، تنها برای مدتی کوتاهی میتواند منتقدان را خاموش نگاه دارد.

یک هفته پیش از نگارش این متن، بلومبرگ در طی انتشار یک مقاله نسبت به گزارش شفافیت عملکرد تتر از وجود ابهامات بسیار زیاد در آن نوشت. در این مقاله، با اشاره به یکی از صرافیهای محبوب ارزهای دیجیتال به نام Kraken به وجود تعداد زیادی از معامله گران مشکوک تتر اشاره شد که بسیاری از آنها میتوانند عوامل دستکاری در بازار باشند. وجود wash trading و مبادله مقادیر بسیار خاصی از تتر سبب شده تا موقتاً هیچ حرکت قیمتی در ارزش تتر ایجاد نشود. اگرچه هنوز مشخص نیست که عوامل مرتبط دستکاری بازار مردم هستند یا صرافیهایی که کنترل همهچیز را در اختیاردارند، اما حداقل به نظر میرسد، تتر از وجود این معاملات که بر پایه فقدان حرکت قیمت ایجاد شدهاند و میتوانند تغییر قابلتوجهی در ارزش این سکه ایجاد کنند آگاه است.

واش تریدینگ عملی در جهت دستکاری و فرار از مالیات است که در آن بازیگران بزرگ بازار، اقدام به خرید و بلافاصله فروش یک سهام یا ارز دیجیتال میکنند و این کار را بهطور مرتب و با سرمایه بالا تکرار میکنند تا حجم معاملات آن را بهطور مصنوعی بالا ببرند. این کار در بازار سهام غیرقانونی است و جرم محسوب میشود. بسیاری از این معاملات عجیب و مشکوک در صرافیهایی رخ میدهند که حرکت قیمت مناسبی ندارند. درنتیجه این رسواییها و چندین مورد دیگر، پرچمهای قرمز نمودار برای بزرگترین ارز باثبات بالا خواهند آمد و تتر همچنان به عنوان یک ارز دیجیتال باثبات مشکوک باقی خواهد ماند.

همانطور که در ابتدای مقاله گفتیم، ارزهای دیجیتال باثبات طراحی شدهاند تا حرکت قیمت قابلتوجهی نداشته باشند. با این حال و با توجه به مشاهدات، پیشبینی میشود که معاملات مهم انجامشده قیمت تتر را به ۱٫۱ دلار افزایش خواهد داد. بنابراین تتر مجبور خواهد شد تا برای بازگشت قیمت به ۱ دلار، سکههای بیشتری را به سرمایه در گردش بازار واریز کند. درنتیجه، به نظر میرسد که قیمت تتر تنها در محدوده ۰٫۹۹ تا ۱٫۱ دلار نوسان خواهد داشت. اکنون این سؤال در ذهن تحلیل گران ایجاد میشود که آیا تمام سفارشات ثبتشده در این بازار واقعی هستند یا اینکه تنها برای نمایش ایجاد انگیزههای کذب از تقاضای زیاد بازار ثبت میشوند؟

به علاوه، با توجه به نقلقول استاد و پروفسور دانشگاه تگزاس آقای John Griffin در مقاله بلومبرگ، برخی از سفارشات بسیار خاص در بازار وجود دارند که میتوانند نشانگر استفاده از تجارت شستشو شده باشند.

یکی از بزرگترین سردرگمیهایی که نسبت این گزارش بهاصطلاح شفافیت عملکرد وجود دارد، مربوط به دیدگاههای مختلفی است که پس از هک شدن ۳۳ میلیون سکه تتر در نوامبر ۲۰۱۷ به وجود آمد. این مساله سؤالات جدیدی را مطرح میکند که آیا ارزی مانند تتر که به دنبال ایجاد آرامش در یک بازار پرنوسان است، خواهد توانست در برابر آسیبپذیریها و نقصهای امنیتی آینده ایمن باشد یا خیر.

علیرغم فقدان شواهد کافی مبنی بر وجود صندوق حمایت ارزی تتر که البته میتوان این دست از مسائل بحثبرانگیز را در سایر حوزههای سرمایهگذاری دیگر جهان هم مشاهده کرد، تتر همچنان یکی از توکنهایی است که بیشترین حجم مبادلات را در دنیای ارزهای دیجیتال دارد. شاید شما هم مانند بسیاری از افراد نمیدانستید که در حال حاضر توکنهای تتر (USDT) پس از بیت کوین بیشترین حجم معاملات را در بازار دارند. همچنین با توجه به نحوه فروش ارزهای دیجیتال باثبات و شناخت احساسات بازار میتوان از آنها بهعنوان ابزاری برای پیشبینی روند بازار استفاده کرد. در ادامه نحوه انجام این کار توسط آقای Joseph Young یکی از تحلیلگران News BTC شرح داده شده است.

حجم معاملات روزانه USDT میتواند نمایانگر یک نماینده مستقیم از نحوه نوسان بازار ارزهای دیجیتال باشد؛ به این صورت که اگر حجم معاملات تتر به شکل غیرعادی وارد روند نزولی شد، نشان میدهد که تریدرها در قبال پرداخت سایر ارزهای دیجیتال خود در حال خرید تتر هستند و اگر حجم مبادلات تتر بهصورت غیرمعمول وارد روند صعودی شد به معنی فروش تتر توسط معاملهگران و خرید سایر ارزهای دیجیتال است.

گزینههای موجود

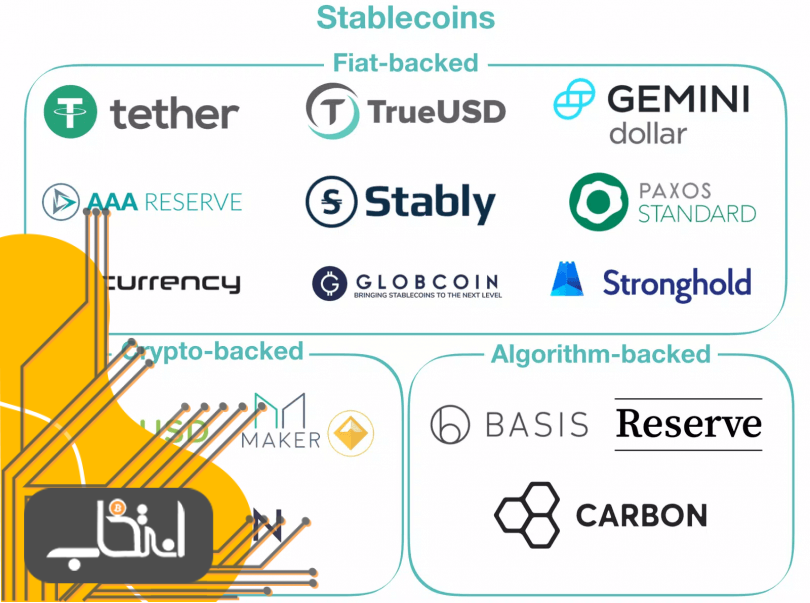

اخیراً، بسیاری از صرافیها با دنبال کردن راه Coinbase، بهآرامی در حال پیادهسازی امکان مبادله دلار با ارزهای با حجم معاملات بالا مانند بیت کوین و اتریوم هستند. اما اگر شما هم یکی از طرفداران وجود ارزهای غیرمتمرکز در آینده هستید، احتمالاً معامله با ارزهای فیات و متمرکز چندان گزینه مناسبی برایتان نخواهد بود. در ادامه، یک لیست از ارزهای دیجیتال باثبات مبتنی بر ارزهای فیات برای مبادله راحت بین کاربران را معرفی کردهایم. ارزهای باثباتی که در ادامه به تشریح آنها خواهیم پرداخت تنها جنبهی معرفی دارند و اجباری جهت استفاده از آنها بهعنوان جایگزین دلار برای تریدرها وجود ندارد. در حال حاضر سه نوع مختلف از ارزهای باثبات وجود دارند که معاملهگران میتوانند از آنها استفاده کنند:

تتر (USDT): ارز باثبات و پیشگامی که پیشتر بهطور مفصل پیرامون حجم گردش معاملات آن در صرافیها بحث کردیم. در حال حاضر، تتر که بهعنوان یک ارز واقعی نیز شناخته میشود، بزرگترین پشتوانهی سرمایه را در میان توکنها دارد و میتوان گفت بهعنوان یک پل ارتباطی بین ارزهای دیجیتال و ارزهای فیات عمل میکند. اما با توجه به مسائل امنیتی و میزان نقدینگی ذخایر دلاری، اهدافی که تاکنون از حسابرسی خارجی وجود داشته، به سرقت رفتن بیش از ۳۱ میلیون تتر در نوامبر ۲۰۱۷ و ایجاد یک وقفه کوتاه در فعالیت تتر، ضربه کوچک اما ویرانگری بر شهرت نام تتر وارد شده است.

بیشتر بخوانید: شرکت تتر ۵۰۰ میلیون USDT را از بین برد !

دلار حقیقی (TUSD): یک گزینه نسبتاً جدید بهعنوان جایگزین وثیقه ارزهای فیات است که اکنون امکان تهیهی آن در برخی از صرافیها وجود دارد. تیم توسعهدهنده این ارز، با آگاهی از مواردی که سبب ایجاد مشکلات اخیر برای تتر شد، در تلاش هستند تا با ارائه مدارک روزانه اطلاعات حساب بانکی و حسابرسی ماهانه آنها، شفافیت داراییهای خود را اثبات کرده و از ایجاد نگرانیهای مشابه تتر برای ارز باثبات خود جلوگیری کنند. هدف از ساخت TUSD، حل برخی مشکلات مانند خدمات مالی و تجارت آنلاین بود و اکنون آنها به دنبال آن هستند تا ارز پایدار خود را به یک جایگزین مناسب برای دلار در معاملات ارزهای دیجیتال تبدیل کنند. همچنین، در مقایسه با تتر که بر روی بلاک چین بیت کوین قرار دارد، TUSD بر روی بلاک چین اتریوم اجرا میشود.

وثیقهی ارزهای دیجیتال باثبات (Cryptocurrency collateralized stablecoins) : در واقع یک پاسخ غیرمتمرکز به سکههای وثیقهی فیات نهادهای متمرکز هستند. بنابراین، در وثیقهی ارزهای دیجیتال باثبات، بهجای استفاده از ارزهای فیات بهعنوان پشتوانهی ارزی، از ارزهای دیجیتال مانند بیت کوین و اتریوم و قراردادهای هوشمند استفاده میشود.

میکر (Maker): این ارز نیز، مانند تتر و سایر ارزهای دیجیتال باثبات ویژگیهای مشابهی چون قیمت برابر با دلار، طبیعت غیرمنتظره و داراییهای با تعهد ضمانت را به همراه دارد. در MAKER بهجای استفاده از پشتوانهی ارزی دلار آمریکا، از وثیقههای مبتنی بر قرار دادهای هوشمند اتریوم استفاده میشود. همچنین این ارز نیز مانند TUSD بهجای اجرا شدن بر روی بلاک چین بیت کوین از بلاک چین اتریوم استفاده میکند. صاحبان این ارز می توانند از آن بهعنوان وثیقه در چهار بازار زیر استفاده کنند :

- بازارهای شرط بندی

- بازارهای مالی

- تجارت بینالمللی

- سیستمهای حسابداری شفاف

همچنین بخوانید : سال ۲۰۱۸، سال ارزهای دیجیتال با ثبات

بیت یواسدی (BitUSD): یکی از ارزهای دیجیتال جالب و با قیمت ثابت است که برپایه هسته ارز بیت شیرز (BTS) ساخته شده است. تریدرها میتوانند با اعتماد به منابعی که هر ساعت قیمت این ارز را بهروزرسانی میکنند، آن را به جفت ارزهای مرتبط با آن تبدیل کنند. یکی از ادعاهای جذابی که همواره توسط BITUSD مطرح میشود، مدعی شدن این ارز به توانایی ثابت نگاه داشتن ارزش سکههای خود با حداقل قیمت ۱ دلار است که ارزش آن هرگز کمتر از این مقدار نخواهد شد. پیشتر ما ارزهای USDT و TUSD را دیدیم که ممکن است در اثر عوامل مختلف ارزش خود را تا زیر ۱ دلار هم از دست بدهند، بنابراین این موضوع میتواند بهعنوان یکی از جنبههای ارزشمند یک ارز باثبات در نظر گرفته شود. با این حال بهتر است به خاطر داشته باشید که از این ارز تنها برای خرید بیتشیرز میتوانید استفاده کنید و تبدیل آن به ارزهای فیات احتمالاً سختتر از سایر گزینههای جایگزین نام برده شده خواهد بود.

ارزهای باثبات بدون تعهد ضمانت: شکل جالبی از ارزهای دیجیتال باثبات است که هیچ تعهد ضمانت و وثیقهای برای آنها در نظر گرفته نشده است. این ارزها معمولاً قیمت خود را با پیادهسازی یک الگوریتم خاص و یا با انقباض و انبساط ارزش آن با توجه به قیمت و تقاضای تریدرها تعیین میکنند.

بیسیس (BASIS): یکی دیگر از ارزهای باثبات بدون تعهد ضمانت و در حال رشد است و از الگوریتمی استفاده میکند که شبکه بهصورت خودکار و با افزایش تقاضا برای حفظ ارزش یک دلار، توکن های جدید صادر میکند درنتیجه نیازی به استفاده از دلار و یا ارزهای دیجیتال بهعنوان پشتوانه وجود نخواهد داشت. بسیاری از افراد معتقدند که این ایده خواهد توانست تا انقلابی در ارزهای دیجیتال ایجاد کند و در صورت اجرا و موفق شدن، منجر به به وجود آمدن یک تهدید جدید برای سیستم فدرال رزرو (FED) و سیاست پولی متمرکز آن خواهد شد.

هاون (Haven) : هاوِن ادعا میکند که یک ارز باثبات غیرقابل ردیابی است، درواقع هاوِن نسخهی فورک شده از معروفترین ارز غیرقابل ردیابی و مبتنی بر حریم خصوصی یعنی مونرو (XMR) است. روش کار این ارز بهصورت ضرب سکه و سوزاندن آن است و به این صورت عمل میکند که تراکنش را از کیف پول کاربری که آن را ایجاد میکند دریافت کرده سپس آن را به یک قرارداد هوشمند ارسال میکند که آن قرارداد ارزش مبادله هاوِن را در زمان معامله ذخیره میکند. این فرایند بهطور کامل در بلاک چین ذخیره خواهد شد و امکان بازگشت آن به شخصی که تراکنش را ایجاد کرده وجود نخواهد داشت. با استفاده از این روش منحصربهفرد، امکان استفاده از توکنهای HAV در موارد مختلف وجود خواهد داشت، بهعنوان مثال کاربران میتوانند در حالی که پول خود را به قراردادهای هوشمند قابل ذخیره سازی ارسال میکنند بهطور همزمان ارزش داراییهای خود را در بلاک چین حفظ کنند؛ بنابراین کاربران در حین انجام معامله با هاوِن نیز میتوانند به نوسانات بازار پاسخ دهند.

علاوه بر توکنهایی که در بالا به معرفی آنها پرداختیم، چندین ارز باثبات دیگر مانند Kowala، Augmint و Carbon هم وجود دارند که پیشبینی میشود آنها نیز بهزودی برای تریدرهای ارزهای دیجیتال در دسترس قرار بگیرد. باوجود ارزهای باثبات موجود، در حال ظهور و در چشم اندازه آینده، ارزهای باثبات قابل برنامه زیری، تریدرها و سرمایهگذاران ارزهای دیجیتال گزینههای مختلفی برای محافظت از داراییهای خود در برابر نوسانهای خشمگین بازار خواهند داشت. اگر ارزهای باثبات قادر به انجام آنچه که از آنها انتظار میرود باشند (حفظ ثبات در یک محیط بسیار پرنوسان)، بدون تردید موجودیت آنها مزایای زیادی برای ارزهای دیجیتال خواهد داشت.

بهطور کلی، در حال حاضر رقابت زیادی بر سر حجم انبوهی از ارزهای باثبات و قابلاعتماد ایجادشده که تریدرهای میتوانند در مواقع نیاز، از آنها در خرید فروش معاملات خود استفاده کنند. اگر ارزهای دیجیتال باثبات، بتوانند در سطح جهانی به مقیاسپذیری برسند میتوانند باز شدن درهای جدید پیش روی ارزهای رمزنگاری شده برتر مانند بیت کوین و اتریوم را ممکن کنند. یکی از نویسندگان کوین تلگراف به نام Chrisjan Pauw در این مورد مینویسد:

در حقیقت برای کارکرد صحیح استیبل کوینهای غیرمتمرکز، باید سیستمی وجود داشته باشد که بدون نیاز به نهادهای قابل دستکاری شخص ثالث، بتواند به یک نرخ مبادله قابلاعتماد بین استیبل کوینها و ارزهای هدف آنها دست یابد.

این دقیقاً همان چیزی است که از ارزهای دیجیتال باثبات انتظار داریم تا تمام ارزهای دیجیتال را یک قدم دیگر در بالا رفتن از نردبان ترقی پیش روی خود یاری کنند و قطعاً در ماه و سالهای آینده شاهد دستیابی این ارزها به اهداف پیش رویشان خواهیم بود.

منبع : Hackernoon

قرارداد هوشمند یا اسمارت کانترکت (Smart Contract) کد یا برنامهای است که در صورت تحقق شرایطی خاص، بهطور خودکار و…

گاهی شاهد این هستیم که با رشد بیت کوین، آلت کوینها رشد قیمتی تجربه نمیکنند! برخی از آلت کوینها تا…

گاهی شاهد این هستیم که با رشد بیت کوین، آلت کوینها رشد قیمتی تجربه نمیکنند! برخی از آلت کوینها تا…

اگر بحث در مورد انتخاب میان «نئو» و اتریوم باشد، کدام مورد، گزینه مناسبتر است؟ متأسفانه جواب این سؤال تا…