آربیتراژ مثلثی چیست؟

آربیتراژ را می توان برای تبدیل بازار ناکارآمد به فرصتهای مالی به عنوان یک رویکرد معاملاتی در نظر گرفت. بازارهای ناکارآمد، بازاری است که در ترکیب اطلاعات موجود برای بازتاب واقعی قیمت دارایی، عملکرد موفقی ندارد. انواع مختلفی از آربیتراژ وجود دارد که شامل آربیتراژ ساده (Simple Arbitrage)، آربیتراژ همتا به همتا (Peer-to-Peer Arbitrage)، آربیتراژ فرامرزی (Cross-Border Arbitrage) و آربیتراژ مثلثی (Triangular Arbitrage) می باشد. این استراژی ها با هدف کسب سود از تفاوت قیمت دارایی در بازارهای مختلف ایجاد شده اند. در این مقاله قصد داریم به معرفی آربیتراژ مثلثی و بررسی مزایا و معایب این استراتژی بپردازیم.

آربیتراژ مثلثی (triangular-arbitrage) چیست؟

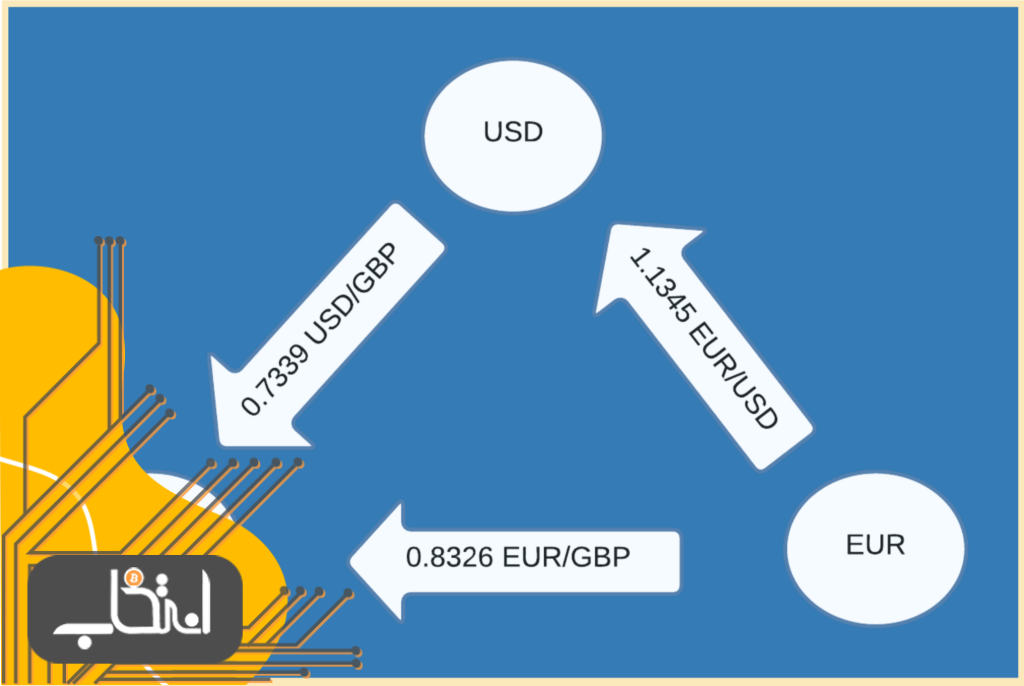

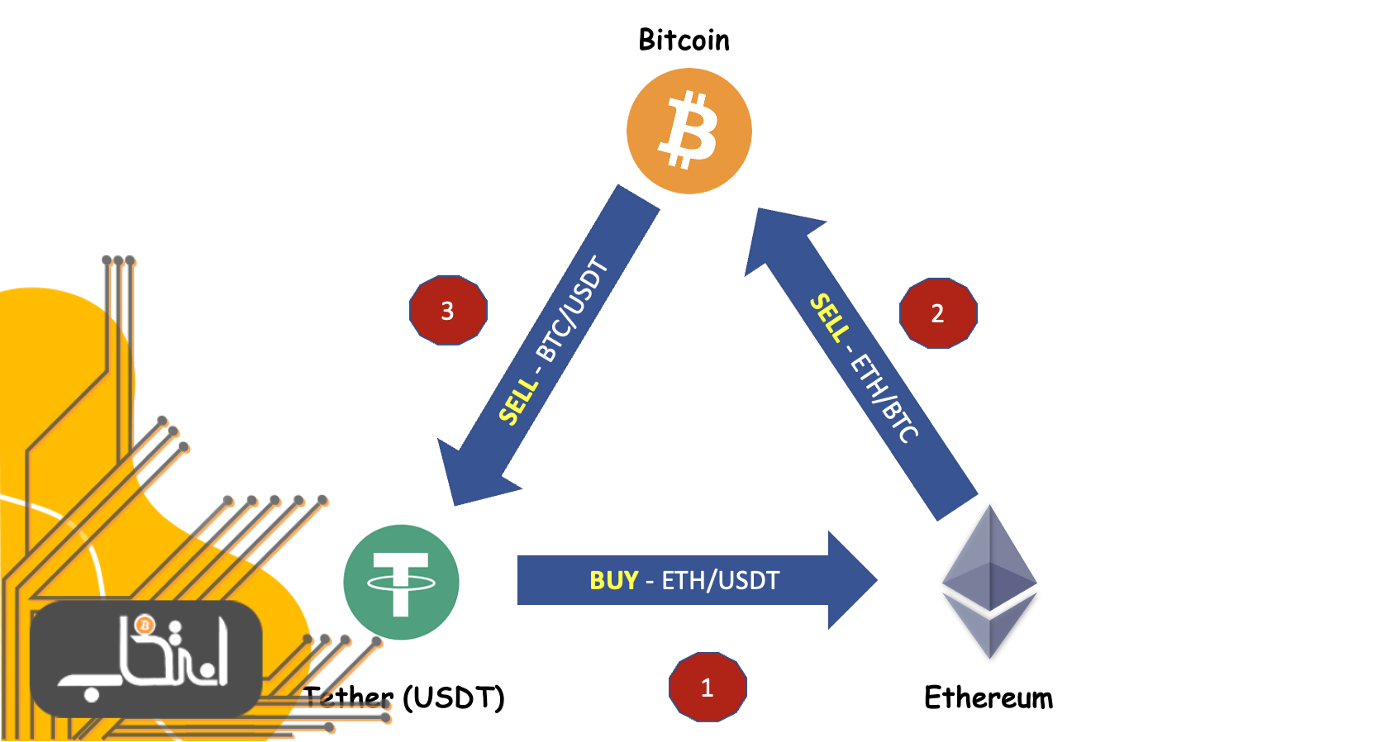

آربیتراژ مثلثی نتیجه ناهماهنگی بین سه ارز خارجی است که زمانی اتفاق میافتد که نرخ تبدیل ارز دقیقاً مطابقت نداشته باشد. این فرصتها نادر هستند و معاملهگرانی که از آنها استفاده میکنند معمولاً تجهیزات رایانهای پیشرفته یا برنامههایی برای خودکارسازی فرآیند دارند. برای مثال، معاملهگری که از Triangular Arbitrage استفاده میکند، مبلغی را با یک نرخ (EUR/USD) مبادله میکند، دوباره آن را تبدیل میکند (EUR/GBP) و سپس آن را در نهایت به اصلی (USD/GBP) تبدیل میکند.

اقلام کلیدی triangular arbitrage

آربیتراژ مثلثی شکلی از کسب سود کم ریسک توسط معامله گران ارز است که از اختلاف نرخ ارز از طریق معاملات الگوریتمی بهره می برد. برای اطمینان از سود، چنین معاملاتی باید به سرعت انجام شود و در اندازه بزرگ باشد. از آنجایی که فرصت های آربیتراژ مثلثی به طور مرتب مورد بهره برداری قرار می گیرند، بازارهای ارز کارآمدتر می شوند.

درک triangular arbitrage

این نوع آربیتراژ میتواند منجر به سود «بدون ریسک» شود، اگر نرخهای مبادله ارز مظنهشده با نرخ مبادلات متقابل بازار برابر نباشد. به عبارت دیگر، اگر دو ارز نیز در برابر ارز سوم معامله میشوند، باید نرخ هر سه ارز همگام شود، در غیر این صورت فرصت سود وجود دارد. بانکهای بینالمللی که بازارهای خود را با ارز ایجاد میکنند، از ناکارآمدی بازاری که یک بازار بیش از حد ارزشگذاری شده و بازار دیگر کمتر از ارزشگذاری شده است، سوءاستفاده میکنند. تفاوت قیمت بین نرخ ارز تنها کسری از سنت است و برای اینکه این شکل از آربیتراژ سودآور باشد، یک معامله گر باید مقدار زیادی سرمایه را معامله کند.

پلتفرم های معاملاتی خودکار و آربیتراژ مثلثی

پلتفرمهای معاملاتی خودکار نحوه انجام معاملات را سادهتر کردهاند زیرا الگوریتمی ایجاد میشود که در آن یک معامله بطور خودکار پس از برآورده شدن معیارهای خاص انجام میشود. پلتفرم های معاملاتی خودکار به معاملهگر اجازه میدهد تا قوانینی را برای ورود و خروج از یک معامله تعیین کند و رایانه بهطور خودکار معامله را طبق قوانین انجام میدهد. در حالی که مزایای زیادی برای معاملات خودکار وجود دارد، مانند توانایی آزمایش مجموعه ای از قوانین بر روی داده های تاریخی قبل از ریسک سرمایه، توانایی مشارکت در آربیتراژ مثلثی تنها با استفاده از یک پلتفرم معاملاتی خودکار امکان پذیر است.

از آنجایی که بازار اساساً یک نهاد خود اصلاحکننده است، معاملات با چنان سرعتی اتفاق میافتند که فرصت آربیتراژ چند ثانیه پس از ظهور ناپدید میشود. یک پلتفرم معاملاتی خودکار را می توان طوری تنظیم کرد که یک فرصت را شناسایی کرده و قبل از ناپدید شدن آن، بر روی آن عمل کند. همانطور که گفته شد، سرعت پلتفرم ها و بازارهای معاملاتی الگوریتمی نیز می تواند علیه معامله گران کار کند. به عنوان مثال، ممکن است یک ریسک اجرایی وجود داشته باشد که در آن معاملهگران نتوانند قیمت سودآور را قبل از اینکه در عرض چند ثانیه از آنها عبور کند، قفل کنند.

برای کسب اطلاعات بیشتر در زمینه آموزش ارز دیجیتال، بر روی لینک کلیک کنید.

نمونه ای از آربیتراژ مثلثی

به عنوان مثال، فرض کنید که شما یک میلیون دلار دارید و نرخهای مبادله زیر به شما ارائه میشود: EUR/USD = 1.1586، EUR/GBP = 1.4600 و USD/GBP = 1.6939. با این نرخ های ارز یک فرصت آربیتراژ وجود دارد:

فروش دلار برای خرید یورو: 1 میلیون دلار ÷ 1.1586 = 863110 یورو

فروش یورو به پوند: 863,100 یورو ÷ 1,4600 = 591,171 پوند

فروش پوند برای دلار: 591,171 پوند x 1.6939 = 1,001,384 دلار

سرمایه اولیه را از مبلغ نهایی کم کنید: 1,001,384 $ – 1,000,000 $ = 1,384 $

از این تراکنش ها، شما یک سود آربیتراژ 1384 دلاری دریافت خواهید کرد. (با فرض اینکه هزینههای تراکنش یا مالیات وجود نداشته باشد.)

Investopedia خدمات و مشاوره مالیاتی، سرمایه گذاری یا مالی ارائه نمی دهد. اطلاعات بدون در نظر گرفتن اهداف سرمایه گذاری، تحمل ریسک، یا شرایط مالی یک سرمایه گذار خاص ارائه می شود و ممکن است برای همه سرمایه گذاران مناسب نباشد. سرمایه گذاری شامل ریسک، از جمله از دست دادن احتمالی اصل سرمایه است.

مزایای آربیتراژ مثلثی

کسب فرصتهای مالی: در مقایسه با تریدرهای فعال در یک بازار واحد، تریدرهای Triangular Arbitrage برای کسب درآمد از فرصت بیشتری بهرهمند میشوند. تریدرهایی با توانایی شناسایی فرصتهای آربیتراژ، علاوه بر کسب سود از تغییرات قیمت می توانند از اختلاف قیمتها نیز به سود برسند.

کاهش ریسک: تریدرهای آربیتراژ از نظر تئوری، به جای تمرکز روی یک ارز دیجیتال واحد، اقدام به کاهش ریسک به دلیل توزیع ریسک در چندین دارایی مختلف می کنند. این تنوع بخشی باعث کاهش اثر پذیری در اثر تغییرات قیمتی میشود. البته آربیتراژ مثلثی در کنار مزایایی که دارد، معایبی نیز دارد، بنابراین تریدرهای آربیتراژ مثلثی باید از استراتژی های مدیریت ریسک برای ارزیابی و کاهش ریسکها استفاده کنند.

افزایش نقدینگی بازار: آربیتراژ مثلثی شامل سه جفت معاملاتی می باشد، بنابراین می تواند در افزایش فعالیت معاملاتی و در نتیجه نقدینگی بازار ارزهای دیجیتال نقش داشته باشد. نقدینگی بازار می تواند برای ارزیابی سلامت بازار یک نشانه خوبی باشد؛ زیرا بدون اثرپذیری قیمت، قابلیت خرید یا فروش یک دارایی دیجیتال خاص را میسنجد. بازارهای نقد شونده دارای نوسانات کمتری هستند؛ بنابراین سودآوری معاملات در آنها بیشتر و ریسکهایی مانند اسلیپیج ( Slippage) در این بازارها کمتر میشود.

افزایش بهره وری بازار: همانند سایر استراتژیهای آربیتراژ، هدف Triangular Arbitrage نیز اصلاح اختلاف قیمت بازار است. این اصلاح قیمت باعث افزایش بهره وری بازار، ثبات قیمت بازار و همچنین کاهش ریسکهای معاملاتی میشود.

معایب استراتژی آربیتراژ مثلثی

ریسک اسلیپیج: triangular arbitrage دارای ریسک اسلیپیچ بالایی می باشد؛ زیرا معاملات مکرری در هنگام شناسایی فرصت باید صورت بگیرد. اسلیپیج که معمولا در بازارهای پرنوسان رخ می دهد، تفاوت قیمت تحقق یافته در خرید یا فروش یک دارایی و قیمت هدف است. آربیتراژ مثلثی شامل چند معامله بسیار حساس به زمان و پی در پی است. از این رو ممکن است اختلاف قیمتها تا زمانی که تریدر به صورت دستی به اجرای معامله سوم برسد، تغییر کرده باشند. در این شرایط احتمال ضرر تریدر و یا کاهش سود او وجود دارد.

زمان بندی: اگرچه در شرایط ایده آل استراتژی آربیتراژ مثلثی سودآور است اما به دلیل وجود عوامل غیرقابل کنترل، ممکن است تاثیراتی بر زمان بندی معاملات داشته باشد. برای مثال تاخیر در اجرای معاملات و مشکلات صرافی ها، باعث نوسان قیمت پیش از تکمیل معامله میشود.

ریسک لیکویید شدن: در صورتی که بازار فاقد فعالیت معاملاتی یا نقدینگی کافی باشد، معامله گر برای تکمیل استراتژی triangular arbitrage با مشکل لیکویید شدن مواجه میشود؛ یعنی در صورتی که تریدر نتواند خرید یا فروش دارایی با قیمتهای مورد نظر خود را انجام دهد، ممکن است ضرر کند.

تصور کنید یک ارز دیجیتال که به عنوان یک شوخی شروع شده است، ناگهان به یک پدیده جهانی تبدیل می…

در دنیای پرنوسان ارزهای دیجیتال، شبکه ECash و کوین کاربردی آن XEC، به عنوان یکی از پروژه های نوآورانه پیشرو…

در امضای دیجیتال اتریوم، قابلیتی به نام تابع Ecrecover وجود دارد که صحت و یکپارچگی اطلاعات امضا شده را تایید…

فناوری بلاک چین در بسیاری از صنایع به ویژه در دنیای بازی های ویدیویی تحول بسیار بزرگی محسوب می شود….