- صفحه اصلی

- آکادمی انتخاب

- تحلیل قیمت آلت کوینها

- نگاهی به روند بهبود بازار ارزهای دیجیتال پس از سقوط شدید ماه نوامبر

نگاهی به روند بهبود بازار ارزهای دیجیتال پس از سقوط شدید ماه نوامبر

قیمت بیت کوین و ارزهای دیجیتال در اواخر سال ۲۰۱۸ شاهد یک ریزش شدید بود. پس از گذشت چند ماه روند بهبود بیت کوین و ارزهای دیجیتال از این واقعه را شاهد هستیم. در این مقاله به نحوه وقوع این اتفاق پرداخته شده و همچنین نویسنده مطلب نیز در ابتدا نگاهی به چرخههای رشد قیمت بیت کوین انداخته و تلاش کرده عوامل موثر بر ارزشگذاری قیمت آن را کشف کند.

همانطور که میدانید ارزش بیت کوین با سقوطی ۸۴ درصدی از ۲۰ هزار دلار به حدود ۳,۲۰۰ دلار در اواخر سال ۲۰۱۸ مواجه شد. اکثر این اتفاقات تنها یک چرخه طبیعی در بازار بیت کوین هستند.

یک سری از ریزحبابهای ۱۰ برابری که به سرعت پس از اصلاحات کوتاه مدت و پیش از آغاز یک انفجار ۱۰ برابری دیگر پشت سر هم تکرار میشوند. این طبیعت چرخههای رشد سریع است. هر زمان که ارزش دارایی افزایش مییابد، بازار واکنش دوگانهای نشان داده و علت اصلی را بررسی میکند. بیت کوین این کار را به طور مدوام از سال ۲۰۱۰ تا کنون انجام داده است.

فراز و نشیبهای بیت کوین در یک نگاه

همیشه با عملکرد پیشین نمیتوان عملکرد آینده را پیشبینی کرد و اینکه رشدهای بزرگ بیت کوین اجازه پایدار بودن آن را در طولانیمدت نمیدهد. اما با رشد شبکه بیت کوین، ارزش آن به عنوان امنیت و لایه حل و فصل نهایی از اینترنت ارزش در حال ظهور است. بیت کوین چقدر میتواند بزرگ شود؟

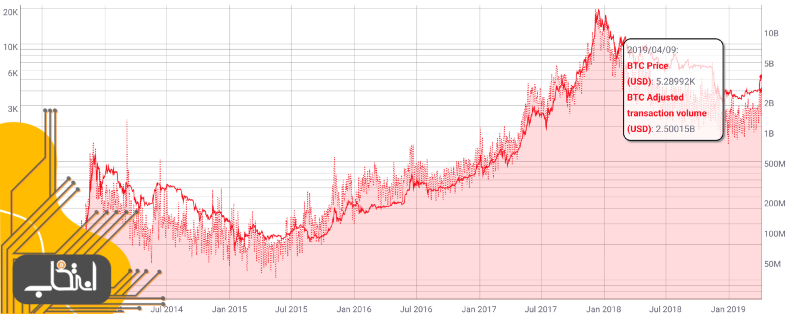

ارزش کل بازار انتقال در هر روز به چند تریلیون دلار میرسد. حجم تراکنشهای درون زنجیرهای بیت کوین در حال حاضر چیزی حدود ۲.۵ میلیارد دلار در هر روز است.

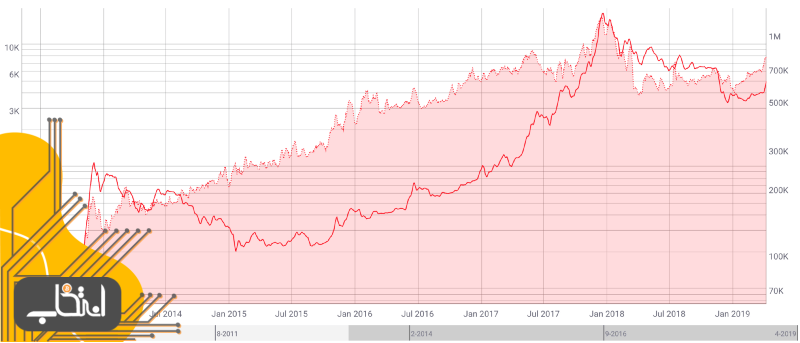

قیمت بیت کوین (خط) و حجم تراکنش درون زنجیرهای (فضای رنگی)

همانطور که مشاهده میکنید، قیمت بیت کوین (خط روی نمودار بالا) تقریبا همان روند حجم تراکنشهای درون زنجیرهای را دنبال میکند. این بدان معناست که اگر بیت کوین به لایه امنی از انتقال پول در اینترنت تبدیل شود، میتواند دو یا سه بار دیگر رشدهای ۱۰ برابری را تجربه کند.

تا کنون در مورد الگوهای رشد طبیعی بیت کوین صحبت کردهایم، اما در نوامبر سال ۲۰۱۸ قیمت بیت کوین سقوط نه، بلکه هبوطی شدید را تجربه کرد. برای رسیدن به یک دید بهتر، بیایید مسئله را جزئیتر ببینیم.

نکته جالب توجه در این باره، آن است که یک محرک وجود دارد: بیت کوین کش (BCH) و بیت کوین اسوی (BSV) از هم جدا شدند. بیت کوین کش خود فورکی از بیت کوین است که ارزشش در زمان وقوع فورک BCH و BSV حدود ۱۱ میلیارد دلار در مقایسه با ارزش ۱۱۲ میلیارد دلاری بیت کوین بود.

این جدایی آتش جنگ را میان قدرت هش BCH و BSV برافروخت و رهبران شبکه در هر دو سمت، تهدید به اختصاص دادن تمام قدرت هش استخرهای استخراجشان به استخراج زنجیره فورک شده تحت حمایت خودشان کردند.

کریگ رایت (Craig Wright)، در توییتی که هماکنون حذف شده است ادعا کرد که ساتوشی ناکاموتو است و حاضر است بیت کوینها را برای برنده شدن در جنگ هش بسوزاند.

البته که این تهدیدها تنها یک های و هوی توخالی بود. بیت کوین هزاران بار فورک شده است. در اکوسیستم متن باز، فورک یک اتفاق معمول و رایج است و به طور کلی چیز عجیب و غریبی نیست.

اما چیزی که در اینجا متفاوت بود این بود که قهرمانان این فورک تاثیرگذار بودند و میتوانستند قدرت هش قابل توجهی به همراه داشته باشند.

هیچ کدام از فورکهای پیشین زنجیره اصلی بیت کوین تاثیر ماندگاری بر قیمت بیت کوین و یا قدرت هش نداشته است چه برسد به اینکه فورکی در فورک رخ دهد.

در حالی که قیمت بیت کوین برای چند ماه کاهش یافت به همراه آن قدرت هش نیز پایین آمد (عمدتا به این دلیل که زمانی که قیمت کاهش مییابد، سودآوری استخراج نیز کمتر میشود؛ نه به خاطر اینکه BCH و BSV قدرت هش کافی برای ضربه زدن به بیت کوین را در اختیار گرفته بودند).

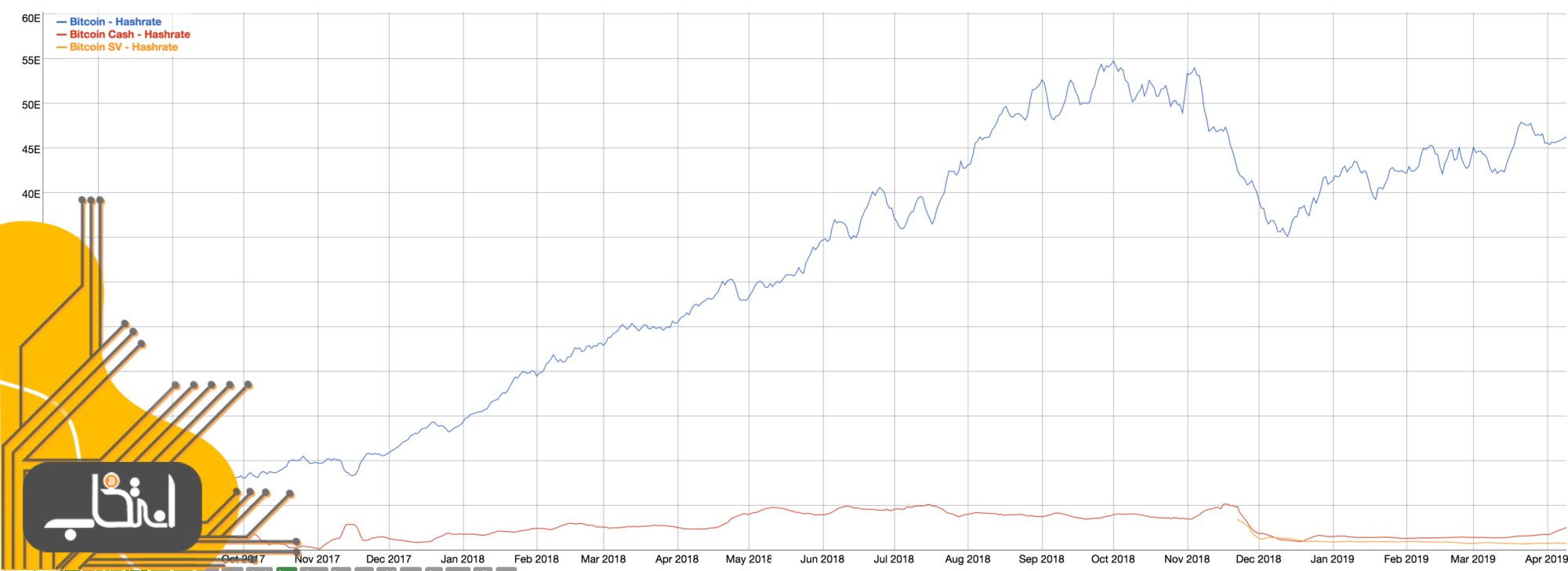

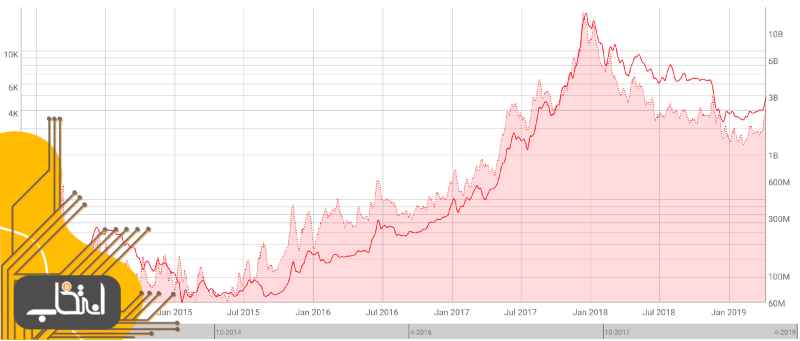

رشد نمایی قدرت هش شبکه بیت کوین در طول زمان

ترکیب قدرت هش BCH و BSV حتی نیمی از کاهش قدرت هش بیت کوین در زمان اوج جنگ هش که درست پس از فورک اتفاق افتاد، نیز نبود.

به عبارت دیگر، سقوط ماه نوامبر هیچ دلیل خاصی نداشت.

بنابراین چه چیزی در ارزش بلند مدت اهمیت دارد؟ تعداد تراکنش یک شاخص ارزش عالی است، اما چند ماه به طول میانجامد تا از آن نتیجهای گرفت.

قیمت بیت کوین (خط) و تعداد تراکنشها (فضای رنگی)

آنچه که در رابطه با این معیار جالب توجه است، دستیابی این پارامتر به بالاترین میزان تاریخ خود است. آخرین باری که چنین میزانی از تراکنشها را مشاهده کردیم، قیمت بیت کوین در محدوده بین ۱۰ تا ۲۰ هزار دلار بود.

اما معیارهای زیادی برای ارزیابی قیمت بیت کوین وجود دارد. تعداد آدرسها یا نشانیهای فعال نیز نشاندهنده یک معیار صعودی پیشرو است که چند ماه پیش از صعود ۱۰ برابری قبلی خبر میداد.

قیمت بیت کوین (خط) و تعداد آدرسهای فعال (فضای رنگی)

حجم تراکنشها بیشترین همبستگی با قیمت بیت کوین را در این میان دارند. بیایید نگاه دیگری در بازههای زمانی ۷ روزه به آن داشته باشیم:

قیمت بیت کوین (خط) و حجم تراکنش (فضای رنگی)

میتوانید ببینید که وقتی قیمت بالاتر از حجم معامله باشد، پس از برازش منحنی، یک روند نزولی ادامهدار را نشان میدهد. زمانیکه خط قیمت پایینتر از حجم تراکنش است، نشاندهنده یک روند صعودی است.

به جای عبارت «پیشبینی» از عبارت «نشان دادن» استفاده کردیم. چون بر خلاف معیارهای مورد بحث ما، این یک همبستگی خوب است.

در حالی که این معیارها تا حد خوبی رشد نمایی قیمت بیت کوین را پیگیری میکنند، تمام این معیارها به نوعی بلاک چین بیت کوین را کمتر از مقدار واقعی ارزشگذاری میکنند. بیت کوین به نقطه عطفی مهم در بلوغ خود رسیده است. موارد استفاده آن در حال حاضر عبارتند از:

یک ارز پایه در جفتارزهای معاملاتی: هر صرافیای که در آن خرید و فورش ارز دیجیتال صورت میگیرد، اصولا بیت کوین یکی از پایههای جفت ارزهاست و در تراکنشها قرار میگیرد و بنابراین در معیارهای درون زنجیرهای به حساب نمیآید.

لایههای دوم انتقال ارزش برای افزایش مقیاسپذیری: مانند شبکه لایتنینگ که به صورت نمایی رشد میکند اما هنوز منبع ناچیزی از ارزش مبادلهای بیت کوین را تشکیل میدهد.

لایه انتقال برای بلاک چینهای دیگر: (به عنوان مثال اثباتِ گواه وریبلاک (Veriblock’s) و پایگاههای دادهای که به اجماع عاری از اعتماد و ویژگی غیرقابل تغییر بودن نیاز دارند، اما میخواهند از امنترین بلاک چین جهان در این راستا استفاده کنند.

تراکنشهای برون زنجیرهای میتوانند به طور بالقوه میلیونها تراکنش را به یک تراکنش درون زنجیرهای تبدیل کنند. پس ما چگونه شبکه بیت کوین را ارزشگذاری کنیم؟ این یک سوال بدون پاسخ است.

به احتمال زیاد، ما شاهد ارزشگذاری بالاتری به ازای هر تراکنش درون زنجیرهای بیت کوین در طول زمان و کاهش چشمگیر میانگین مقادیر تراکنشهای درون زنجیرهای خواهیم بود؛ مگر اینکه ما تراکنشهای مربوط به راهکارهای برون زنجیرهای را در معیارهای خود لحاظ نکنیم.

شما همین الان هم میتوانید این اثر را مشاهده کنید:

قیمت بیت کوین (خط) و ارزش متوسط تراکنش (فضای رنگی)

همانطور که شبکه به بلوغ میرسد، احتمالا معاملات الگوریتمی بیشتری را خواهیم دید که مقادیر کمتری از پول را جابهجا میکنند. بازارسازی و رباتهای معاملهگر، نقدینگی ارزانتری را در طول زمان عرضه خواهند کرد، که این امر میتواند جریان ارزش را بر روی شبکه بیت کوین هموارتر کند.

این در واقع یک شاخص صعودی است، چرا که افزایش نقدینگی سرمایهگذاران نهادی بیشتری را جذب میکند که میتوانند بدون تغییر قیمت و ایجاد افت در درخواستهایشان، سرمایهگذاری و یا فروش بیشتری را در یک زمان انجام دهند.

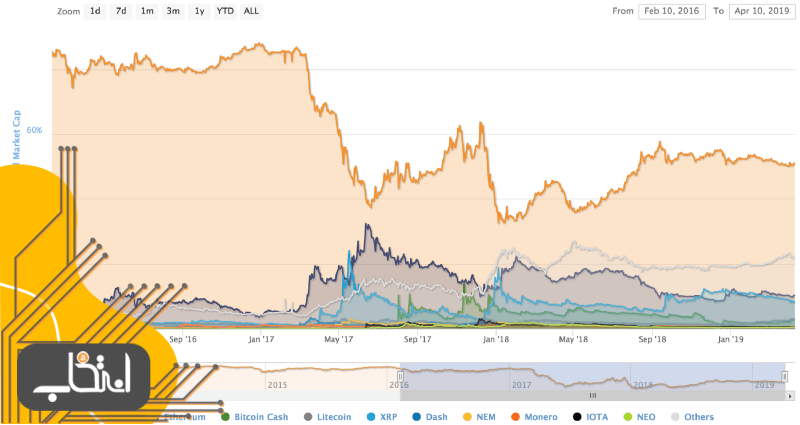

بیایید در مورد بیت کوین به عنوان یک جفتارز معاملاتی پایه نگاه کنیم. از سال ۲۰۱۷ که موج انفجاری ICO آغاز شد، بیت کوین همیشه سلطه ۳۰ تا ۶۰ درصدی خود را حفظ کرده است. نه تنها به دلیل اینکه بیت کوین امنترین بلاک چین و شناختهشدهترین برند بازار ارزهای دیجیتال است، بلکه به دلیل اثرات شبکهای است.

بیت کوین (BTC) تقریباً در دسترسترین جفت ارز در تمامی صرافیهاست و این بدان معناست که تعداد زیادی از معاملات ارزهای دیجیتال با استفاده از بیت کوین انجام میشوند. به این ترتیب، رقابت با حجم معاملات بیت کوین و نقدینگی آن برای هر ارز دیجیتال دیگری دشوار است. یادتان که نرفته است، نقدینگی موجب جذب سرمایهگذاران میشود!

درصد سلطه بیت کوین نسبت به کل بازار

به عبارت دیگر، اگر تعداد زیادی از ارزهای دیجیتال دیگر شرایطشان خوب پیش برود، بر روی قیمت بیت کوین تاثیر گرانشی خواهد داشت، چرا که سرمایهگذاران اقدام به خرید آنها میکنند و در واقع حجم هر دو ارز جفت معاملاتی افزایش مییابد.

به خاطر داشته باشید که سقوط نوامبر هیچ ربطی به ارزش واقعی هر کدام از این ارزها نداشت. ما پیش از این به عنوان بخشی از چرخه طبیعی بازار به سمت پایین تمایل داشتیم و جنگ قدرت هش باعث یک وحشت و هراس بیمورد در اکوسیستم شد، که به بازار نزولی بهانهای برای سرعت بخشیدن در مسیرش به سمت پایین داد.

اما هر ارز دیجیتالی که یک حرکتی از خود نشان داد از بازار نزولی گریخت و جان سالم به در برد. این جریان با ویوز (Waves) شروع شد، زمانی که آنها یک کیف پول جدید با افزودن یک صرافی غیرمتمرکز درون پلتفرمی راهاندازی کردند.

به زودی پس از آن در پایان دسامبر قابلیتهای قراردادهای هوشمند و نسخه نمایشی برنامههای کاربردی قراردادهای هوشمند را نیز به خدمات خود افزودند. نتیجه چیزی بیش از یک بهبودی کامل برای سقوط ارزش آن طی ماه نوامبر بود.

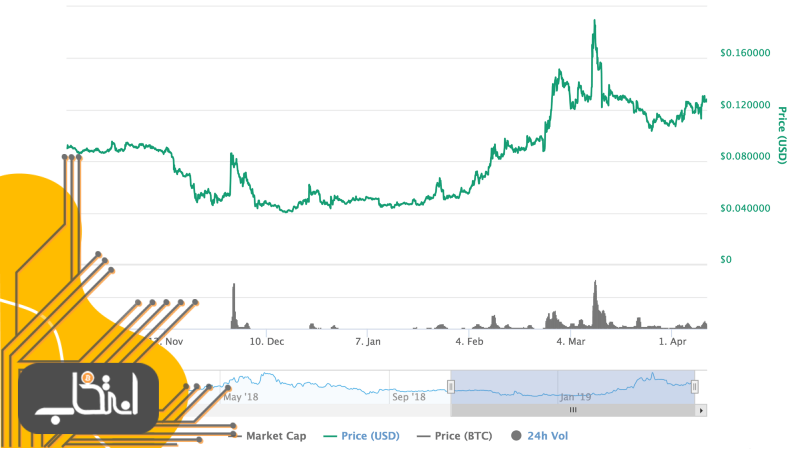

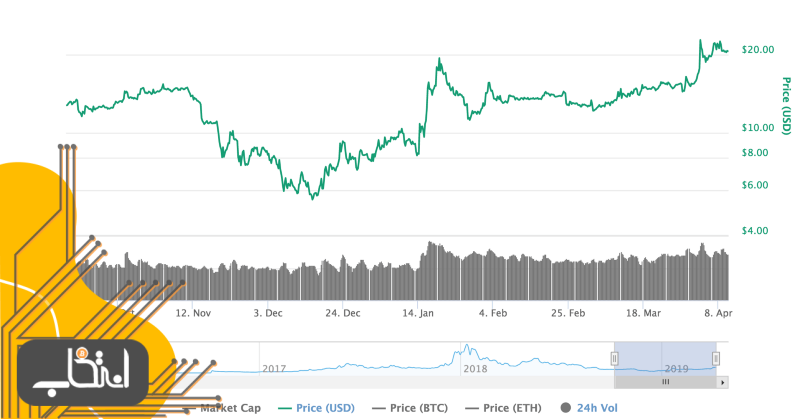

روند بهبود وِیوز (Waves)

تِتا (Theta) با تِنسِنت گیمز (Tencent Games)، سیلور تیوی (Silver tv) و دیگر پروژهها همکاری کرد تا جریان اصلی گیمرهایی که از تتا استفاده میکنند را در دست بگیرد. سپس شبکه اصلی خود را راهاندازی کرد و سواپ توکن و ایردراپ تیفوئل (TFuel) را با موفقیت تکمیل کرد. نتیجه چه بود؟ یک بهبودی کامل.

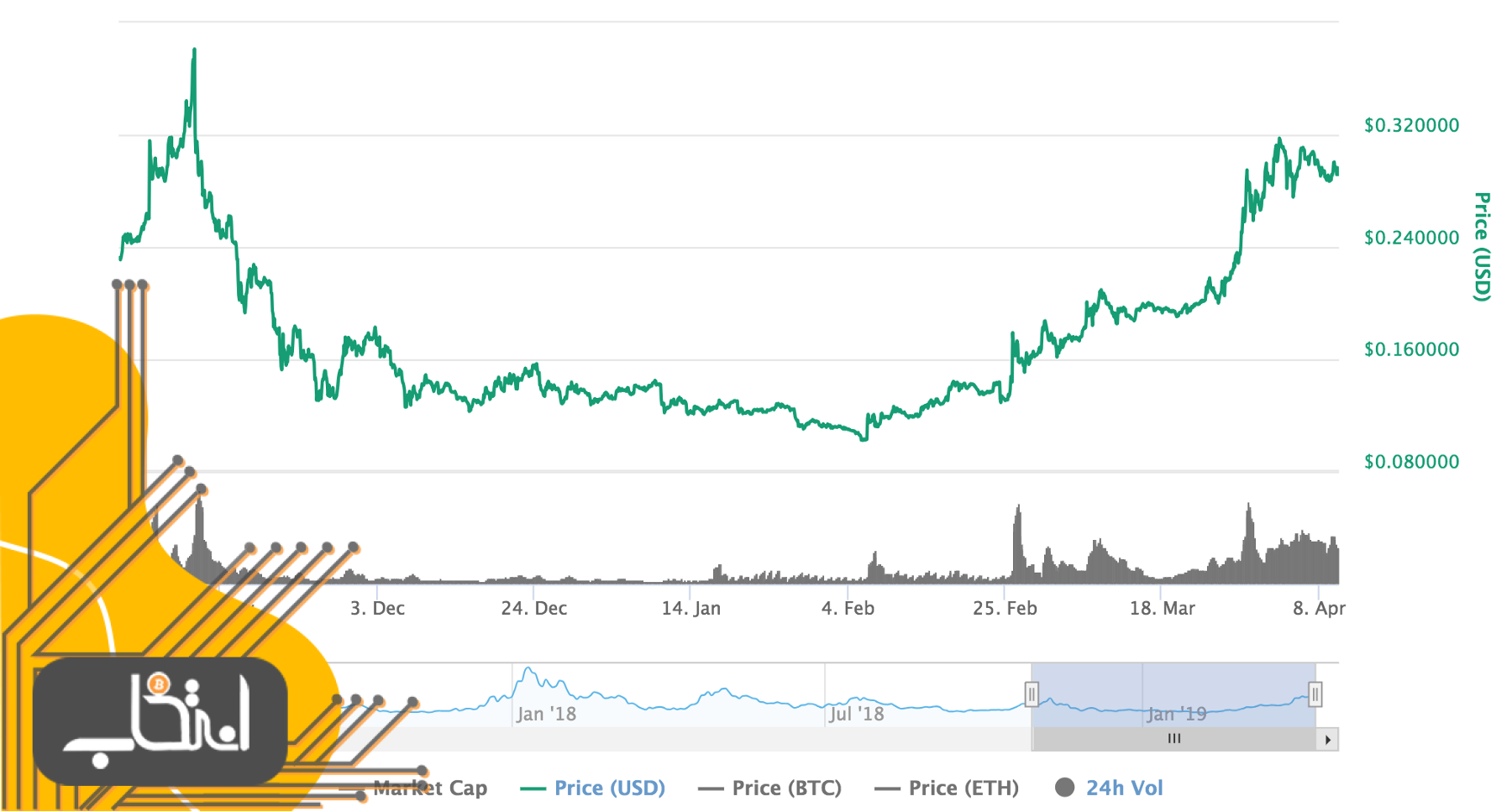

روند بهبود تِتا (Theta)

آگر (Augur) پروژههای دیگر را برای جذب کرد تا در راس بازارهای پیشبینی قرار گیرد:

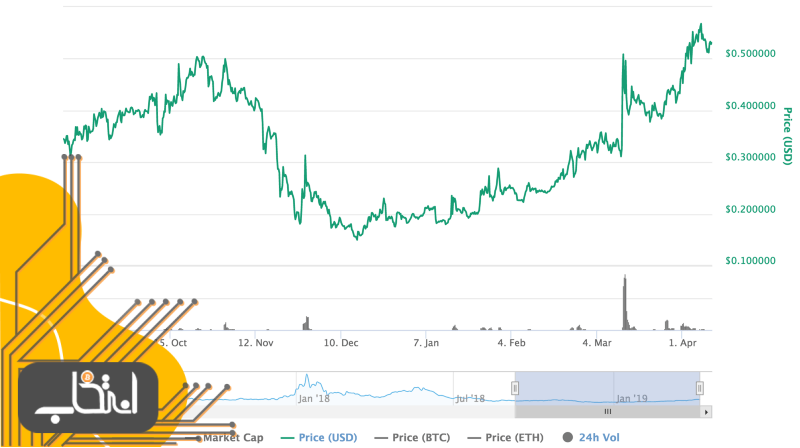

روند بهبود آگر (Augur)

مرورگر بِریو (Brave) کروم (Chrome) را در محافظت از حریم خصوصی و فناوری مسدود کردن تبلیغات آزاردهنده به چالش کشید. این مرورگر از یک کیف پول ارز دیجیتال درون پلتفرمی برای توکن خود یعنی همان توکن بت یا بیسیک اتنشن توکن (Basic Attension Token) رونمایی کرد و ایردراپ را اجرا کرد تا بیش از ۵ میلیون کاربر فعال جذب کند.

بهبود بت (BAT)

میکر دائو (Maker DAO)، سازمانی که پشت ارز دیجیتال با ثبات دای اتریوم (DAI Ethereum) است، بیش از ۷۰۰ میلیون دلار از سرمایه بازار را جذب کرد. بیش از ۱.۵ درصد از تمام اتریومهای موجود در حال حاضر در وثیقه DAI است.

روند بهبود مِیکِر (Maker)

کاردانو (Cardano) در حال آماده شدن برای راهاندازی قابلیتهای قراردادهای هوشمندی بر روی بلاک چین اصلی خود که مدتها قبل پیشبینی شده بود، است. قرارداد هوشمند پلوتوس (Plutus) که مبتنی بر زبان برنامهنویسی هسکل (Haskell) است، وعده داد که قراردادهای هوشمند دارای خطای کمتر، قابل اعتمادتر و سادهتری را به همراه ابزارهای مفید برای توسعهدهندگان ارئه دهد.

شبکه اصلی کاردانو از سال ۲۰۱۷ فعال است و در حال حاضر ارزهای دیجیتال دیگر به جز بیت کوین را در حجم تراکنش به چالش میکشد.

روند بهبود کاردانو (Cardano)

پروژه محاسبات ابری مبتنی بر بلاک چین iExec با جذب شرکایی صاحب نام، به کاربران این امکان را میدهد که با زمان پردازنده اجارهای برای محاسبات علمی، رندر گیری ۳ بعدی و دیگر فعالیتهایی که هزینه محاسباتی سنگینی دارند، کسب درآمد کنند.

روند بهبود iExec

لایت کوین (Litecoin) وعده داد که بر روی افزودن ویژگیهای حفظ حریم خصوصی کار کند و سپس توسعههای جدیدی برای پشتیبانی از آن ارائه دهد.

روند بهبود لایت کوین (Litecoin)

و البته بایننس (Binance)، صرافی ارز دیجیتال پیشرو که در آن بیشتر ارزهای دیجیتال شاخص معامله میشوند. افزایش فعالیت خرید و فروش موجب افزایش درآمد و افزایش ارزش توکن این صرافی یعنی BNB میشود.

روند بهبود بایننس (Binance)

ایاس (EOS) و ترون (Tron) نیز هر دو تا حدود زیادی بهبود یافتهاند:

نمودار قیمت ایاس

نمودار قیمت ترون

راهحلهای مقیاسپذیری لایه دوم شروع در اتریوم نیز شروع به کار کرده است و فعالیت توسعهدهندگان برنامههای کاربردی غیرمتمرکز (DApp) اتریوم مجددا سرعت گرفته است.

روند بهبود اتریوم

اثر ترکیبی تمام موارد ذکر شده، میل و رقبت سرمایهگذاران را به این فضا افزایش میدهد و در واقع بیت کوین دروازه ورودی به این حوزه است.

با در نظر گرفتن تمام این اطلاعات و شواهد موجود پیشبینی میکنیم که ارزش بیت کوین به زودی به سطوح ۶ هزار دلار برسد. دیدن جهش قیمت دیگری در بیت کوین، همانند آنچه که در اول آوریل امسال شاهدش بودیم، اصلا دور از انتظار نیست.

ممکن است هر آن این اتفاق بیافتد، یا شاید چند ماه دیگر طول بکشد، اما یک امر حتمی است.

منبع: medium

قیمت بیت کوین و ارزهای دیجیتال در اواخر سال ۲۰۱۸ شاهد یک ریزش شدید بود. پس از گذشت چند ماه…

در نمودار روزانه توکن ریون (Ravencoin) به بیت کوین مشاهده میکنیم که قیمت این ارز دیجیتال درون یک کانال صعودی…

ارز دیجیتال مونرو طبق تحلیل ارائه شده در دو هفتهی گذشته عمل کرد و برای تکمیل موج ۵ به اهداف…

میتوان گفت که نیمهی اول سال ۲۰۱۹، در کل دوران خوبی برای ارزهای دیجیتال بوده اما برای بایننس کوین بهترین…