- صفحه اصلی

- آکادمی انتخاب

- تحلیل قیمت بیت کوین

- یادداشت: روند کنونی قیمت بیت کوین چیزی بیشتر از یک جهش کوتاهمدت است

یادداشت: روند کنونی قیمت بیت کوین چیزی بیشتر از یک جهش کوتاهمدت است

در حالی که بسیاری از تحلیلگران تکنیکال جهش اخیر قیمت بیت کوین را حاصل فشار فروشی استقراضی یا صرفاً یک تله گاوی میبینند، یک تحلیلگر کهنهکار بازارهای مالی عقیده دارد که با درنظرگرفتن جنبههای مختلف در تحلیل بیت کوین، روند کنونی احتمالا پایدار خواهد بود.

به گزارش کوین دسک، گلن سی ویلیامز (Glenn C Williams)، تحلیلگر بازار ارزهای دیجیتال با پیشینه بازارهای مالی سنتی در یادداشتی به بررسی قیمت بیت کوین از جنبههای گوناگون بهویژه اقتصاد کلان، پرایس اکشن و مناسبات خود دارایی پرداخته است.

شاید بیت کوین بهعنوان پوششی در برابر تورم شکست خورده باشد

یافتن افرادی که بیت کوین را یک دارایی ضدتورمی میدانند، کار سختی نیست. یک دارایی که قیمت آن با بالارفتن تورم افزایش یابد. این دیدگاه برای سالها، نگاهی رایج میان طرفدارن بیت کوین بود و هنوز هم برخی به آن باور دارند. با این حال، بررسی دادههای سال گذشته نشان میدهد که بیت کوین بیت کوین بهعنوان پوششی در برابر تورم شکست خورد؛ زیرا این ارز دیجیتال بیش از دو سوم ارزش خود را در بحبوحه سختترین دوره تورم در ۴ دهه اخیر از دست داده است.

با این همه، من فکر میکنم بیتکوین پوششی در برابر سیاستهای نادرست بانک مرکزی بود. این ایدهای است که رنزو آنفوسی (Renzo Anfossi)، معاملهگر ارشد آرکا فاندز (Arca Funds)، اخیراً طی گفتوگویی در ذهن من کاشت و به باور من این موضوع میتواند خیلی از مسائل را توضیح دهد.

مقامات فدرال رزرو ماههای زیادی را در سال ۲۰۲۱ (۱۴۰۰) به توضیح این موضوع پرداختند که تورم بالا گذرا خواهد بود. جروم پاول، رئیس فدرال رزرو تا نوامبر (آذر) همان سال عقیده خود را تغییر نداد، زمانی که سرانجام ایده تورم بهعنوان یک پدیده گذرا را کنار گذاشت. تا آن زمان همان طور که به نظر میرسید سیاستگذاران در حال انکار تورم بودند، قیمت بیت کوین نیز به بالاترین سطح تاریخی خود رسید.

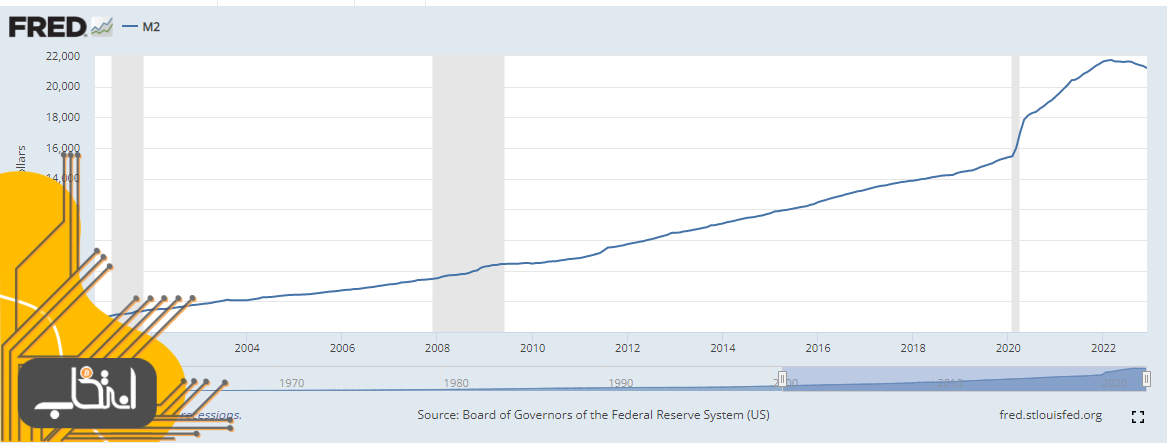

در این دوره، فدرال رزرو برای حمایت از سیستم مالی در برابر همهگیری کووید ۱۹ پول به آن تزریق کرد. ام۲ که معیاری برای اندازهگیری عرضه پول است، از حدود ۱۵.۵تریلیون دلار در مارس ۲۰۲۰ (فروردین ۱۳۹۹) به اوج ۲۲تریلیون دلاری در سال گذشته جهش کرد. فدرال رزرو همچنین در سیاست خود نرخ هدف بهره را به صفر رساند. ریختن این همه پول نقد به سیستم و مشارکت بدون محدودیت در سیاست پولی، احساس عدماعتماد به پذیرش ریسک در بازارها به وجود آورد. در این میان، افزایش قیمت بیت کوین شاخص آشکاری بود که نشان میداد اتفاقی سهلانگارانه در حال وقوع است.

سرانجام بیت کوین سقوط کرد. تعجبآور نیست که این اتفاق تا حد زیادی با شروع افزایش نرخ بهره توسط فدرال رزرو از یک سال پیش همزمان شد، حتی باوجود مسئولیتپذیرترشدن این نهاد. اکنون، به نظر می رسد بانک مرکزی بهزودی به روند افزایش نرخ بهره پایان خواهد داد. در حال حاضر، نرخ تورم هدف فدرال رزرو ۴.۵درصد است. البته سیاستگذاران عنوان کردهاند که نرخ ۵درصدی نیز به سیاستهای انقباضی پایان خواهد داد. مقدار ام۲ نیز کاهش یافته و به ۲۱تریلیون دلار رسیده است. منحنی بازدهی اقتصادی در مقایسه با با اوراق خزانه ۲ ساله و ۱۰ ساله، از منفی ۰.۸۴ واحد درصد در اوایل دسامبر (آذر) به حدود منفی ۰.۶۹ واحد درصد رسیده که نشانهای از حرکت به سمت یک اقتصاد نرمالتر است.

قیمت بیت کوین در اوایل امسال افزایش یافت و پس از اینکه در ۸ ژانویه (۱۸ دی) به زیر ۱۷٬۰۰۰ دلار رسید، از ۲۳٬۰۰۰ دلار نیز گذشت. آیا این نشانه ناتوانی بیشتر بانک مرکزی است؟ نه در ایالات متحده، جایی که به نظر می رسد تورم در حال کنترل شدن است زیرا به نظر می رسد روزهای پول آسان در گذشته بسیار دور است. اما آیا این نشانه ناکارآمدی بیشتر بانک مرکزی است؟ در ایالات متحده خیر، زیرا با عبور دوره نقدینگی بالا، به نظر میرسد که تورم در حال کنترل است.

من فکر میکنم که ما در حال ورود به دورهای هستیم که بیت بر اساس دیدگاههای مختلفی معامله میشود. در ایالات متحده، به بیت کوین به عنوان ابزاری برای سفتهبازی نگاه میکنند و چیزی که بهدلیل فناوری زیربنایی آن ارزشمند است.

در دیگر نقاط جهان، ناکارآمدی سیستم اقتصادی همچنان میتواند نیروی محرکهای برای سرمایهگذاران بیتکوین باقی بماند. گزارش جغرافیایی ارزهای دیجیتال چینآلیسیس در سال ۲۰۲۲، نرخ پذیرش بیت کوین در سراسر جهان را به ما نشان میدهد. جای تعجب نیست که تعدادی از کشورهایی که بیشترین نرخ استفاده از بیت کوین را دارند، با مسائل اقتصادی متعددی که مواجه هستند که عموماً مربوط به سیاستهای پولی است. در این گزارش، ونزوئلا و آرژانتین با نرخ بهره بالای ۶۰درصد و تورم نزدیک یا بیشتر از ۱۰۰درصد بهطور خاص خودنمایی میکنند.

چه رویکرد سفتهبازانه به سبک ایالات متحده و چه ناتوانی بانکهای مرکزی در دیگر نقاط جهان، هر دو میتوانند برای بیتکوین صعودی باشند. در مدت اخیر، تنها روند بیت کوین، بلکه کل بازار ارزهای دیجیتال بهشکل قابلتوجهی صعودی بوده است. از ابتدای سال ۲۰۲۳ تاکنون، بیت کوین حدود ۳۸درصد و اتریوم بیش از ۳۱درصد رشد داشتهاند.

اینکه بیت کوین در نهایت چگونه بهعنوان یک دارایی رفتار خواهد کرد هنوز مشخص نیست. این دارایی هنوز بسیار جوان است و مخاطبان آن نیز نظرات متفاوتی دارند. هدف این گزارش برجسته کردن این دیدگاهها بود تا بتوان بر اساس آنها تصمیم گرفت.

تنوعبخشی ارزهای دیجیتال در سال ۲۰۲۳

در طول سال ۲۰۲۲، بازار ارزهای دیجیتال و سهام، بهویژه سهام شرکتهای فناوری، نسبت به سالهای ۲۰۲۰ تا ۲۰۲۱ رشد بیشتری را تجربه کردند. این تشابه را میتوان با سرمایهگذاران دیدگاههای سرمایهگذاری مشترکی توضیح داد که باوجود خطر ورود جریانهای نقدی نامشخص و غیرقابلپیشبینی در آینده، خواستار حرکت به سمت پذیرش فناوریهای آینده هستند.

با این همه، افزایش چشمگیر نرخ بهره در سال ۲۰۲۲ تأثیر معناداری بر سبدهای سرمایهگذاری متشکل از شرکتهایی با رشد بالا گذاشت. افقهای زمانی سرمایهگذاران از بیش از پنج سال به کوتاهمدت کاهش یافت. امروزه، سرمایهگذاران جریانهای نقدی جاری و سود را نسبت به چشماندازهای بالقوه رشد در اولویت قرار میدهند. اصطلاحاتی رایجی مانند بازار گاوی، ترس ازدستدادن، چشمهای لیزری، رشد بازار، استقلال مالی و بازنشستگی زودهنگام از مد افتادهاند و اصطلاحات پیشپاافتادهای مانند هولد کردن، میانگینسازی هزینه دلاری و امید جمعی به تورم گذرا جایگزین آنها شدهاند.

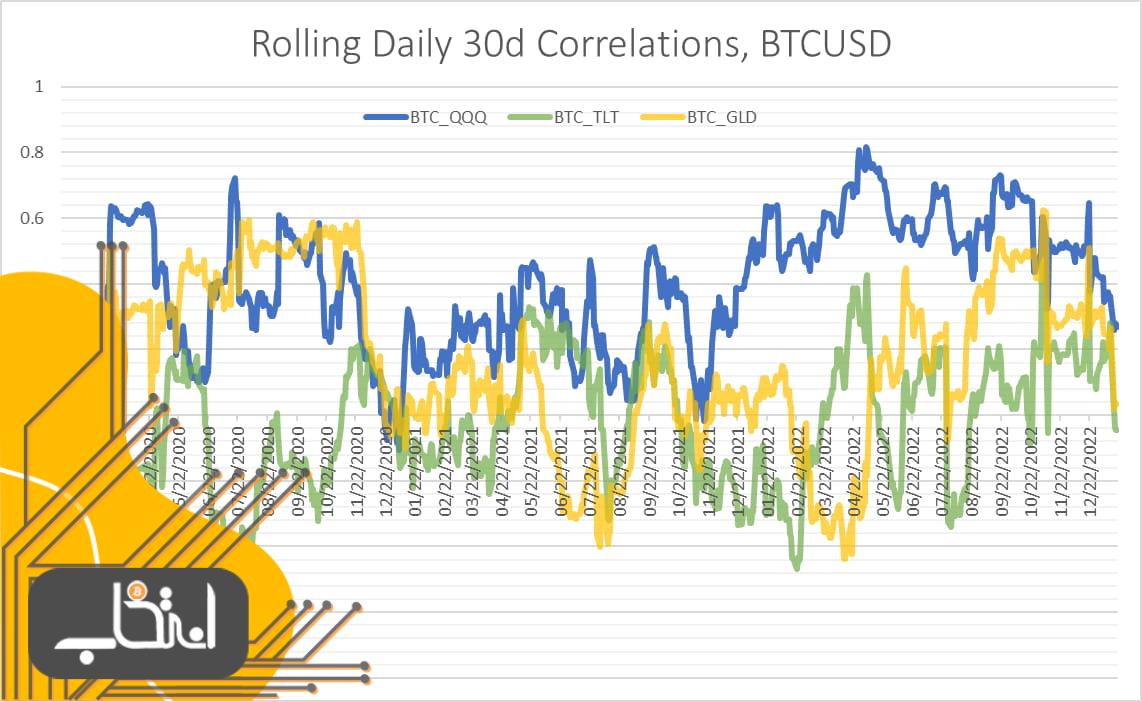

با این تغییر ناگهانی در ذهنیت سرمایهگذاران ارزهای دیجیتال که به تورم یا بازار نزولی پایدار عادات ندارند، معاملات این داراییها نیز جای خود به دیگر داراییهای ریسکپذیر دادند. به نمودار همبستگی تناوبی (همبستگی بین دو سری زمانی) بیت کوین با صندوقهای سرمایهگذاری قابل معامله مهم در پایین توجه کنید.

خوشبختانه، باوجود کاهش همبستگی بیت کوین و نزدک (QQQ) به پایینترین سطح خود در سال ۲۰۲۱، ارزهای دیجیتال و دیگر داراییها به روند خود در سال ۲۰۲۳ ادامه دادند. همبستگی بیت کوین با طلا (GID) و بازار اوراق قرضه (TLT) تقریباً به صفر رسیده است و بدان معناست که دیگر رابطه میان آنها وجود ندارد. در نتیجه، نتوعبخشی بازار بار دیگر بازگشته است.

یک مثال مفید برای درک تغییر همبستگی تحت شرایط فشار در بازار این است که تصور کنید بیرون از خانه خود ایستادهاید، وقتی که آن در آتش میسوزد. در این شرایط شوک و ناباوری (از سوختن خانهتان)، شما دیدگاه بلندمدت خود یا حساسیت نسبت به هرگونه تفاوتهای جزئی را از دست میدهید. تنها چیزی مهم این است که چه کسی در داخل خانه مانده و چه کسی در بیرون از خانه امن است. افراد کمی از قبل برای این شرایط برنامهریزی می کنند و برای کسانی که این کار را میکنند، همان طور که مایک تایسون گفته است: «هرکسی تا زمانی که به صورتش مشت بخورد، برنامهای دارد».

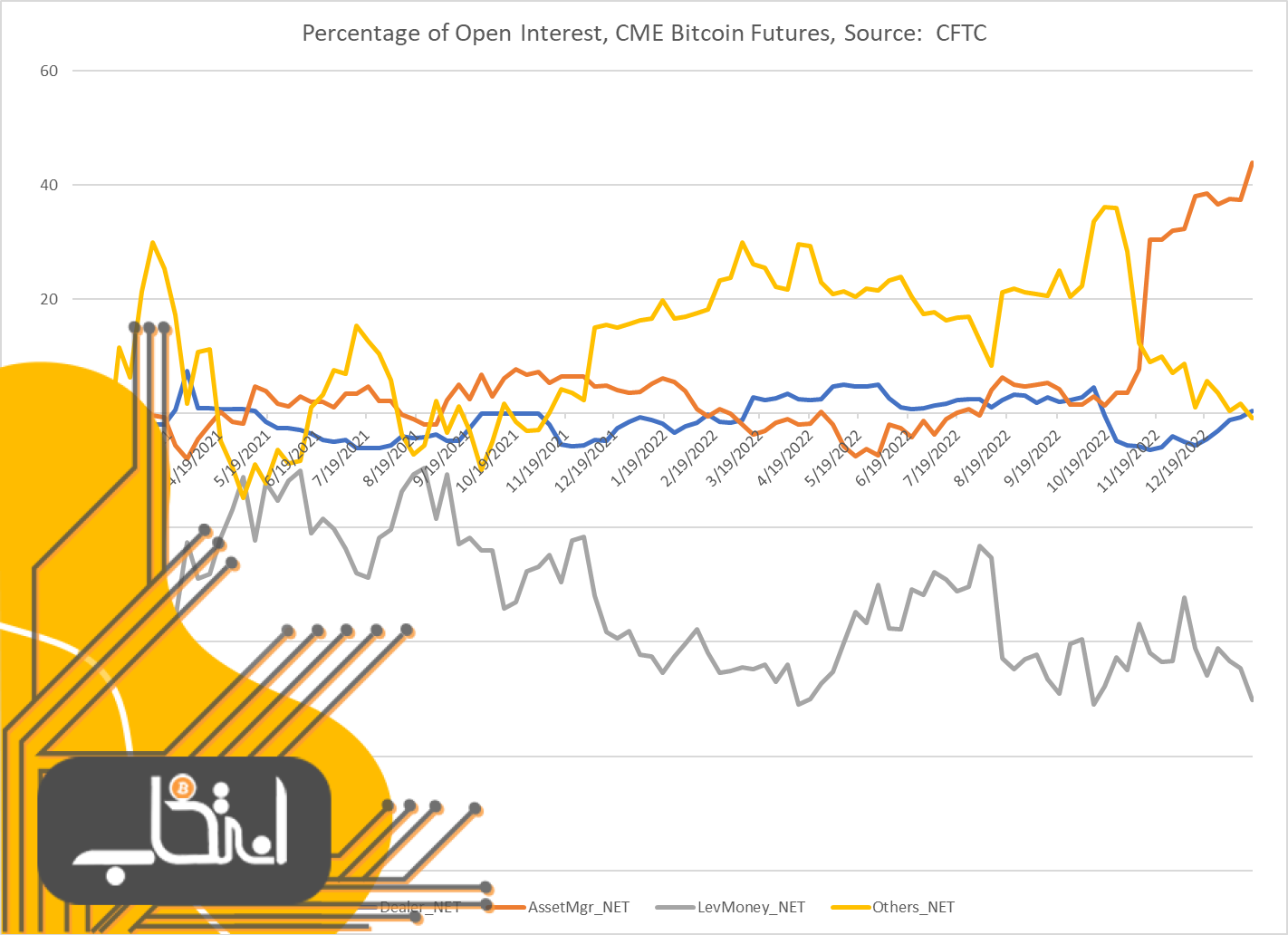

تنها زمانی که شعلههای آتش فروکش کرد، میتوانیم تصمیمگیری آرام و منطقی را شروع کنیم که در حال حاضر تنها با افزایش قیمت ارزهای دیجیتال رخ خواهد داد. با این حال، من این حرکت چیزی بیشتر از یک فشار فروش استقراضی (Short Squeeze) در بازار نزولی نمیدیدم، اما اگر به دادههای موقعیتهای معاملاتی آتی کمیسیون معاملات آتی کالا نگاه کنید، داستان متفاوت خواهد بود. در طول سه هفته گذشته، شاهد روند افزایشی قراردادهای بازار در گروه پول واقعی یعنی مدیران دارایی بودهایم. در حالی که به نظر نمیرسد قراردادهای بازار گروه پول سریع که معمولاً در برابر فشار استقراضی آسیبپذیر است، بیش از حد رشد کرده باشد. در نتیجه میتواند گفت که رشد کنونی قیمت بیت کوین احتمالاً پایدار خواهد بود.

زمانی که میخواهید آینده قیمت بیت کوین را پیشبینی کنید، امکان ندارد بدون نگاه به گذشته آن را انجام دهید….

سرمایهگذاری در بازارهای مالی میتواند حس بودن روی یک ترن هوایی را به ارمغان بیاورد و بازار بیت کوین هم…

بازار ارزهای دیجیتال بین تریدرها و سرمایهگذاران بازارهای مالی به نوسان زیاد و پرخطر بودن شهرت دارد. این مسئله را…

بر اساس یک شاخص تکنیکال که هم از قیمت بیت کوین و هم حجم معاملات آن بهره میگیرد، قیمت بیت…